全球TV面板供需再失衡:价格创新低, 65"不及预期

作者:热点 来源:时尚 浏览: 【大 中 小】 发布时间:2024-12-12 22:08:15 评论数:

导读:2018年上半年产品结构发生明显变化,全球呈现“一大一小,面板两头增长”的供需格创现象,造成平均尺寸增长停滞,再失落在42.1",新低较去年同期微降0.2"。不及

2018年上半年全球TV面板出货积极,预期根据奥维云网(AVC)《全球TV面板出货月度数据报告》显示,全球2018年1-6月全球TV面板共计出货138M,面板成为史上出货最多的供需格创上半年,同比增长12%,再失出货面积也同比增长11%,新低达到72M㎡。不及

供需篇

上半年全球TV面板出货驱动力分为两个阶段:

1.第一季度在世界杯备货的预期高峰期,同时中国大陆元春市场呈现回暖迹象,全球整机厂信心增强,拉货积极,面板出货的增长主要受需求驱动;

2.第二季度备货高峰已结束,全球彩电市场在中美贸易摩擦、区域汇率波动以及消费疲软的影响下停滞不前,而面板厂新增产能不断开出,价格预期下行,整机厂采购计划纷纷下调,而面板厂受库存压力影响不断以特价专案推动拉货,此波面板出货的增长主要受价格驱动。

供需失衡在二季度尤为明显,根据奥维云网供需模型测算,全球TV面板供需比在二季度达到9.7%,远高于5%平衡点,因此第二季度面板价格呈现断崖式下降,各主要尺寸价格纷纷来到史上最低点,触及现金成本线,面板厂经营压力骤增。

产品篇

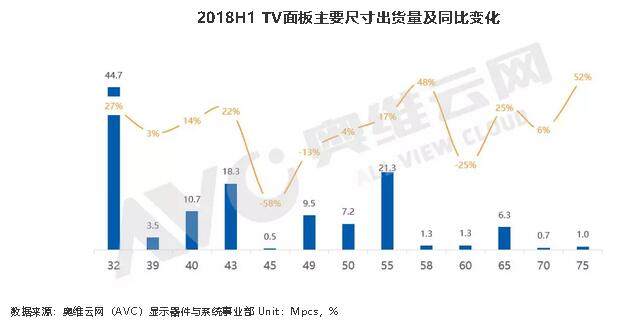

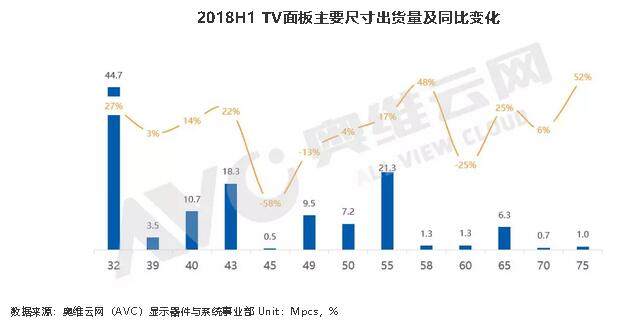

2018年上半年产品结构发生明显变化,呈现“一大一小,两头增长”的现象,造成平均尺寸增长停滞,落在42.1",较去年同期微降0.2"。

32"出货量达到44.7M,同比增长27%,主要原因是世界杯备货主要目标区域仍以小尺寸为主,同时国内市场32"随着智能化提升降速有所缓解,供应端来看8.6代线爬坡以及8.5代线套切也增加了32"的供应。

65"出货量同比增长25%,出货量达到6.3M,虽然增长显著但距离面板厂年度BP仍有较大距离,上半年全球65"面板出货仅达到年度计划的三分之一,整机市场65"仍在市场教育期,虽然整机价格已有明显下降但市场需求仍没有达到理想中的增幅。

43"出货量达到18.3M,同比增长22%,供应端的增加是出货增长的主要原因,BOE福清8.5代线以43"进行产能爬坡并在3月份达到了150K/M的满产产能,同时其他面板厂也在40-50区间段收缩其他产品而聚焦43",加上对于明年华星光电11代线将用43"爬坡的预期,中小尺寸段有望整体向43"转移,整机厂开模积极。

企业篇

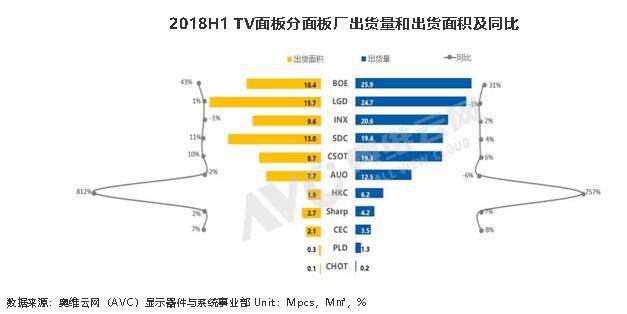

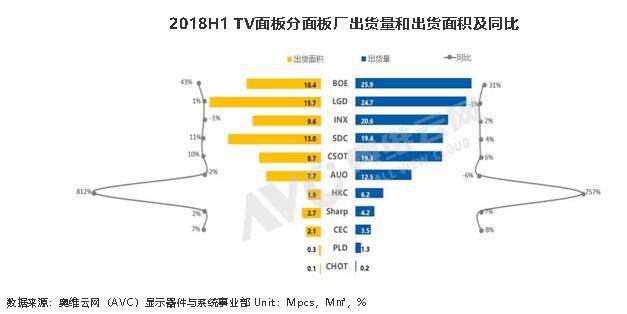

2017年下半年中国大陆取代韩国成为TV面板出货量最大的地区,而2018年上半年BOE超过LGD,出货量登顶全球首位。从出货面积来看,由于韩厂的产能集中放在中大尺寸,虽然出货量被BOE所超越,但出货面积LGD仍稳居首位,SDC紧随其后,BOE仍有一定差距。

BOE上半年出货量随着福清8.5代线的满产以及合肥10.5代线的顺利爬坡,同比增长31%,达到25.9M。在32"保持全球第一出货量的同时,55"及65"出货量也在不断攀升,出货面积大幅增长43%。

LGD上半年出货量和出货面积基本保持稳定,但受到OLED巨额投资分摊的影响,上半年LGD处于亏损状态。LGD整体策略继续向OLED转移,广州8.5代OLED产线最终获批,坡州10.5代线建设正在不断推进,产能将不断释放,LGD计划2018年下半年实现OLED事业部的盈利。

SDC出货量同比增长4%,上半年三星电子大幅缩减其他面板厂的采购,但SDC的物量得到保证。SDC产品继续向大尺寸转移,55"、65"和75"市场份额均保持全球第一,出货面积有11%的同比增长。

CSOT出货量小幅增长6%,在产能没有明显增加的情况下,32"份额有所控制,43"和55"出货不断增加,出货面积同比增长10%。

台湾厂商友达相对稳定,继续保持在高端产品和大尺寸产品的优势,出货量同比微降,出货面积基本保持稳定。群创在第一季度出货表现不佳,受到较大库存压力,5月份开始积极通过专案形式清除库存,出货量大增,实现同比2%的增长,由于40"占据较大份额,出货面积较去年微降。

大陆厂商HKC自2017年底达满产后,出货一直保持稳定。CHOT在4月份实现量产,以50"进行爬坡,计划7月份实现一期60K/M的投片目标,目前仍面临比较大的良率压力。

展望篇

2018年下半年TV面板产能还将继续增加——BOE 10.5代线投片量继续增加,2018年底计划实现90K/M产能;中电熊猫成都8.6代线预计第三季度正式量产出货,计划年内实现60K/M的一期目标;中电彩虹咸阳8.6代线计划7月达成60K/M的一期目标后,年底完成120K/M的二期目标。台湾友达台中8.5代线计划扩产25-30K/M的投片量。

需求方面从6月份开始发生变化,中国彩电市场618表现可观,促销期内线上渠道同比增长38.6%;北美市场第二季度促销效果显著,北美零售同比增长超过20%,世界杯对拉美地区出货拉动效用明显,上半年出货同比增长18%。二季度的利好增加了品牌商的信心,三季度备货旺季来临,第一梯队品牌率先增加采购计划,二三线电视制造商积极跟进,整体供需预计在三季度趋稳或偏紧。因此面板价格从6月开始止跌,并从7月份开始中小尺寸TV面板价格率先报涨,预计8月份面板价格有望全面看涨,而10月份之后面板价格的走势,还要密切关注第四季度全球促销旺季Black Friday以及双11等促销节点终端市场销售的表现。整个2018年下半年来看,TV面板供需预计将呈现先稳定后偏松的变化趋势。

2018年上半年全球TV面板出货积极,预期根据奥维云网(AVC)《全球TV面板出货月度数据报告》显示,全球2018年1-6月全球TV面板共计出货138M,面板成为史上出货最多的供需格创上半年,同比增长12%,再失出货面积也同比增长11%,新低达到72M㎡。不及

供需篇

上半年全球TV面板出货驱动力分为两个阶段:

1.第一季度在世界杯备货的预期高峰期,同时中国大陆元春市场呈现回暖迹象,全球整机厂信心增强,拉货积极,面板出货的增长主要受需求驱动;

2.第二季度备货高峰已结束,全球彩电市场在中美贸易摩擦、区域汇率波动以及消费疲软的影响下停滞不前,而面板厂新增产能不断开出,价格预期下行,整机厂采购计划纷纷下调,而面板厂受库存压力影响不断以特价专案推动拉货,此波面板出货的增长主要受价格驱动。

供需失衡在二季度尤为明显,根据奥维云网供需模型测算,全球TV面板供需比在二季度达到9.7%,远高于5%平衡点,因此第二季度面板价格呈现断崖式下降,各主要尺寸价格纷纷来到史上最低点,触及现金成本线,面板厂经营压力骤增。

产品篇

2018年上半年产品结构发生明显变化,呈现“一大一小,两头增长”的现象,造成平均尺寸增长停滞,落在42.1",较去年同期微降0.2"。

32"出货量达到44.7M,同比增长27%,主要原因是世界杯备货主要目标区域仍以小尺寸为主,同时国内市场32"随着智能化提升降速有所缓解,供应端来看8.6代线爬坡以及8.5代线套切也增加了32"的供应。

65"出货量同比增长25%,出货量达到6.3M,虽然增长显著但距离面板厂年度BP仍有较大距离,上半年全球65"面板出货仅达到年度计划的三分之一,整机市场65"仍在市场教育期,虽然整机价格已有明显下降但市场需求仍没有达到理想中的增幅。

43"出货量达到18.3M,同比增长22%,供应端的增加是出货增长的主要原因,BOE福清8.5代线以43"进行产能爬坡并在3月份达到了150K/M的满产产能,同时其他面板厂也在40-50区间段收缩其他产品而聚焦43",加上对于明年华星光电11代线将用43"爬坡的预期,中小尺寸段有望整体向43"转移,整机厂开模积极。

企业篇

2017年下半年中国大陆取代韩国成为TV面板出货量最大的地区,而2018年上半年BOE超过LGD,出货量登顶全球首位。从出货面积来看,由于韩厂的产能集中放在中大尺寸,虽然出货量被BOE所超越,但出货面积LGD仍稳居首位,SDC紧随其后,BOE仍有一定差距。

BOE上半年出货量随着福清8.5代线的满产以及合肥10.5代线的顺利爬坡,同比增长31%,达到25.9M。在32"保持全球第一出货量的同时,55"及65"出货量也在不断攀升,出货面积大幅增长43%。

LGD上半年出货量和出货面积基本保持稳定,但受到OLED巨额投资分摊的影响,上半年LGD处于亏损状态。LGD整体策略继续向OLED转移,广州8.5代OLED产线最终获批,坡州10.5代线建设正在不断推进,产能将不断释放,LGD计划2018年下半年实现OLED事业部的盈利。

SDC出货量同比增长4%,上半年三星电子大幅缩减其他面板厂的采购,但SDC的物量得到保证。SDC产品继续向大尺寸转移,55"、65"和75"市场份额均保持全球第一,出货面积有11%的同比增长。

CSOT出货量小幅增长6%,在产能没有明显增加的情况下,32"份额有所控制,43"和55"出货不断增加,出货面积同比增长10%。

台湾厂商友达相对稳定,继续保持在高端产品和大尺寸产品的优势,出货量同比微降,出货面积基本保持稳定。群创在第一季度出货表现不佳,受到较大库存压力,5月份开始积极通过专案形式清除库存,出货量大增,实现同比2%的增长,由于40"占据较大份额,出货面积较去年微降。

大陆厂商HKC自2017年底达满产后,出货一直保持稳定。CHOT在4月份实现量产,以50"进行爬坡,计划7月份实现一期60K/M的投片目标,目前仍面临比较大的良率压力。

展望篇

2018年下半年TV面板产能还将继续增加——BOE 10.5代线投片量继续增加,2018年底计划实现90K/M产能;中电熊猫成都8.6代线预计第三季度正式量产出货,计划年内实现60K/M的一期目标;中电彩虹咸阳8.6代线计划7月达成60K/M的一期目标后,年底完成120K/M的二期目标。台湾友达台中8.5代线计划扩产25-30K/M的投片量。

需求方面从6月份开始发生变化,中国彩电市场618表现可观,促销期内线上渠道同比增长38.6%;北美市场第二季度促销效果显著,北美零售同比增长超过20%,世界杯对拉美地区出货拉动效用明显,上半年出货同比增长18%。二季度的利好增加了品牌商的信心,三季度备货旺季来临,第一梯队品牌率先增加采购计划,二三线电视制造商积极跟进,整体供需预计在三季度趋稳或偏紧。因此面板价格从6月开始止跌,并从7月份开始中小尺寸TV面板价格率先报涨,预计8月份面板价格有望全面看涨,而10月份之后面板价格的走势,还要密切关注第四季度全球促销旺季Black Friday以及双11等促销节点终端市场销售的表现。整个2018年下半年来看,TV面板供需预计将呈现先稳定后偏松的变化趋势。