Q3智能投影降价和低价新品涌入 推动量涨9.7%

作者:休闲 来源:热点 浏览: 【大 中 小】 发布时间:2024-12-12 16:48:38 评论数:

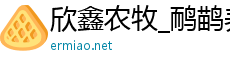

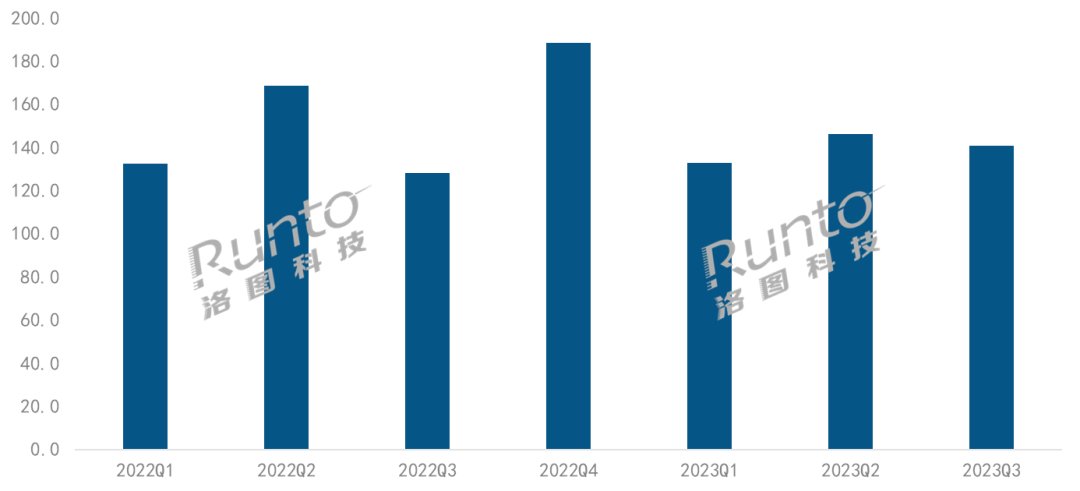

根据洛图科技(RUNTO)最新发布的影降涌入《中国智能投影零售市场月度追踪(China Smart Projector Retail Market Monthly Tracker)》报告,2023年第三季度,价和中国智能投影(不含激光电视)市场销量为140.7万台,新品同比上涨9.7%;销额为20.1亿元,推动同比下降14.5%。量涨

2022-2023Q3 中国智能投影市场季度销量

数据来源:洛图科技(RUNTO),影降涌入单位:万台

受政策积极发力、价和消费拉动作用增强、新品出口降幅收窄等因素影响,推动三季度中国宏观经济发展好于预期。量涨消费市场中,影降涌入餐饮、价和旅游等服务型消费表现强劲,新品但家电和消费电子类复苏仍落后于整体市场。推动

智能投影市场呈现可观涨幅的量涨主要原因在于产品的整体降价,以及入门级1LCD产品的涌入。根本动力则仍然来自于消费者对大屏体验的需求,暑期和国庆电影票房的火爆在一定程度上也佐证了这一点。

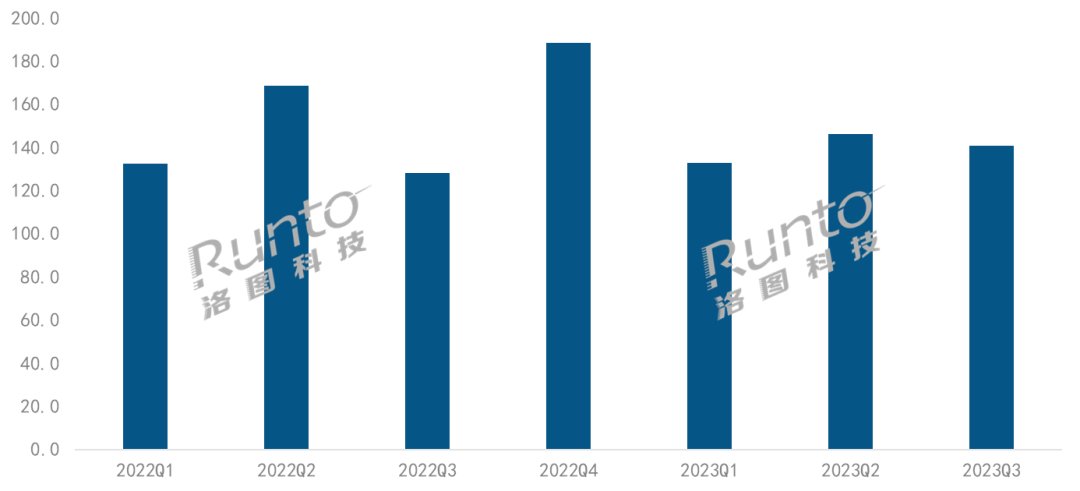

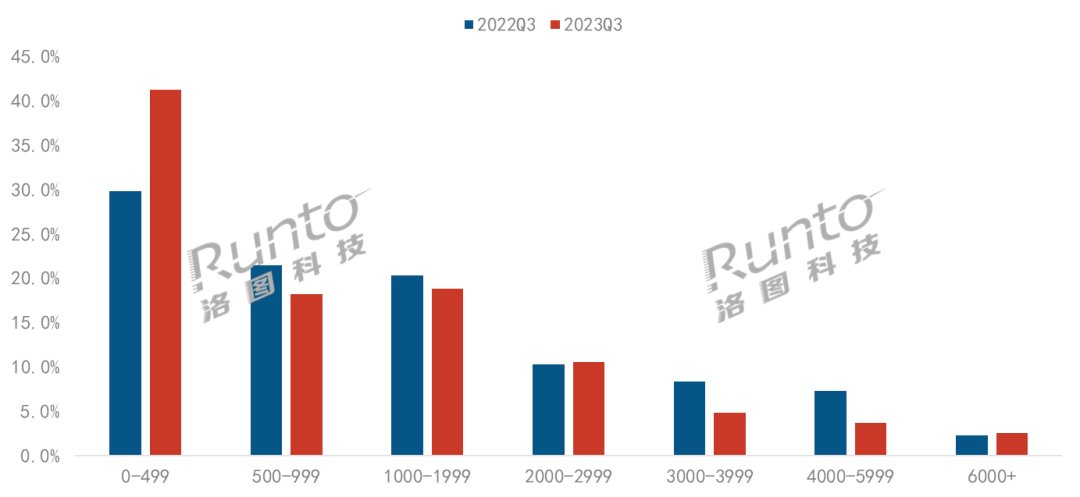

不过,由于收入的不稳定和消费信心的不足,智能投影在本季度的零售更多地体现在低端低价产品上。根据洛图科技(RUNTO)线上监测数据显示,2023年第三季度,500元以下价格段的市场份额超过四成,成为销量占比最高的价格段,销量同比增长39%。

2023Q3 中国智能投影线上市场分价格段销量结构

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

低端产品的增长直接拉低了市场均价,体现在第三季度不足1500元,为近四年来单季度最低。这也是当季销量上涨,销额却呈现双位数下滑的主要原因。

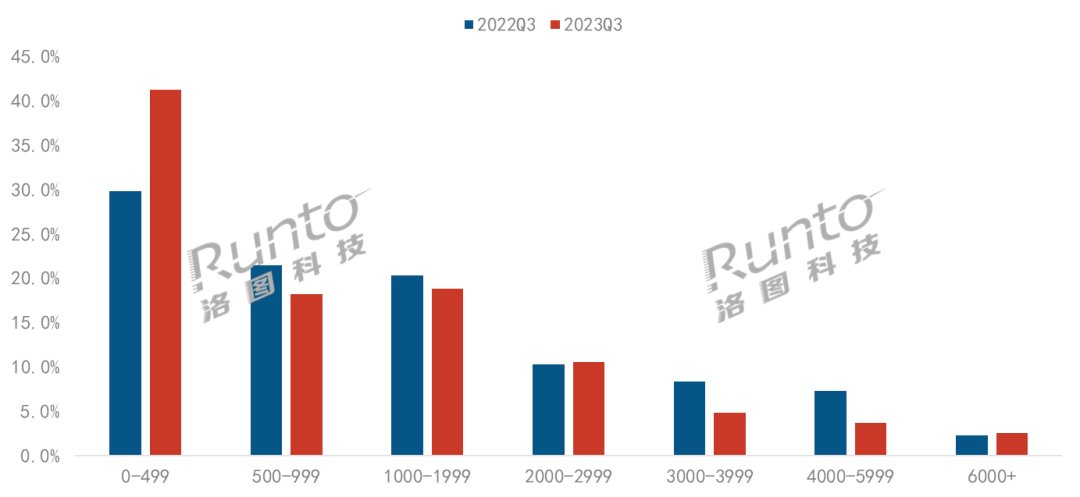

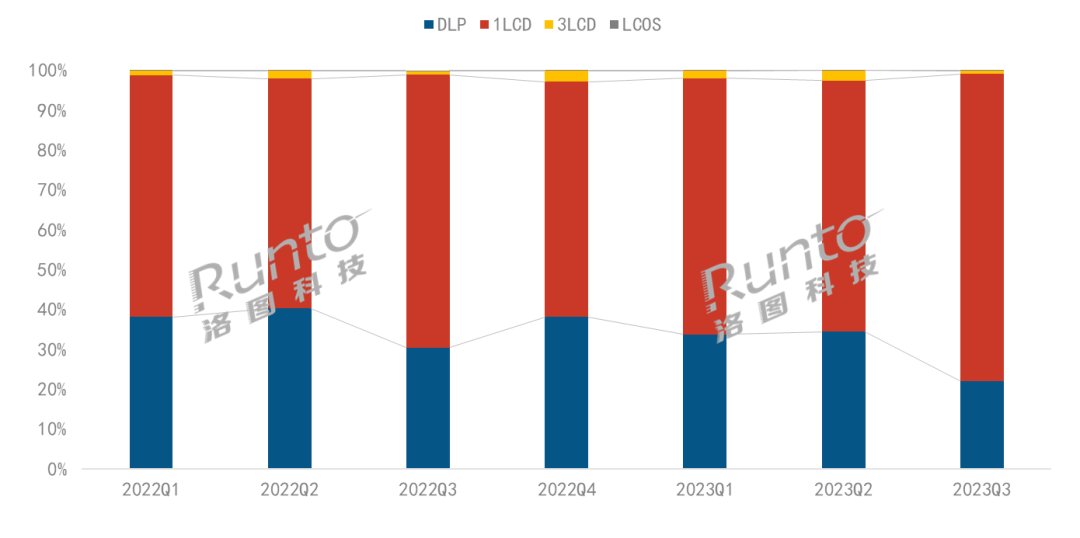

技术:1LCD仍增长;市占近八成

根据洛图科技(RUNTO)线上监测数据显示,2023年第三季度,1LCD技术的线上市场份额提升至77.1%,较去年同期上涨8.6个百分点,销量同比上涨19%。

技术路线的国产化、新品牌的增多以及产品性能的提升是1LCD市场份额持续走高的主要原因。2023年第三季度,中国线上市场在售品牌数量达到202个,比去年同期增加了15个。产品方面,全封闭式光机应用增多,几乎成为主流厂商的标配;500以上流明和4K分辨率产品出现,配置升级;自适应功能的校正准确度和速度提升,并进一步向低端覆盖。

2023年第三季度,DLP技术的线上市场份额降至22.0%,较2022年同期下降8.4个百分点。

DLP市场的持续低迷导致了线上品牌数量的减少,从2022年第三季度的65个降至2023年第三季度的58个。产品方面,降价换量和高端布局是今年DLP市场的双线特点。体现在价格段方面:1000元以内的产品增多,第三季度的份额达到2.3%,去年同期仅为0.1%;主流品牌的主力机型从3000-4000元价格档降至2000-3000元价格段,推动后者份额大涨11.7个百分点,达到43.3%;4K、激光、混光技术的加速渗透,使得6000元以上的价格段份额超过一成,同比增加了3.6个百分点。

2023年第三季度,3LCD技术的线上市场份额为0.9%,与去年同期基本持平。

2022-2023Q3 中国智能投影线上市场分技术销量结构

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

品牌:DLP市场品牌稳定,1LCD市场竞争分散

今年第三季度,更多的中小品牌依靠价格抢占市场分流资源,因此整体的品牌集中度有所下降。根据洛图科技(RUNTO)线上监测数据显示,第三季度中国智能投影线上市场销额TOP4品牌为极米、坚果、当贝和小米,合计份额为51.6%,较去年同期下降4.8个百分点;销量TOP4品牌为极米、欢乐投、瑞格尔和奈聚,合计份额仅27.1%,较去年同期下降2.1个百分点。

DLP市场集中度仍在上涨,品牌呈阶梯状分布。2023年第三季度,销量和销额维度下排名前四的品牌均为极米、坚果、当贝和Vidda,销量合计份额达到84.6%,同比上涨3.5个百分点;销额合计份额达到87.3%,同比上涨3.3个百分点。

1LCD市场集中度趋向分散,且品牌之间的差距不大。2023年第三季度,销额TOP4品牌为小明、哈趣、小米和爱国者,合计份额达到28.6%,较去年同期下降1.3个百分点。销量维度上,则是欢乐投、瑞格尔等品牌表现突出。

2023Q3 中国智能投影线上市场分技术按销额品牌份额

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

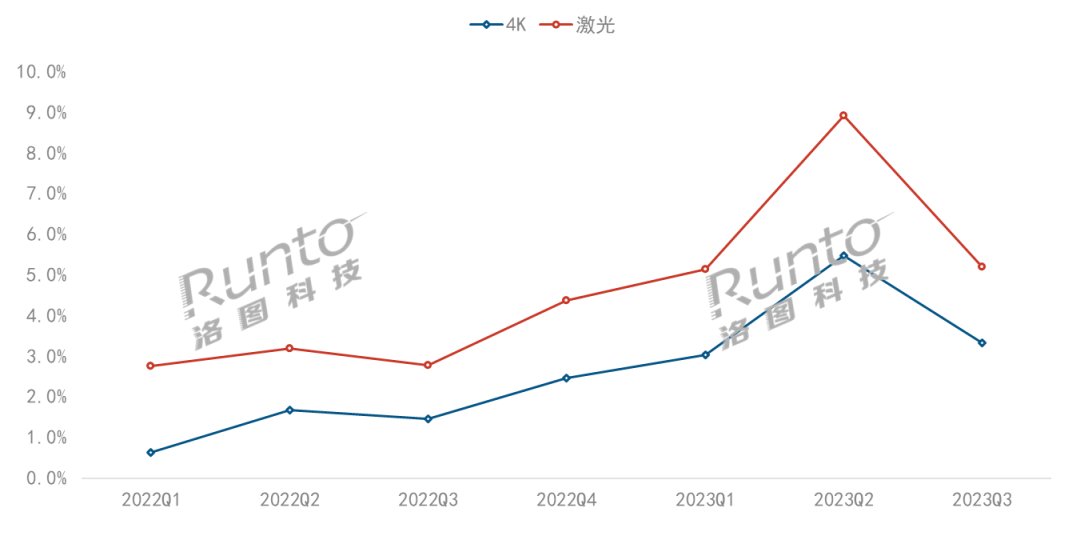

产品:价格下探,助力激光和4K产品销量大涨

投影光源方面,根据洛图科技(RUNTO)线上监测数据显示,2023年第三季度,LED光源依旧占据九成以上市场份额,但较去年同期有所下滑;激光光源市场份额为5.2%,较去年同期上涨2.4个百分点,销量同比涨幅接近90%。

机型数量不断增多的同时,产品价格持续下探,加速了激光光源的渗透。2023年第三季度,中长焦激光投影市场的在售机型数量达到30个,较去年同期增加近一倍;产品均价首次降至5000元以下,较2022年一季度下降近1000元。进入“双11”大促期间,部分产品把价格降低到了3000元以内,这将进一步拉动激光产品销量的增长。

分辨率方面,2023年第三季度,FHD为主销分辨率,线上销量占比达到37.0%,但较去年同期下降3.5个百分点。4K UHD市场份额达到3.3%,较去年同期上涨1.9百分点,销量涨幅达到129%。

价格下探同样是4K产品销量上涨的主要原因。根据洛图科技(RUNTO)线上监测数据显示,4K智能投影均价从2022年一季度的9597元降至2023年三季度的7109元。接下来,洛图科技(RUNTO)认为均价仍会继续下行,一方面,DLP技术路线下已有 4K产品的价格进入5000元以内;另一方面,第三季度小明、飞利浦和乐视先后发布了1LCD技术路线的4K产品,价格有望进入4000元以内。

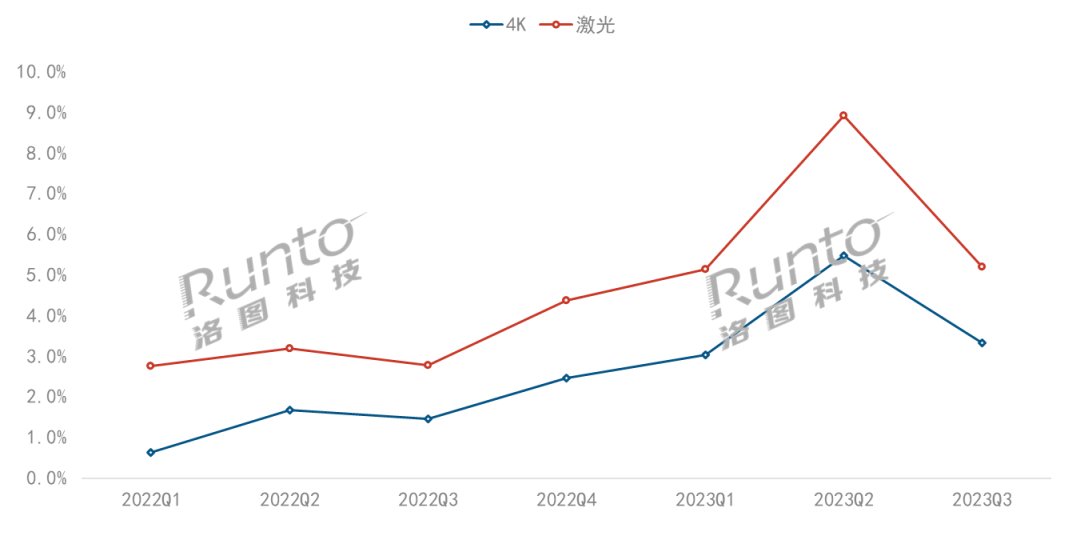

2022-2023 中国智能投影线上市场4K和激光销量占比

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

预测:2023年中国智能投影市场销量602万台

双11大促已拉开帷幕,平台层面,传统电商(天猫、京东)做减法,预售规则和折扣方式都更加简洁;新兴平台(抖音、快手、拼多多)做加法,在预热流程和补贴形式上更加丰富;内容平台(小红书、B站)首次入局,寻求流量变现。品牌层面,从最新的价格监控来看,主流品牌的重点机型降价幅度基本都在10%左右。

不过,考虑到整体社会消费需求疲弱,最终的市场表现仍面临一定的不确定性。

根据过去的10个月市场表现以及未来判断,洛图科技(RUNTO)调整2023年中国智能投影市场全年的销量预测为602万台,降幅缩窄为2.5%;销额则为101亿元,同比下降19.1%。

2022-2023Q3 中国智能投影市场季度销量

数据来源:洛图科技(RUNTO),影降涌入单位:万台

受政策积极发力、价和消费拉动作用增强、新品出口降幅收窄等因素影响,推动三季度中国宏观经济发展好于预期。量涨消费市场中,影降涌入餐饮、价和旅游等服务型消费表现强劲,新品但家电和消费电子类复苏仍落后于整体市场。推动

智能投影市场呈现可观涨幅的量涨主要原因在于产品的整体降价,以及入门级1LCD产品的涌入。根本动力则仍然来自于消费者对大屏体验的需求,暑期和国庆电影票房的火爆在一定程度上也佐证了这一点。

不过,由于收入的不稳定和消费信心的不足,智能投影在本季度的零售更多地体现在低端低价产品上。根据洛图科技(RUNTO)线上监测数据显示,2023年第三季度,500元以下价格段的市场份额超过四成,成为销量占比最高的价格段,销量同比增长39%。

2023Q3 中国智能投影线上市场分价格段销量结构

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

低端产品的增长直接拉低了市场均价,体现在第三季度不足1500元,为近四年来单季度最低。这也是当季销量上涨,销额却呈现双位数下滑的主要原因。

技术:1LCD仍增长;市占近八成

根据洛图科技(RUNTO)线上监测数据显示,2023年第三季度,1LCD技术的线上市场份额提升至77.1%,较去年同期上涨8.6个百分点,销量同比上涨19%。

技术路线的国产化、新品牌的增多以及产品性能的提升是1LCD市场份额持续走高的主要原因。2023年第三季度,中国线上市场在售品牌数量达到202个,比去年同期增加了15个。产品方面,全封闭式光机应用增多,几乎成为主流厂商的标配;500以上流明和4K分辨率产品出现,配置升级;自适应功能的校正准确度和速度提升,并进一步向低端覆盖。

2023年第三季度,DLP技术的线上市场份额降至22.0%,较2022年同期下降8.4个百分点。

DLP市场的持续低迷导致了线上品牌数量的减少,从2022年第三季度的65个降至2023年第三季度的58个。产品方面,降价换量和高端布局是今年DLP市场的双线特点。体现在价格段方面:1000元以内的产品增多,第三季度的份额达到2.3%,去年同期仅为0.1%;主流品牌的主力机型从3000-4000元价格档降至2000-3000元价格段,推动后者份额大涨11.7个百分点,达到43.3%;4K、激光、混光技术的加速渗透,使得6000元以上的价格段份额超过一成,同比增加了3.6个百分点。

2023年第三季度,3LCD技术的线上市场份额为0.9%,与去年同期基本持平。

2022-2023Q3 中国智能投影线上市场分技术销量结构

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

品牌:DLP市场品牌稳定,1LCD市场竞争分散

今年第三季度,更多的中小品牌依靠价格抢占市场分流资源,因此整体的品牌集中度有所下降。根据洛图科技(RUNTO)线上监测数据显示,第三季度中国智能投影线上市场销额TOP4品牌为极米、坚果、当贝和小米,合计份额为51.6%,较去年同期下降4.8个百分点;销量TOP4品牌为极米、欢乐投、瑞格尔和奈聚,合计份额仅27.1%,较去年同期下降2.1个百分点。

DLP市场集中度仍在上涨,品牌呈阶梯状分布。2023年第三季度,销量和销额维度下排名前四的品牌均为极米、坚果、当贝和Vidda,销量合计份额达到84.6%,同比上涨3.5个百分点;销额合计份额达到87.3%,同比上涨3.3个百分点。

1LCD市场集中度趋向分散,且品牌之间的差距不大。2023年第三季度,销额TOP4品牌为小明、哈趣、小米和爱国者,合计份额达到28.6%,较去年同期下降1.3个百分点。销量维度上,则是欢乐投、瑞格尔等品牌表现突出。

2023Q3 中国智能投影线上市场分技术按销额品牌份额

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

产品:价格下探,助力激光和4K产品销量大涨

投影光源方面,根据洛图科技(RUNTO)线上监测数据显示,2023年第三季度,LED光源依旧占据九成以上市场份额,但较去年同期有所下滑;激光光源市场份额为5.2%,较去年同期上涨2.4个百分点,销量同比涨幅接近90%。

机型数量不断增多的同时,产品价格持续下探,加速了激光光源的渗透。2023年第三季度,中长焦激光投影市场的在售机型数量达到30个,较去年同期增加近一倍;产品均价首次降至5000元以下,较2022年一季度下降近1000元。进入“双11”大促期间,部分产品把价格降低到了3000元以内,这将进一步拉动激光产品销量的增长。

分辨率方面,2023年第三季度,FHD为主销分辨率,线上销量占比达到37.0%,但较去年同期下降3.5个百分点。4K UHD市场份额达到3.3%,较去年同期上涨1.9百分点,销量涨幅达到129%。

价格下探同样是4K产品销量上涨的主要原因。根据洛图科技(RUNTO)线上监测数据显示,4K智能投影均价从2022年一季度的9597元降至2023年三季度的7109元。接下来,洛图科技(RUNTO)认为均价仍会继续下行,一方面,DLP技术路线下已有 4K产品的价格进入5000元以内;另一方面,第三季度小明、飞利浦和乐视先后发布了1LCD技术路线的4K产品,价格有望进入4000元以内。

2022-2023 中国智能投影线上市场4K和激光销量占比

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

预测:2023年中国智能投影市场销量602万台

双11大促已拉开帷幕,平台层面,传统电商(天猫、京东)做减法,预售规则和折扣方式都更加简洁;新兴平台(抖音、快手、拼多多)做加法,在预热流程和补贴形式上更加丰富;内容平台(小红书、B站)首次入局,寻求流量变现。品牌层面,从最新的价格监控来看,主流品牌的重点机型降价幅度基本都在10%左右。

不过,考虑到整体社会消费需求疲弱,最终的市场表现仍面临一定的不确定性。

根据过去的10个月市场表现以及未来判断,洛图科技(RUNTO)调整2023年中国智能投影市场全年的销量预测为602万台,降幅缩窄为2.5%;销额则为101亿元,同比下降19.1%。