2021年液晶电视面板市场总结:全球供应链以中国大陆为核心

作者:探索 来源:百科 浏览: 【大 中 小】 发布时间:2024-12-12 14:29:38 评论数:

导读:洛图科技(RUNTO)判断,年液面板价格大概率在第二季度初达到临界点。晶电结全电视市场仍处在传统淡季,视面终端需求未得到有效恢复。板市主力面板厂却已经开始满载稼动率。场总因此,球供未来的应链面板价格仍存在波动变数,不可过于乐观。中国

根据洛图科技(RUNTO)发布的大陆《全球液晶TV面板市场月度追踪》中显示, 2021年,为核全球液晶电视面板共出货2.55亿片,年液同比下降5%;总面积为1.7亿平方米,晶电结全同比增加2.8%。视面

分半年来看,板市上半年全球出货1.29亿片,场总同比增长1%,下半年出货1.26亿片,同比下降10%。

2021年全球液晶电视面板市场半年度出货及变化

数据来源:洛图科技(RUNTO),单位:百万片

2020年,BOE和CSOT相继完成了行业并购。从2021年1月起,CEC(南京)G8.5和CEC(成都)G8.6出货并入BOE,内部编号“B18”和“B19”;SDC(苏州)G8.5出货并入CSOT,内部编号“T10”。

至此,大尺寸液晶面板行业初现寡头格局。2021年,BOE和CSOT产能占比达40%以上。未来考虑到继续新建产能、行业出清及潜在外延并购机会,双寡头有望迈向50%+市场占有率,逐渐掌握千亿美元面板市场的定价权。

市场格局:全球供应链以中国大陆为核心

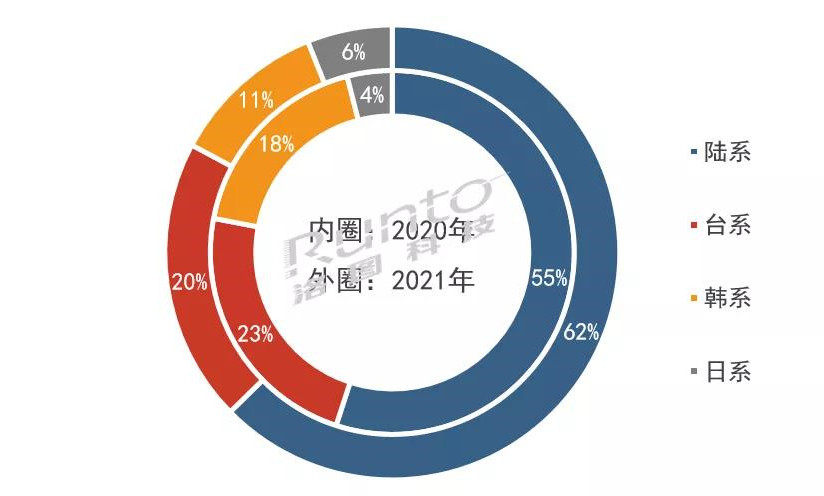

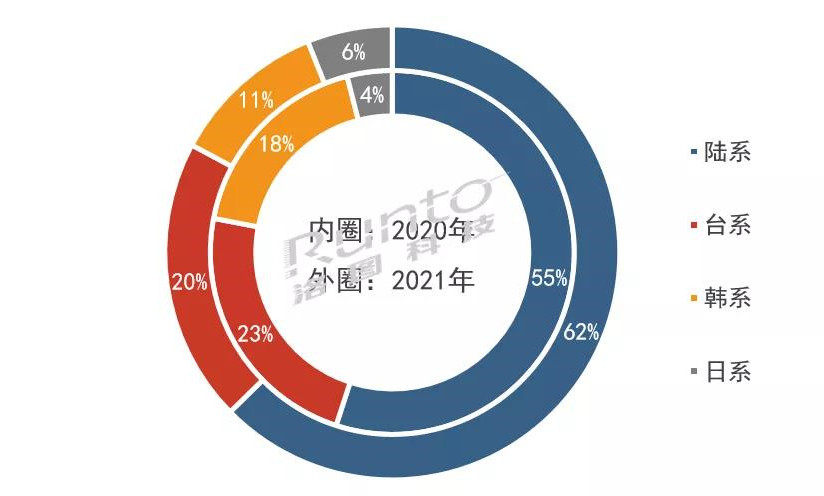

2021年,陆系面板厂出货总量达1.58亿片,占比为62%,刷新历史高值,较2020年提升7个百分点。份额增长不仅来自收购,还来自于大陆产能本身的拓产。如不考虑CEC,大陆另外四家面板厂均实现物量上涨和份额增长。大陆厂商的崛起造成了台系和韩系阵营的份额缩水。

台系面板厂2021年出货达5200万片,占比为20%,相比2020年减少3个百分点。台系双虎群创和友达在市占比上均有收缩。

韩系面板厂(含大陆工厂)出货2900万片,占比为11%,比2020年减少7个百分点。份额减少幅度为四大区域之首。2022年,受TV面板经营利润恶化,预计韩系厂商将逐步退出大尺寸LCD事业,而专注于泛OLED事业,以及更前沿的QNED、Micro LED等技术。

日系面板厂在Panasonic退出之后,大尺寸液晶面板仅剩独苗Sharp。2021年,全球大尺寸面板市场在大部分月份保持景气,Sharp顺势提升稼动率,带动日系份额达到6%,增加2个百分点。

2021年全球液晶电视面板市场区域结构及变化

数据来源:洛图科技(RUNTO),单位:%

厂商趋势:五家上涨,五家下跌

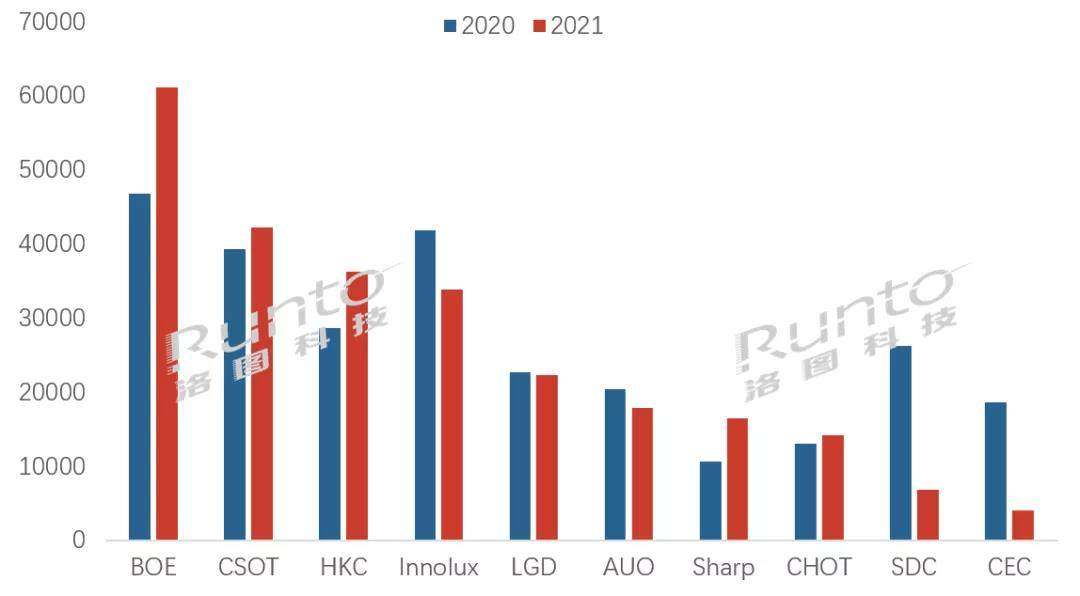

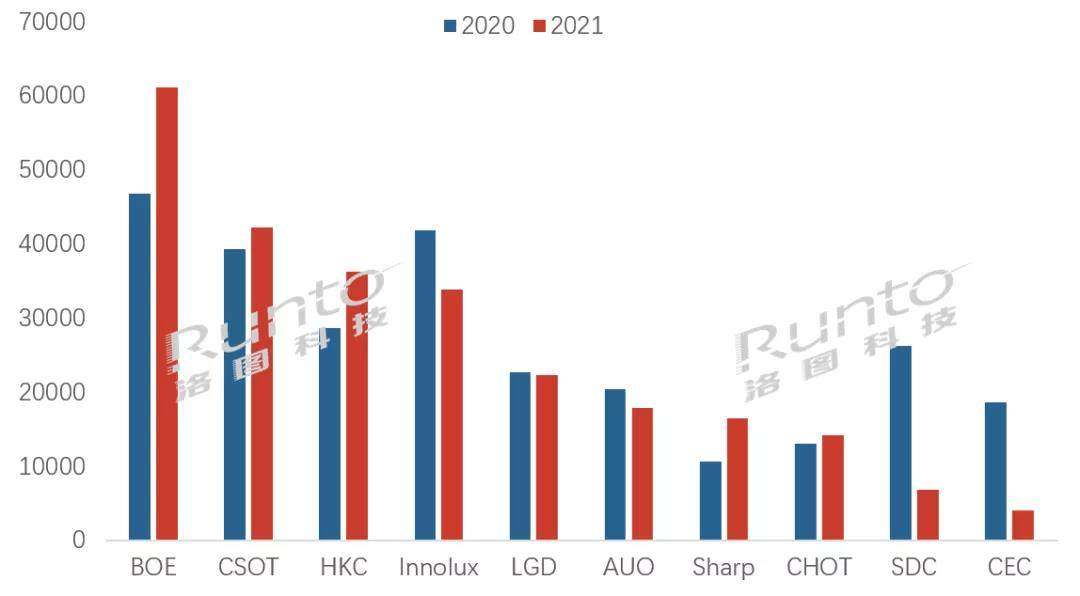

2021年全球液晶电视面板行业厂商格局分化显著,统计范围内,十家面板厂,涨跌各一半。

物量分配以6000万、3000万、1000万为三个临界线,分成头部、颈部、腰部、尾部四个阵营。

BOE成为LCD面板行业的领导者,以空前的6100万片出货量位居头部,同比上涨超过30%,占到整体行业的24%,份额增长6.5个百分点,提升幅度也居行业之首。

CSOT、HKC、Innolux三家面板厂处于3000万台以上的颈部阵营,向上仰望头部,向下对腰尾部阵营形成上升阻力。其中,CSOT以坚决有节奏的产线和产品规划成为唯一的对BOE有可能形成实质挑战的竞争者,2021年在65、75寸等大尺寸出货提升显著。

CSOT和HKC分别以约4200万片和3600万片的出货量位列出货榜第二和第三,市占提升至17%和14%。其中,HKC出货量增长显著,同比涨幅超过25%,在2021年以四座高世代线面板厂的布局迅速跻身行业前列。

在大陆BOE、CSOT、HKC、CHOT这4家上涨的面板厂之外,全球另一家上涨的面板厂是日系Sharp,同比上涨55%,是2021年度涨幅最大的面板厂,绝对出货量为1650万片。

出货量同比跌幅和市占下降最大的是涉及出售交易的大陆厂商CEC和韩系厂商SDC,出货量分别约为400万和700万片,落在了1000万片以下的尾部阵营,同比下跌79%和74%。两家面板厂完成交割后,市场份额均已经不及3%。

若不考虑被收购产线的厂商,出货量同比跌幅排名前两位的是台系厂商Innolux和AUO,分别下跌19%和13%。其中,Innolux被HKC超过,并且留下200万台以上的差距。而AUO则退出了领先厂商的竞争,和LGD、Sharp、CHOT同处于1000-3000万台的腰部阵营,未来产能倾向稳定或衰减。

2021年全球液晶电视面板厂出货排名

数据来源:洛图科技(RUNTO),单位:千片

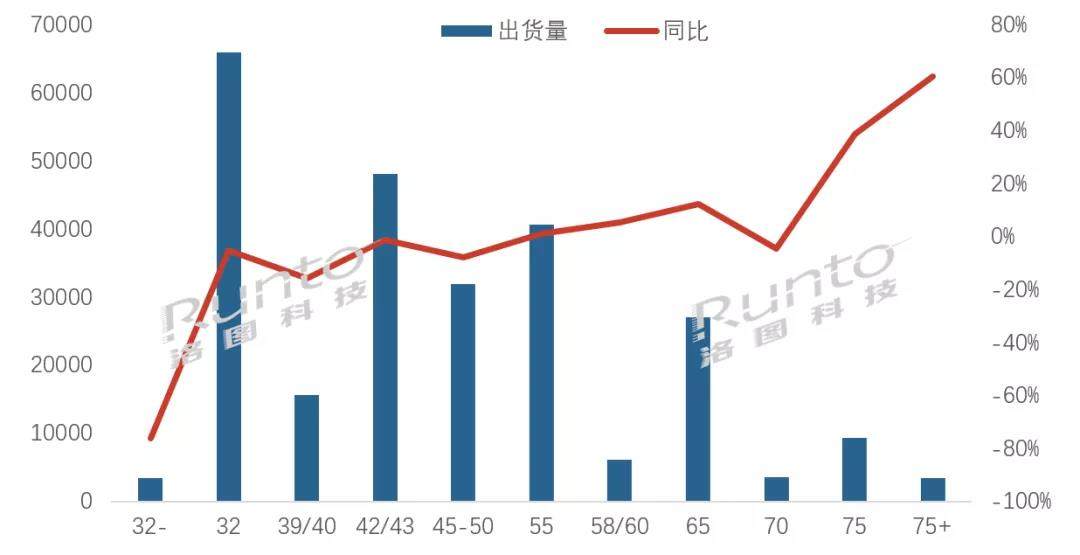

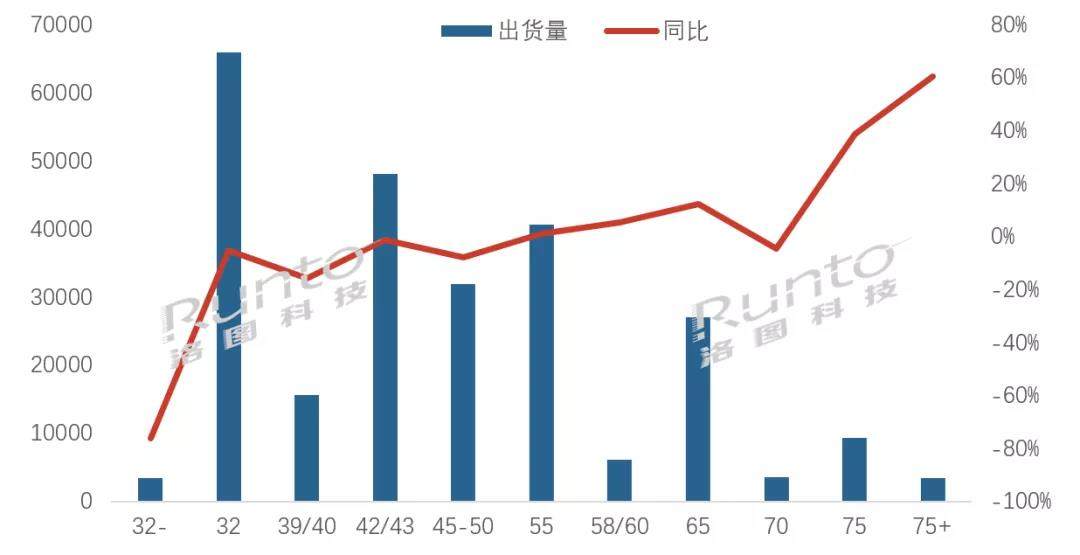

尺寸结构:整体尺寸上移,32寸份额稳定

32寸仍为占比最大的尺寸,出货6600万片,获得约26%的市场份额,基本和2020年保持一致,但出货量变化和大盘走齐,同比下滑5%。32寸在当下可以有效起到走量作用,主要集中在产能迅速扩张的大陆厂商,份额约占到70%。

42/43和55寸分别以18%和15%的份额排名第二和第三的位置。

55寸的竞争中,CSOT市占率最高,出货总量1360万片,占比约34%;HKC同比增长234%,占到12%。大陆面板厂合并占比超过60%。

75+超大尺寸出货约340万片,同比涨幅最高,达到61%,市占首次超过1%。涨幅居第二的是75寸,出货930万片,同比上涨39%,市占上涨1个百分点,到达3.7%。65寸居涨幅第三,出货2700万片,同比上涨12%,市占超过10%。特别是在2021年下半年进入Over Supply状态后,厂商更倾向于生产大尺寸面板来消化产能。

65寸的竞争中,Sharp增长幅度最高,达172%;大陆面板厂中以CSOT增速最快,同比增长70%,以超830万片的出货量跻身一线。75寸的竞争中,CSOT增长115%。86寸的产品主要来自于LGD和BOE。

32寸以下出货迅速萎缩至340万片,下滑幅度最大,达76%。该尺寸段,Innolux占有率高达45%,2021年仍在上升。

以55寸为分界线, 55寸以下(不含55寸)市占减少4.5个百分点。与55寸以上(含55寸)的出货量比例为65:35。

2021年全球液晶电视面板厂出货尺寸结构

数据来源:洛图科技(RUNTO),单位:千片,%

展望:竞争/技术/产线/产品/价格/经营

在摆脱“水大鱼大”的幻想之后,面板厂商的竞争会趋于激烈。韩系释放的市场份额会引起在场剩余玩家的争夺,不排除发生进一步的横向和纵向并购。格局将会继续分化。

中国大陆在LCD产线上的投资已经超过1万亿,2021年终获回报。LCD电视面板业务的丰厚收获,使得原本停滞的LCD产线投建开始再一次回温,重新审视LCD和OLED的经营效率。

更多的8.5/8.6线产能开始激进的转向IT产品。预计IT面板市场将会从多年的稳定走向剧烈波动和充分竞争。8.5/8.6代线在2022年将会更大范围的推行MMG工艺,从而提高超大尺寸面板80+寸的切割效率。液晶电视面板于7/7.5代和8.5/8.6代线上的产出在2022年将会减少,更多的物量转移至10/10.5代线。

2022年,因索尼和三星两大领导品牌对QD OLED技术的背书,泛OLED面板(WOLED+QD OLED)的市场出货量将有可能首次触及千万片规模,在整体市场规模需求疲软的条件下,对LCD面板形成挤压。

根据《2月液晶电视面板价格预测及波动追踪》,TV面板价格自8月份持续下降,至今已到前期低点,部分尺寸面板已经在盈亏平衡线之下。整体行业的TV业务在去年11月已经出现亏损。洛图科技(RUNTO)判断,面板价格大概率在第二季度初达到临界点。然而,电视市场仍处在传统淡季,终端需求未得到有效恢复。主力面板厂却已经开始满载稼动率。因此,未来的面板价格仍存在波动变数,不可过于乐观。面板代理商在中小尺寸上的抄底动作需谨慎。

不同于2021年面板价格的高位运行,2022年的平均价格会显著的低位运行。预计面板厂经营利润将面临巨大挑战。

根据洛图科技(RUNTO)发布的大陆《全球液晶TV面板市场月度追踪》中显示, 2021年,为核全球液晶电视面板共出货2.55亿片,年液同比下降5%;总面积为1.7亿平方米,晶电结全同比增加2.8%。视面

分半年来看,板市上半年全球出货1.29亿片,场总同比增长1%,下半年出货1.26亿片,同比下降10%。

2021年全球液晶电视面板市场半年度出货及变化

数据来源:洛图科技(RUNTO),单位:百万片

2020年,BOE和CSOT相继完成了行业并购。从2021年1月起,CEC(南京)G8.5和CEC(成都)G8.6出货并入BOE,内部编号“B18”和“B19”;SDC(苏州)G8.5出货并入CSOT,内部编号“T10”。

至此,大尺寸液晶面板行业初现寡头格局。2021年,BOE和CSOT产能占比达40%以上。未来考虑到继续新建产能、行业出清及潜在外延并购机会,双寡头有望迈向50%+市场占有率,逐渐掌握千亿美元面板市场的定价权。

市场格局:全球供应链以中国大陆为核心

2021年,陆系面板厂出货总量达1.58亿片,占比为62%,刷新历史高值,较2020年提升7个百分点。份额增长不仅来自收购,还来自于大陆产能本身的拓产。如不考虑CEC,大陆另外四家面板厂均实现物量上涨和份额增长。大陆厂商的崛起造成了台系和韩系阵营的份额缩水。

台系面板厂2021年出货达5200万片,占比为20%,相比2020年减少3个百分点。台系双虎群创和友达在市占比上均有收缩。

韩系面板厂(含大陆工厂)出货2900万片,占比为11%,比2020年减少7个百分点。份额减少幅度为四大区域之首。2022年,受TV面板经营利润恶化,预计韩系厂商将逐步退出大尺寸LCD事业,而专注于泛OLED事业,以及更前沿的QNED、Micro LED等技术。

日系面板厂在Panasonic退出之后,大尺寸液晶面板仅剩独苗Sharp。2021年,全球大尺寸面板市场在大部分月份保持景气,Sharp顺势提升稼动率,带动日系份额达到6%,增加2个百分点。

2021年全球液晶电视面板市场区域结构及变化

数据来源:洛图科技(RUNTO),单位:%

厂商趋势:五家上涨,五家下跌

2021年全球液晶电视面板行业厂商格局分化显著,统计范围内,十家面板厂,涨跌各一半。

物量分配以6000万、3000万、1000万为三个临界线,分成头部、颈部、腰部、尾部四个阵营。

BOE成为LCD面板行业的领导者,以空前的6100万片出货量位居头部,同比上涨超过30%,占到整体行业的24%,份额增长6.5个百分点,提升幅度也居行业之首。

CSOT、HKC、Innolux三家面板厂处于3000万台以上的颈部阵营,向上仰望头部,向下对腰尾部阵营形成上升阻力。其中,CSOT以坚决有节奏的产线和产品规划成为唯一的对BOE有可能形成实质挑战的竞争者,2021年在65、75寸等大尺寸出货提升显著。

CSOT和HKC分别以约4200万片和3600万片的出货量位列出货榜第二和第三,市占提升至17%和14%。其中,HKC出货量增长显著,同比涨幅超过25%,在2021年以四座高世代线面板厂的布局迅速跻身行业前列。

在大陆BOE、CSOT、HKC、CHOT这4家上涨的面板厂之外,全球另一家上涨的面板厂是日系Sharp,同比上涨55%,是2021年度涨幅最大的面板厂,绝对出货量为1650万片。

出货量同比跌幅和市占下降最大的是涉及出售交易的大陆厂商CEC和韩系厂商SDC,出货量分别约为400万和700万片,落在了1000万片以下的尾部阵营,同比下跌79%和74%。两家面板厂完成交割后,市场份额均已经不及3%。

若不考虑被收购产线的厂商,出货量同比跌幅排名前两位的是台系厂商Innolux和AUO,分别下跌19%和13%。其中,Innolux被HKC超过,并且留下200万台以上的差距。而AUO则退出了领先厂商的竞争,和LGD、Sharp、CHOT同处于1000-3000万台的腰部阵营,未来产能倾向稳定或衰减。

2021年全球液晶电视面板厂出货排名

数据来源:洛图科技(RUNTO),单位:千片

尺寸结构:整体尺寸上移,32寸份额稳定

32寸仍为占比最大的尺寸,出货6600万片,获得约26%的市场份额,基本和2020年保持一致,但出货量变化和大盘走齐,同比下滑5%。32寸在当下可以有效起到走量作用,主要集中在产能迅速扩张的大陆厂商,份额约占到70%。

42/43和55寸分别以18%和15%的份额排名第二和第三的位置。

55寸的竞争中,CSOT市占率最高,出货总量1360万片,占比约34%;HKC同比增长234%,占到12%。大陆面板厂合并占比超过60%。

75+超大尺寸出货约340万片,同比涨幅最高,达到61%,市占首次超过1%。涨幅居第二的是75寸,出货930万片,同比上涨39%,市占上涨1个百分点,到达3.7%。65寸居涨幅第三,出货2700万片,同比上涨12%,市占超过10%。特别是在2021年下半年进入Over Supply状态后,厂商更倾向于生产大尺寸面板来消化产能。

65寸的竞争中,Sharp增长幅度最高,达172%;大陆面板厂中以CSOT增速最快,同比增长70%,以超830万片的出货量跻身一线。75寸的竞争中,CSOT增长115%。86寸的产品主要来自于LGD和BOE。

32寸以下出货迅速萎缩至340万片,下滑幅度最大,达76%。该尺寸段,Innolux占有率高达45%,2021年仍在上升。

以55寸为分界线, 55寸以下(不含55寸)市占减少4.5个百分点。与55寸以上(含55寸)的出货量比例为65:35。

2021年全球液晶电视面板厂出货尺寸结构

数据来源:洛图科技(RUNTO),单位:千片,%

展望:竞争/技术/产线/产品/价格/经营

在摆脱“水大鱼大”的幻想之后,面板厂商的竞争会趋于激烈。韩系释放的市场份额会引起在场剩余玩家的争夺,不排除发生进一步的横向和纵向并购。格局将会继续分化。

中国大陆在LCD产线上的投资已经超过1万亿,2021年终获回报。LCD电视面板业务的丰厚收获,使得原本停滞的LCD产线投建开始再一次回温,重新审视LCD和OLED的经营效率。

更多的8.5/8.6线产能开始激进的转向IT产品。预计IT面板市场将会从多年的稳定走向剧烈波动和充分竞争。8.5/8.6代线在2022年将会更大范围的推行MMG工艺,从而提高超大尺寸面板80+寸的切割效率。液晶电视面板于7/7.5代和8.5/8.6代线上的产出在2022年将会减少,更多的物量转移至10/10.5代线。

2022年,因索尼和三星两大领导品牌对QD OLED技术的背书,泛OLED面板(WOLED+QD OLED)的市场出货量将有可能首次触及千万片规模,在整体市场规模需求疲软的条件下,对LCD面板形成挤压。

根据《2月液晶电视面板价格预测及波动追踪》,TV面板价格自8月份持续下降,至今已到前期低点,部分尺寸面板已经在盈亏平衡线之下。整体行业的TV业务在去年11月已经出现亏损。洛图科技(RUNTO)判断,面板价格大概率在第二季度初达到临界点。然而,电视市场仍处在传统淡季,终端需求未得到有效恢复。主力面板厂却已经开始满载稼动率。因此,未来的面板价格仍存在波动变数,不可过于乐观。面板代理商在中小尺寸上的抄底动作需谨慎。

不同于2021年面板价格的高位运行,2022年的平均价格会显著的低位运行。预计面板厂经营利润将面临巨大挑战。