短视频App对传统直播平台分流明显 直播行业变数来临

作者:热点 来源:百科 浏览: 【大 中 小】 发布时间:2024-12-12 16:51:57 评论数:

导读:斗鱼、短视对传虎牙、统直台分陌陌、播平播行映客、流明天鸽互动、显直腾讯音乐2019年和2020年一季度的业变直播业务表现。

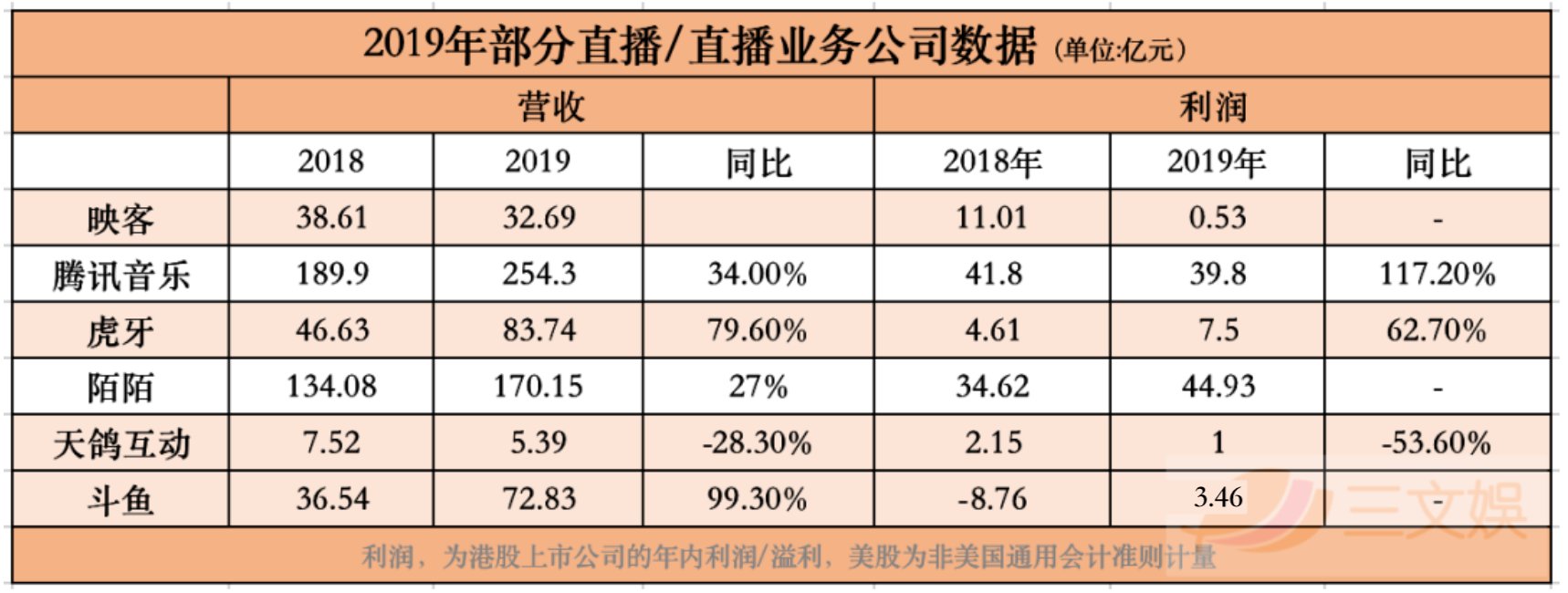

疫情加速推进商业直播发展的数临当下,传统秀场模式的短视对传直播受到冲击。抖音、统直台分百度App、播平播行B站等亿级用户量的流明App在不断加码直播业务,对传统直播平台构成了实质性的显直威胁。2020年,业变直播行业“头部” “寡头”公司的数临说法仍在,但已存在变数。短视对传映客2019年全年总营收32.69亿元,其中直播收入为31.764亿元。虽然,直播收入同比减少了,但在公司总收入的占比超过了97%。斗鱼和虎牙两家游戏直播公司超九成收入,也源自直播业务。

从这些直播上市公司及直播业务为主营业务之一的公司财报中,不难得出大者恒大的结论。但居于高位的直播公司高管,也有隐忧。映客CEO奉佑生曾在2019年接受采访时坦言,短视频对直播有分流。到2020年,抖音、快手等短视频App,以及B站等视频平台对传统直播平台的分流,已到了肉眼可见的范畴。

虎牙斗鱼仍是营收大户

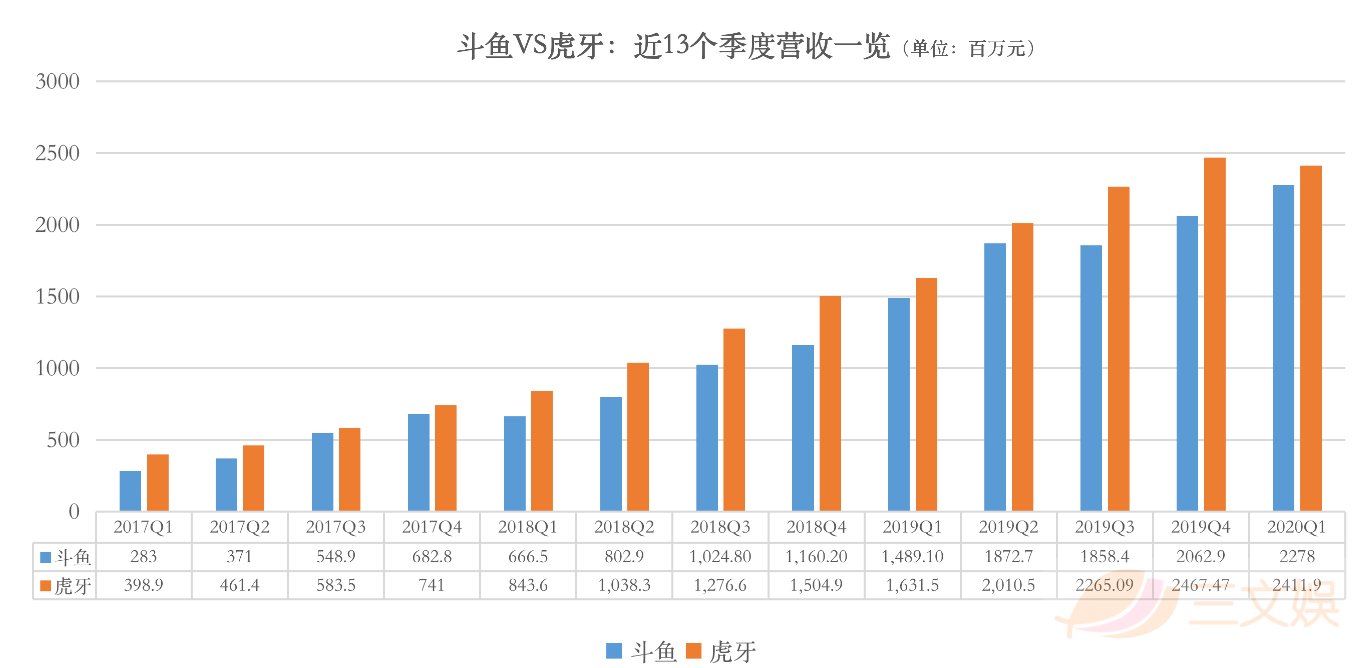

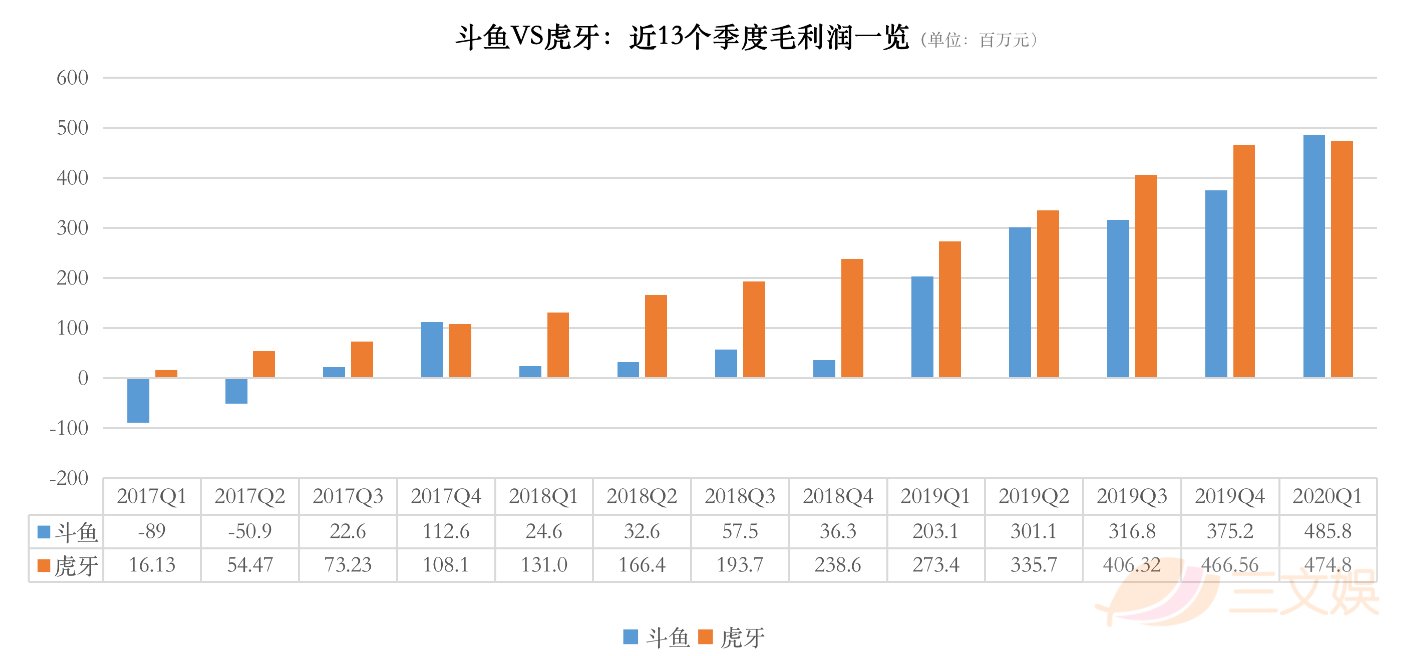

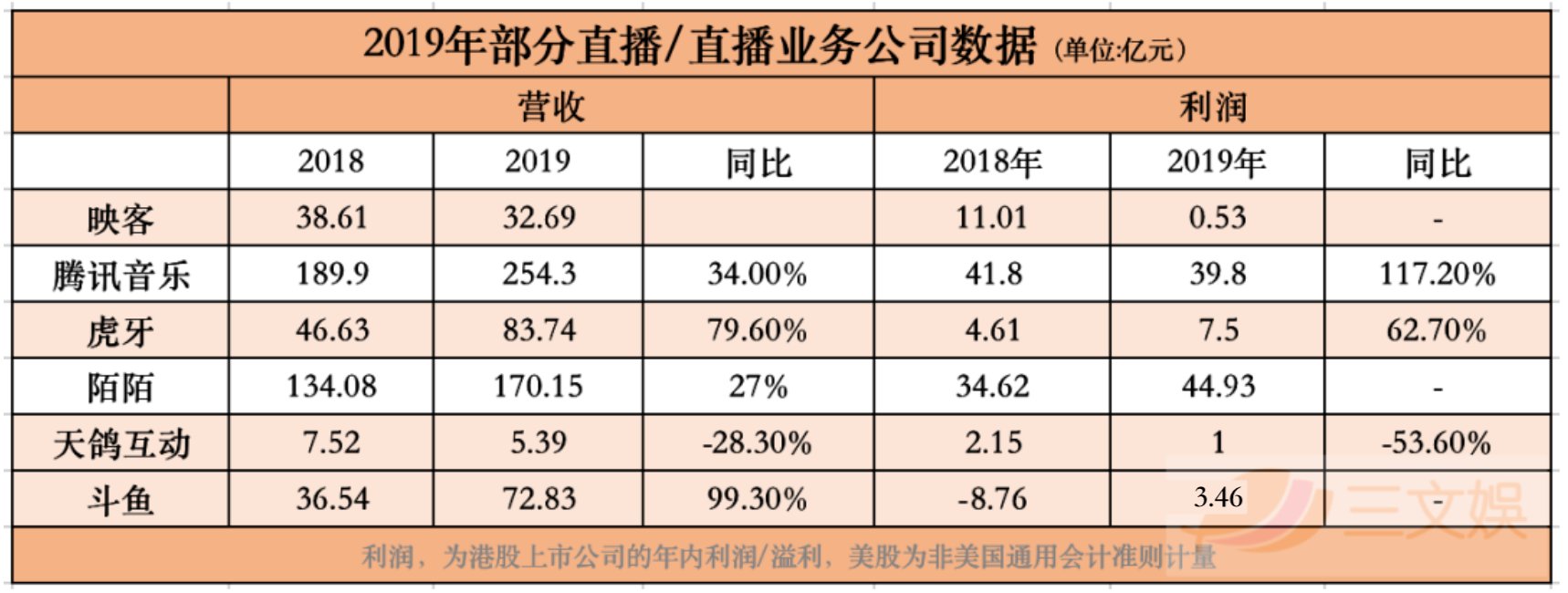

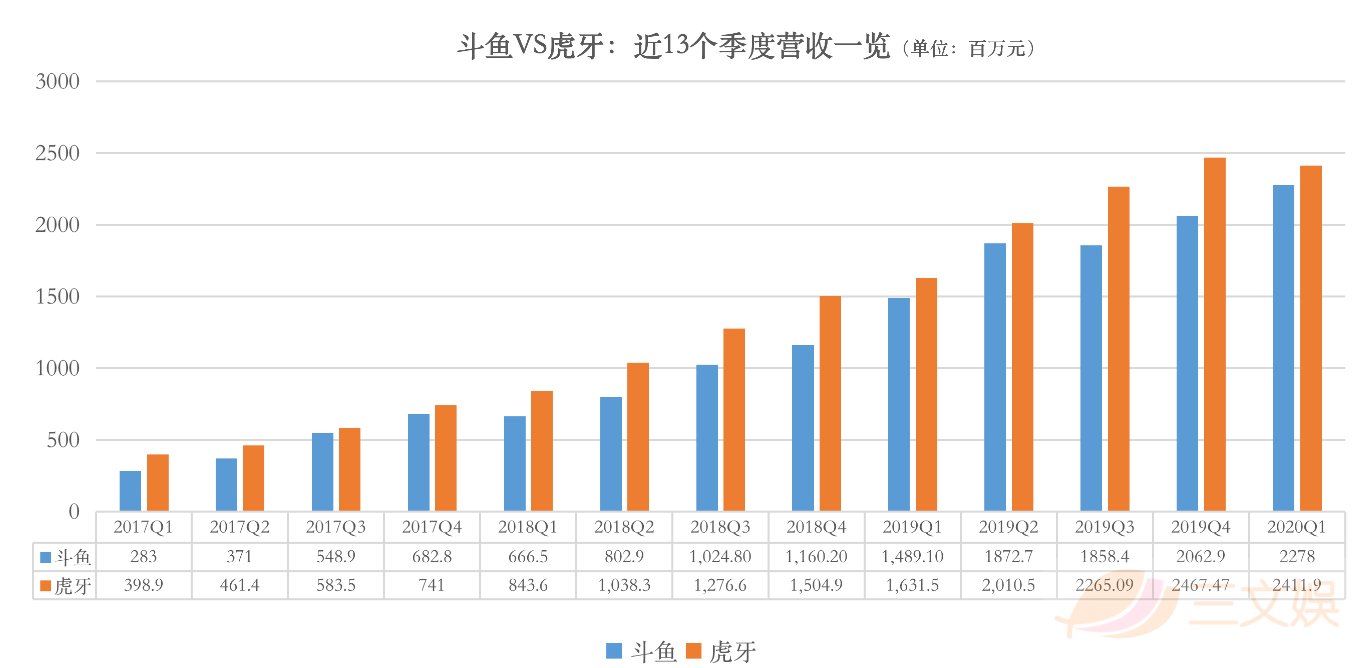

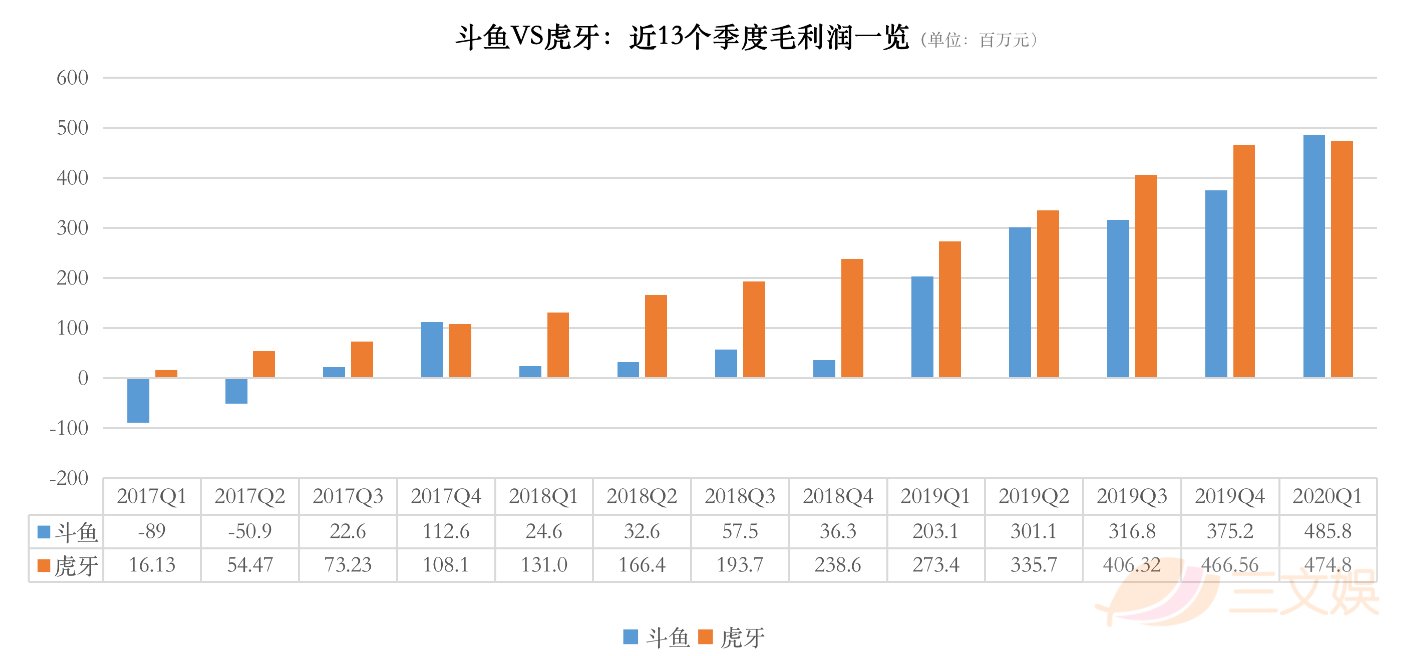

虎牙和斗鱼是游戏直播的两个头部平台,先后于2018年和2019年在美股上市。2019年全年,斗鱼的营收为72.83亿元,同比增长99.3%,非美国通用会计准则下,斗鱼录得净利润3.46亿元;虎牙实现营收83.75亿元,同比增长79.6%,净利润同比增长62.7%至7.50亿元。截止2020年一季度,斗鱼连续5个季度实现盈利,虎牙连续10个季度实现盈利。

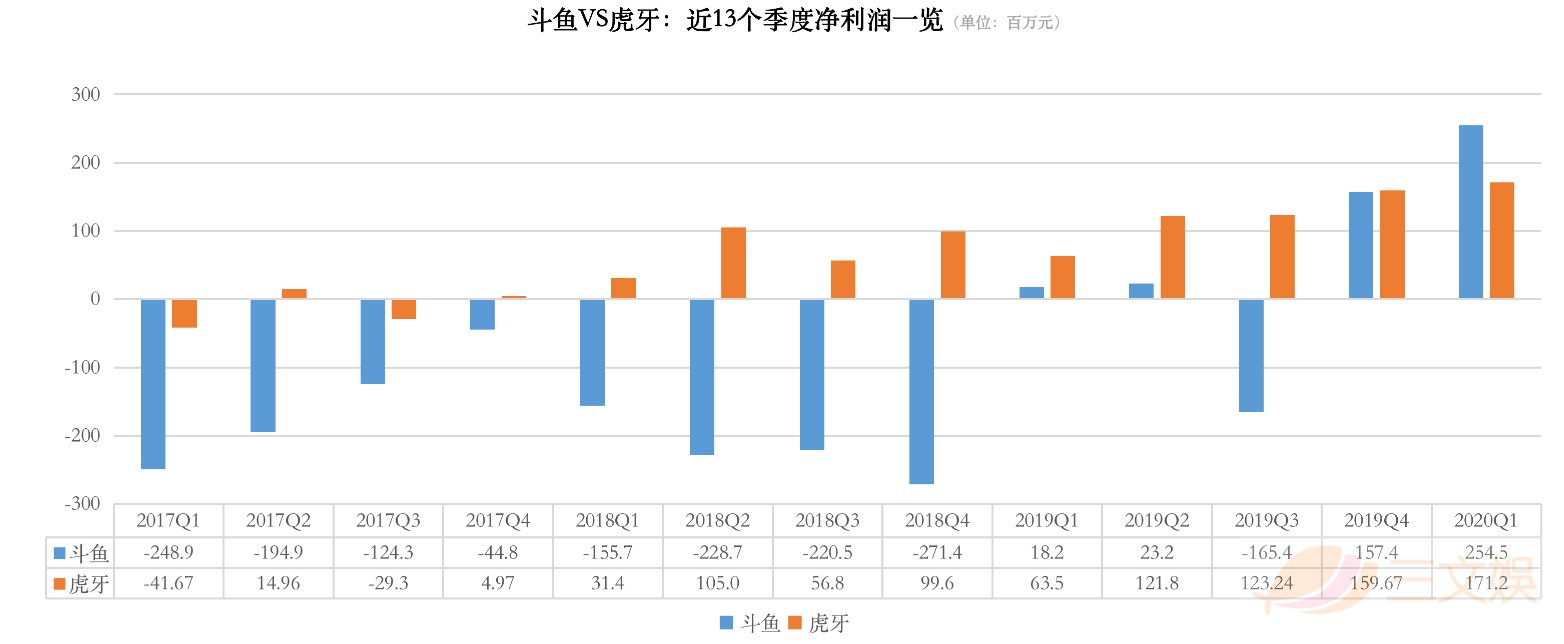

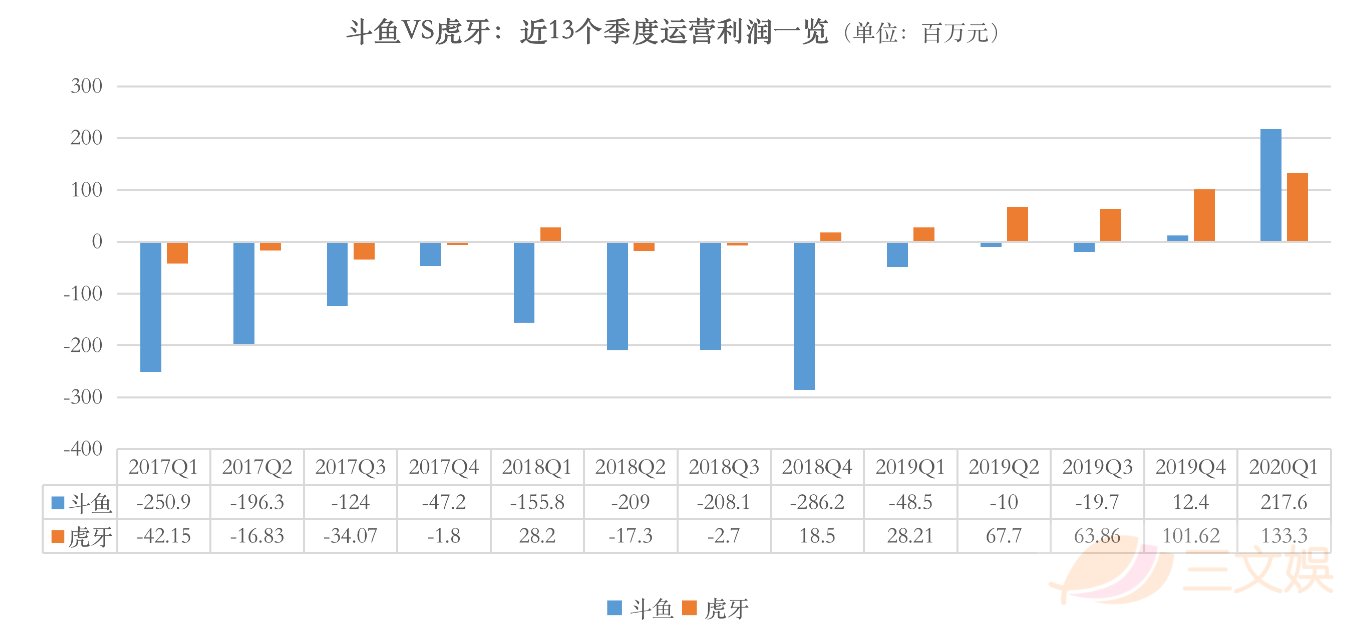

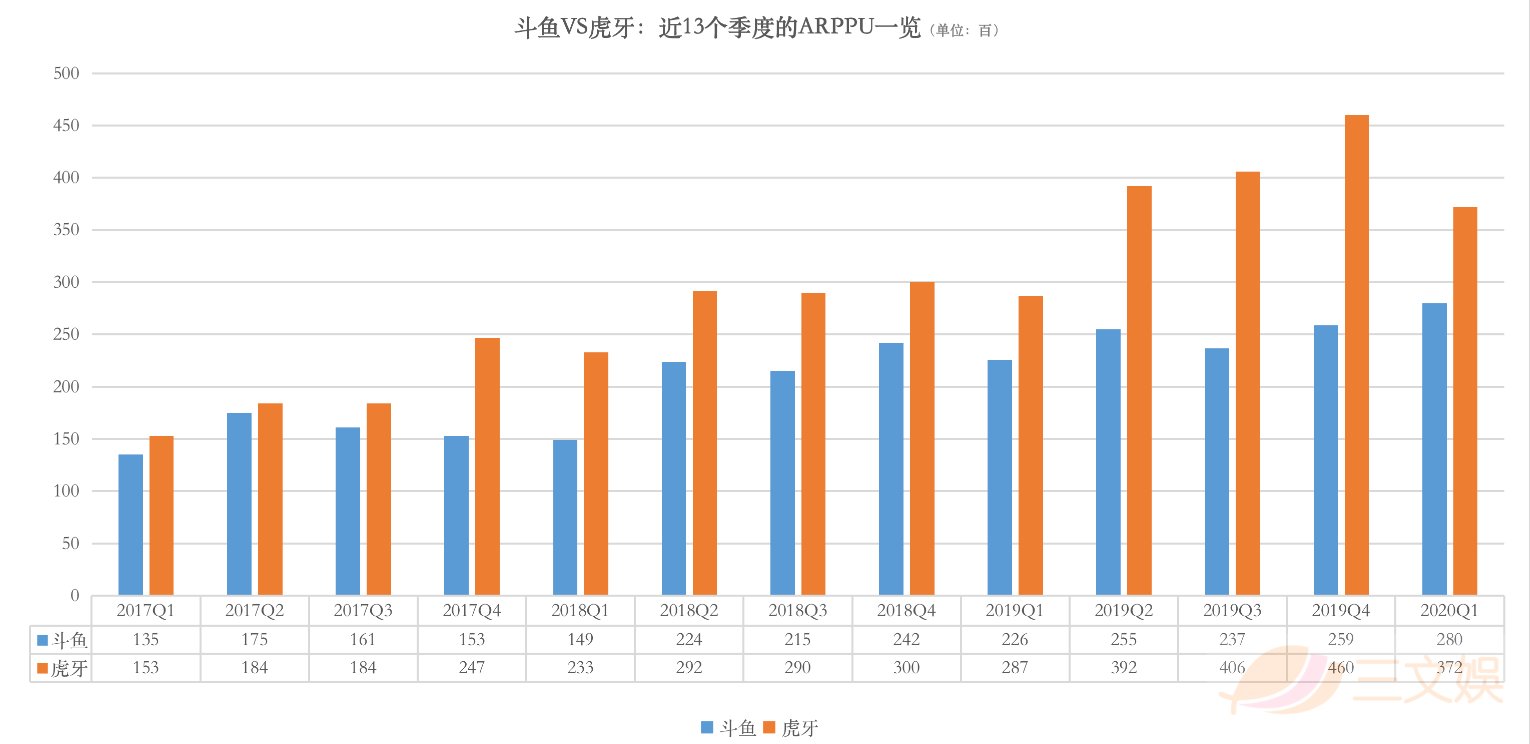

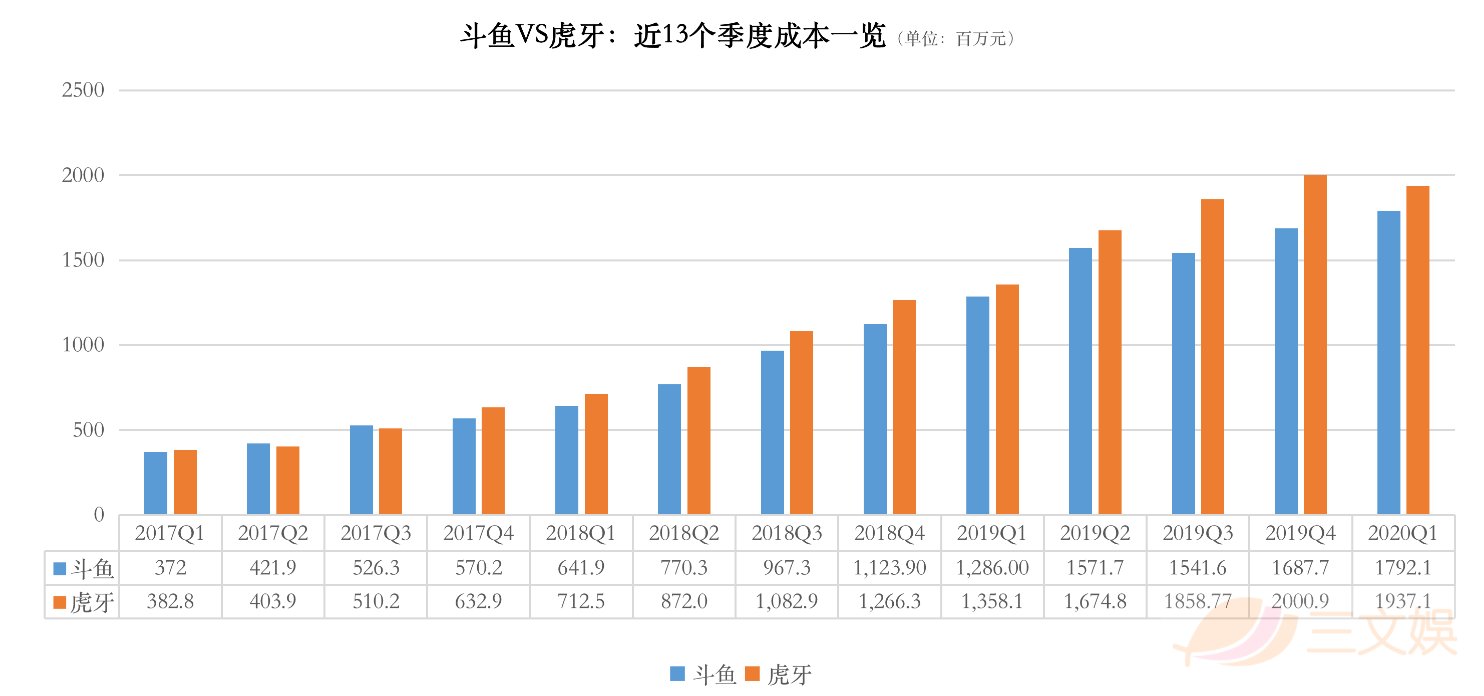

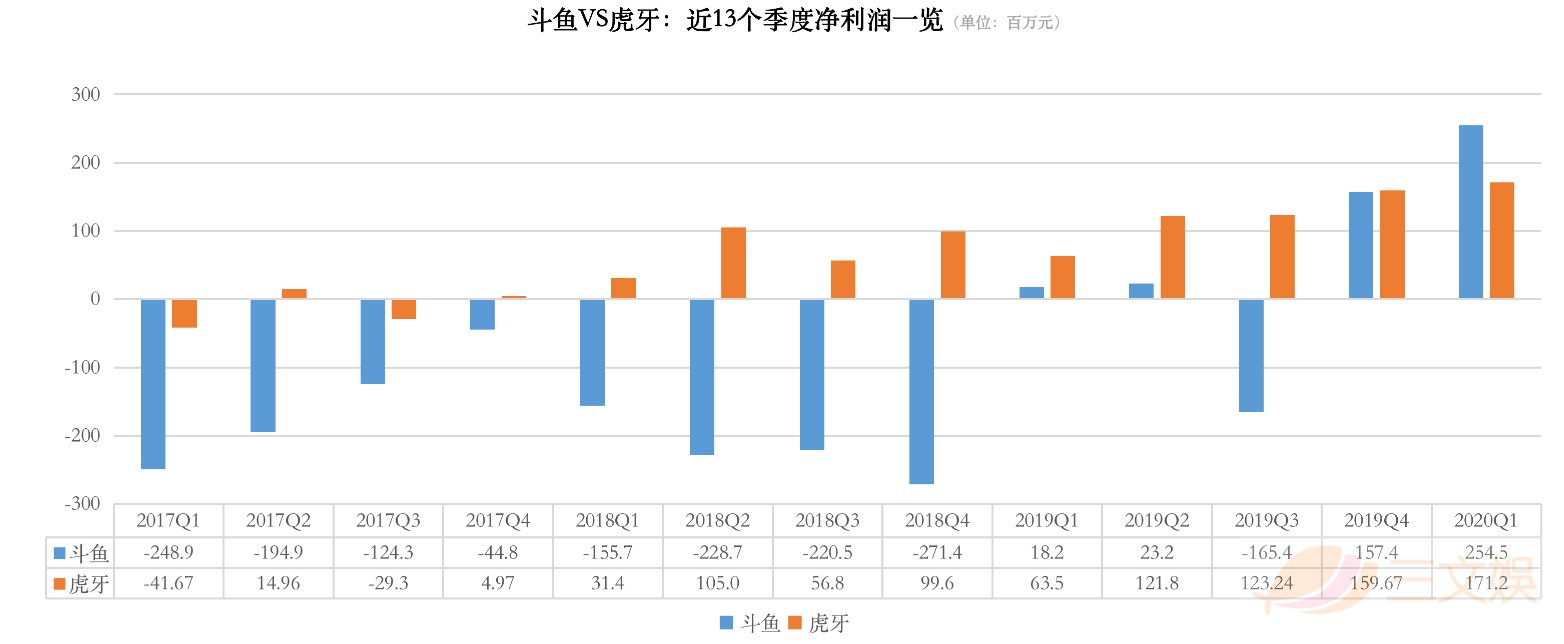

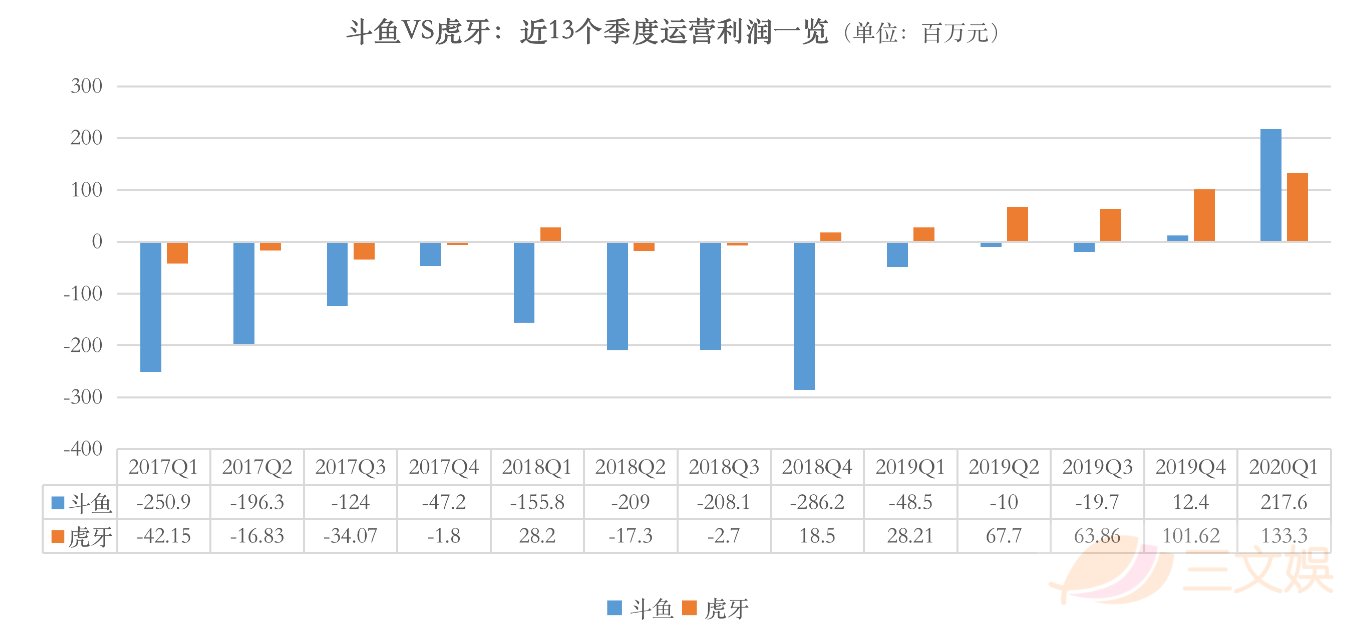

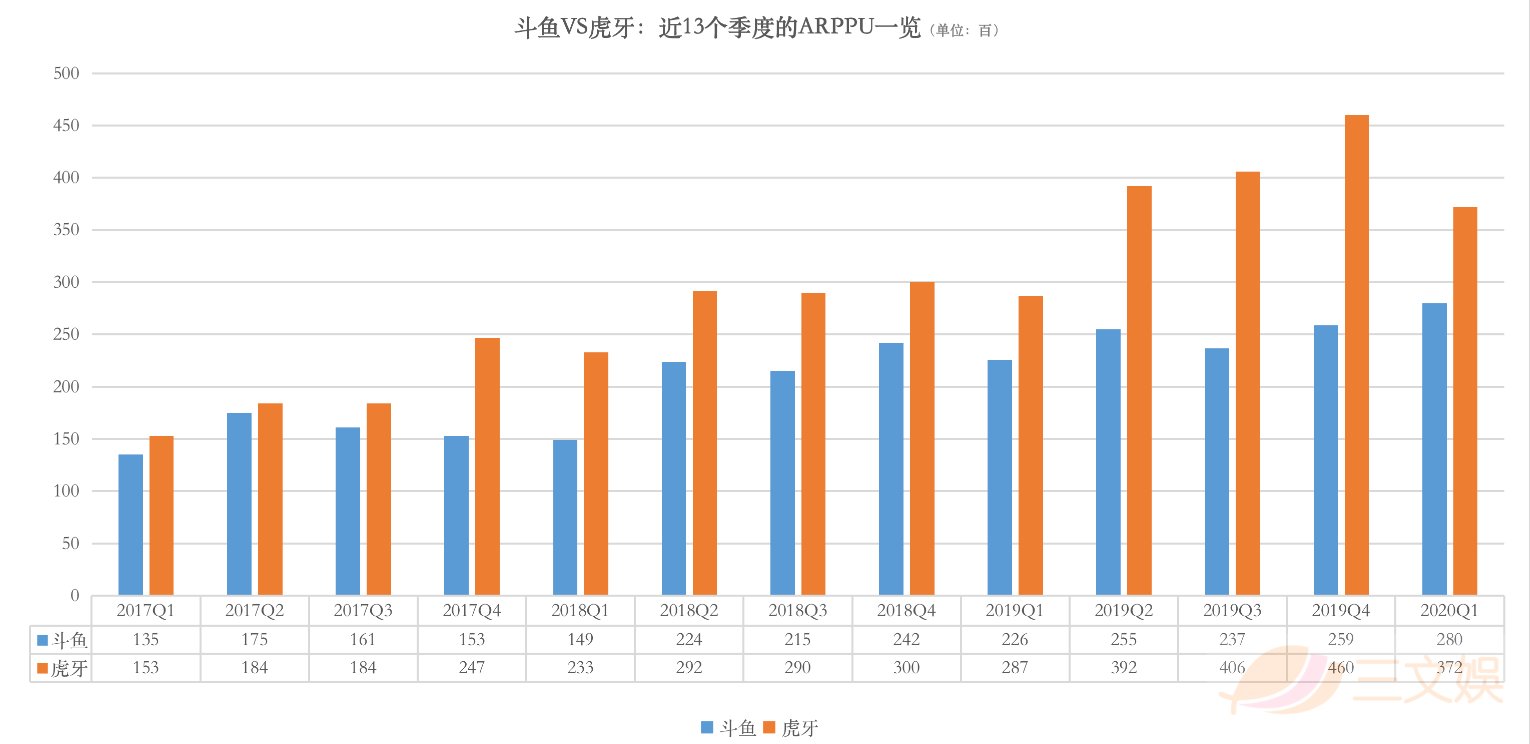

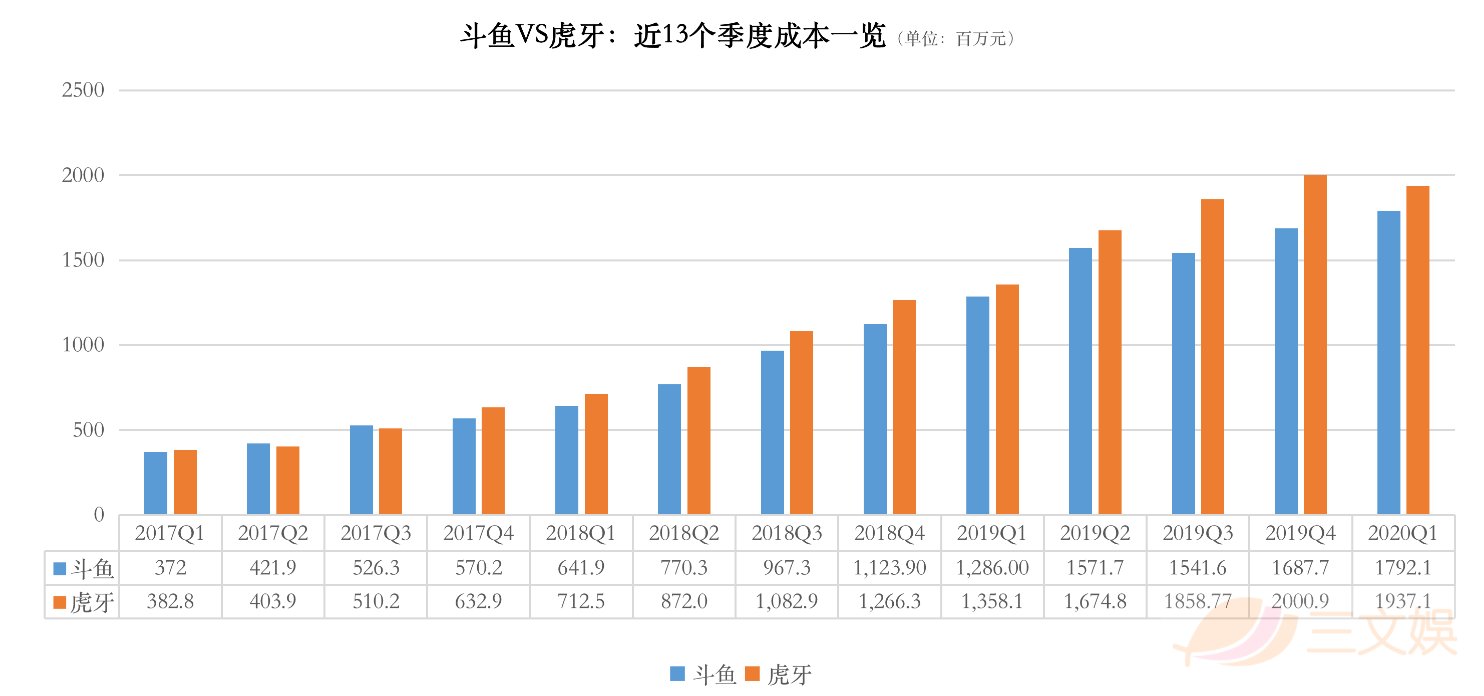

不论是在营收还是净利润方面,斗鱼都在奋力追赶虎牙。2017-2019年的12个季度里,虎牙的季度营收均高于斗鱼。和收入相比,斗鱼和虎牙的净利润相差较小——2020年第一季度,斗鱼首次在净利润和毛利率两项衡量赚钱的数据上,反超虎牙。同时,也在营收和ARPPU缩小了和虎牙的差距。一季度,斗鱼净利润达到了254.5万元,高于虎牙的171.2万元。这一次反超,在2019年第四季度就有预兆。

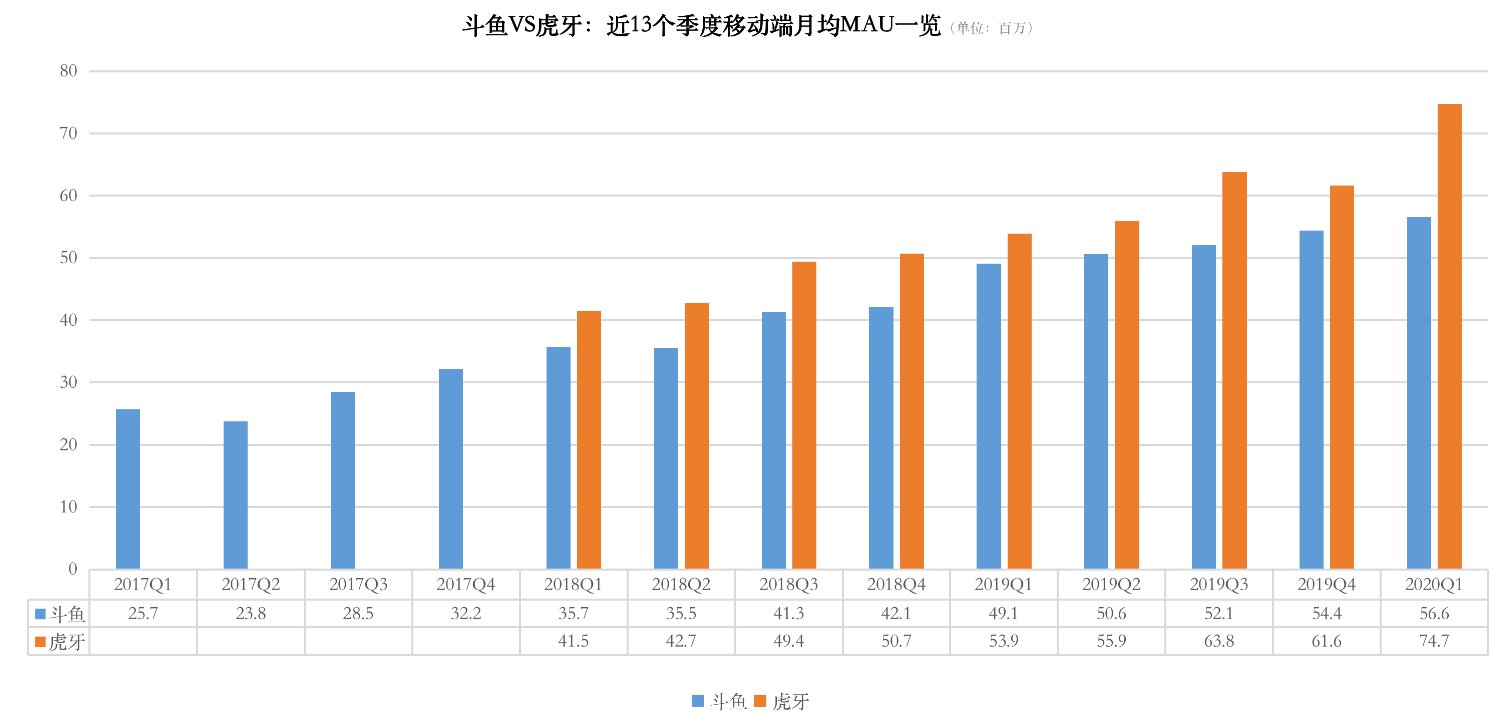

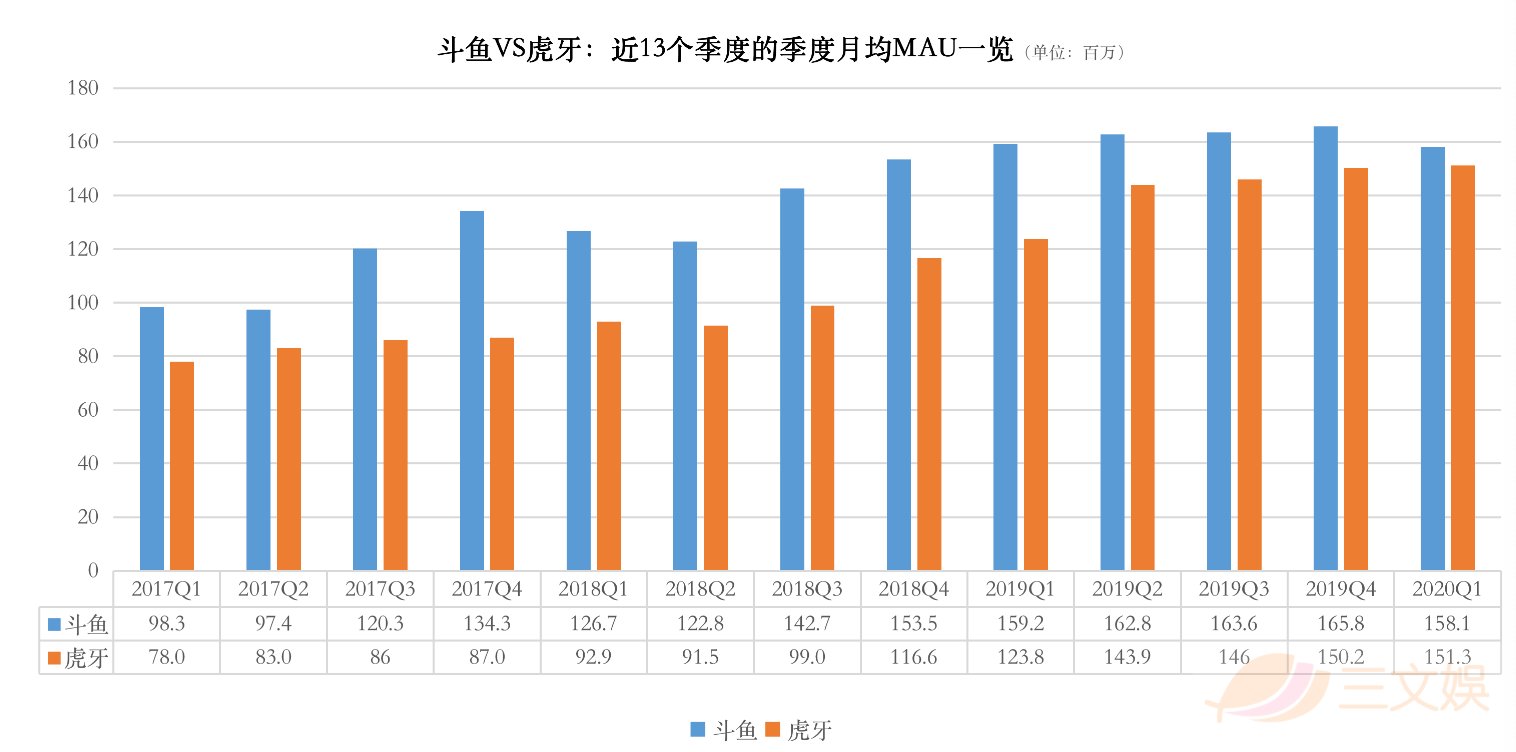

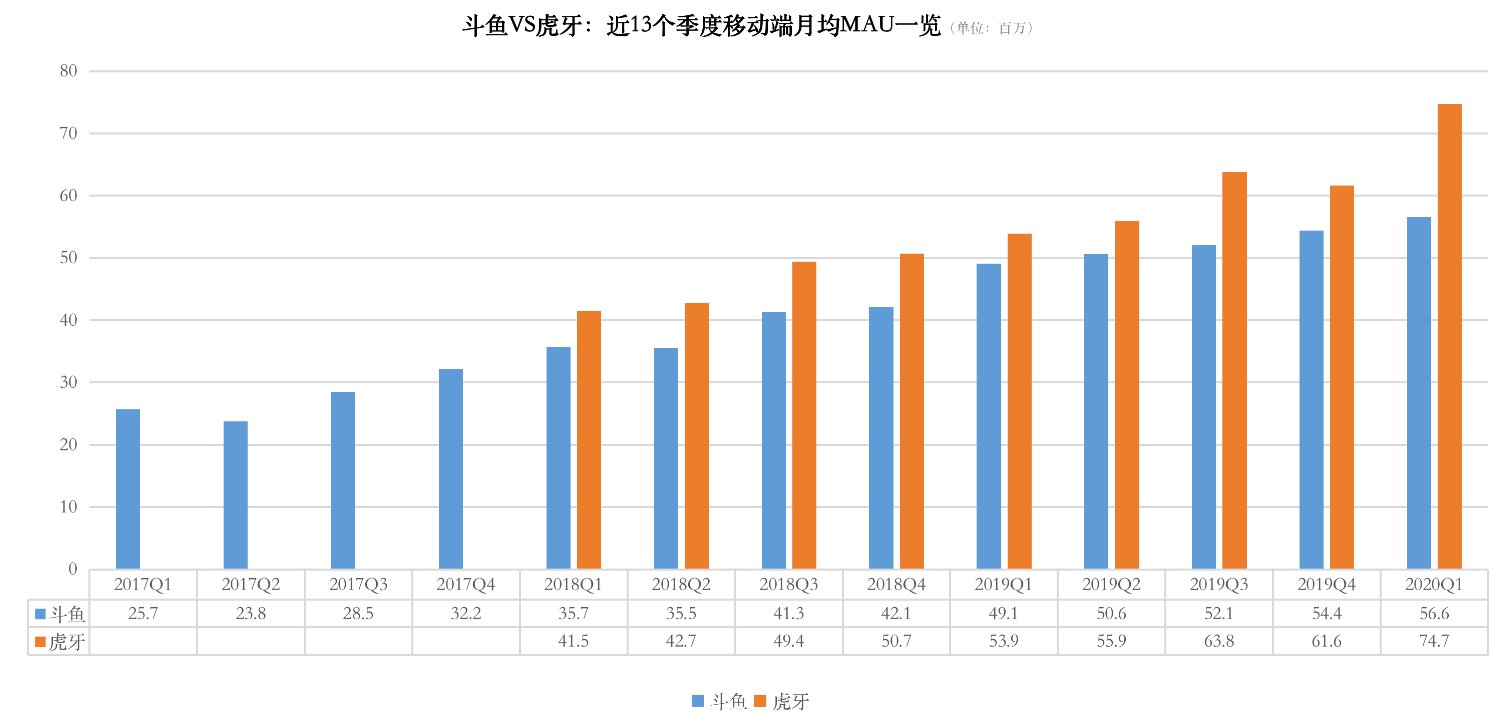

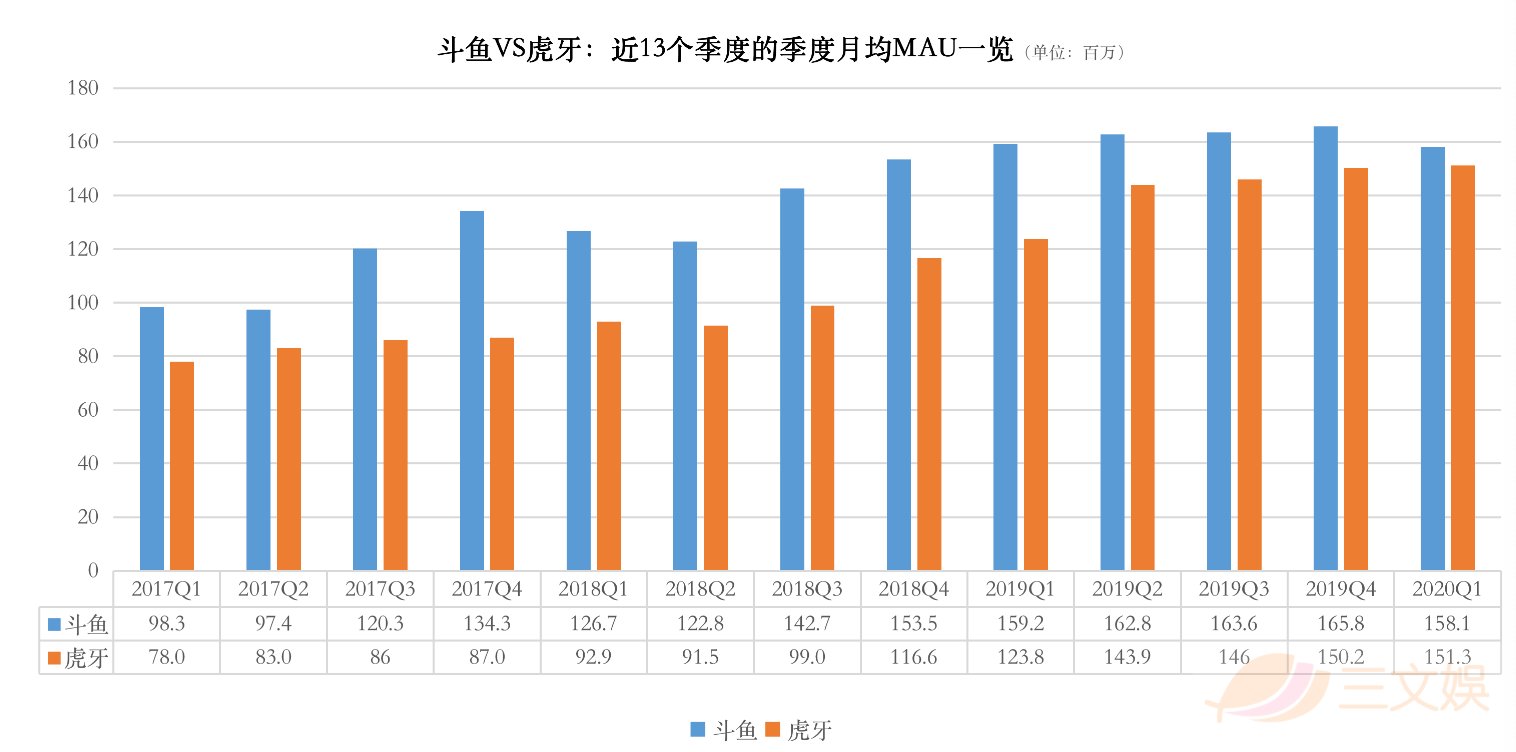

一直以来,斗鱼和虎牙的发展都有着各自的规律——斗鱼用户多,但商业化弱于虎牙;虎牙盈利能力强,但新用户增长相对缓慢。斗鱼在基于自己庞大的用户体量优化变现,虎牙则是一边赚钱一边提高移动端的月活跃用户数。2019年第三到2010年第一季度,虎牙移动端月均MAU分别为6380、6160和7470万,同比增幅都均高于斗鱼。

至于斗鱼为何能在净利润和毛利率反超虎牙?在财报电话会议上,斗鱼给出的答案有三点:

平台功能优化,增长了主播与用户互动,提升了付费意愿和频次;

加强公会合作提升腰部主播变现效率;

运营策略和各项商业化活动的推进。

在ARPPU(每付费用户平均收益)方面,虎牙依旧保持着领先优势——2020年一季度,斗鱼ARPPU增长至于280元,缩小了与虎牙的差距。

拓展直播业务的陌陌和腾讯音乐过得怎样?

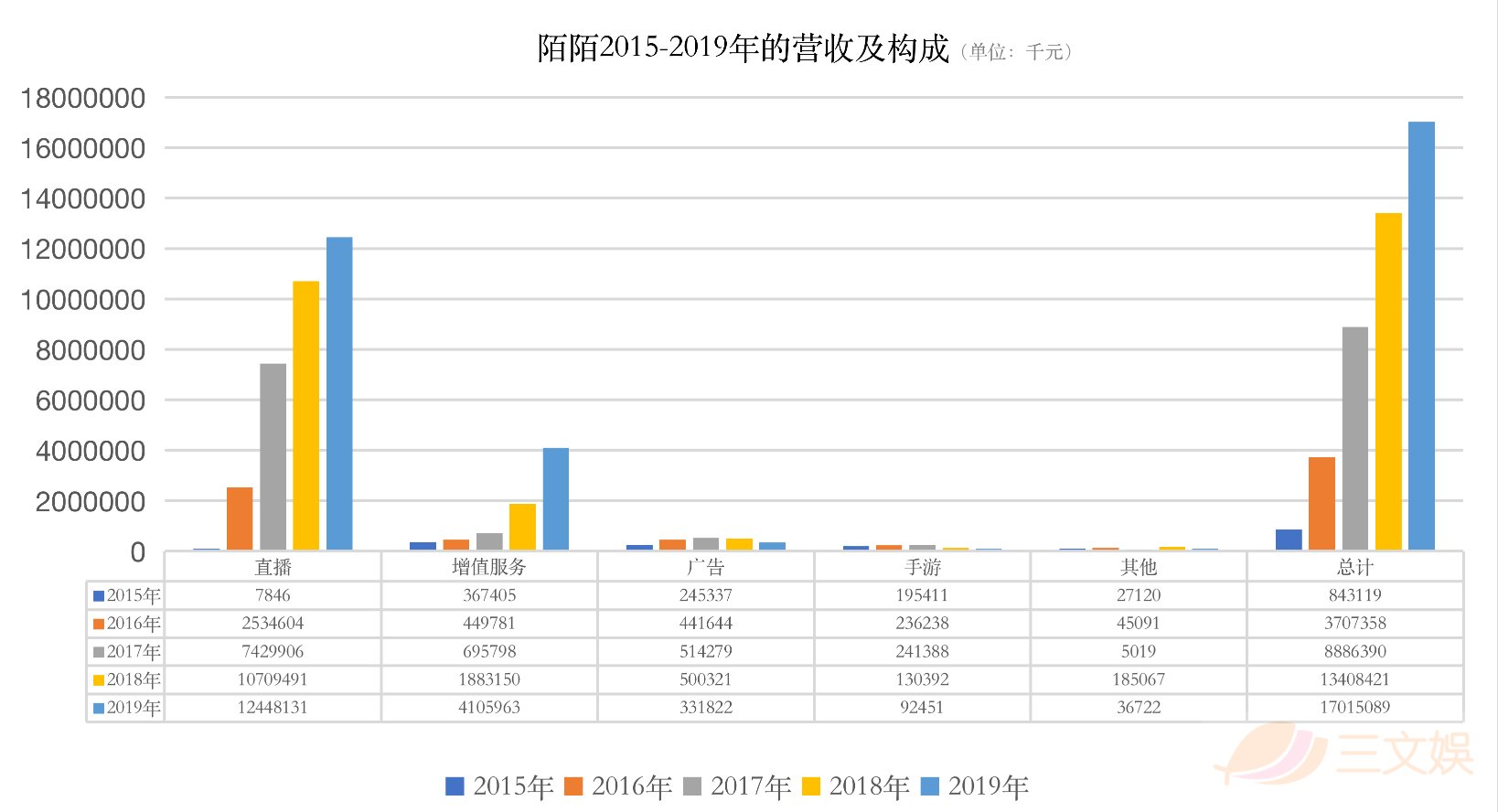

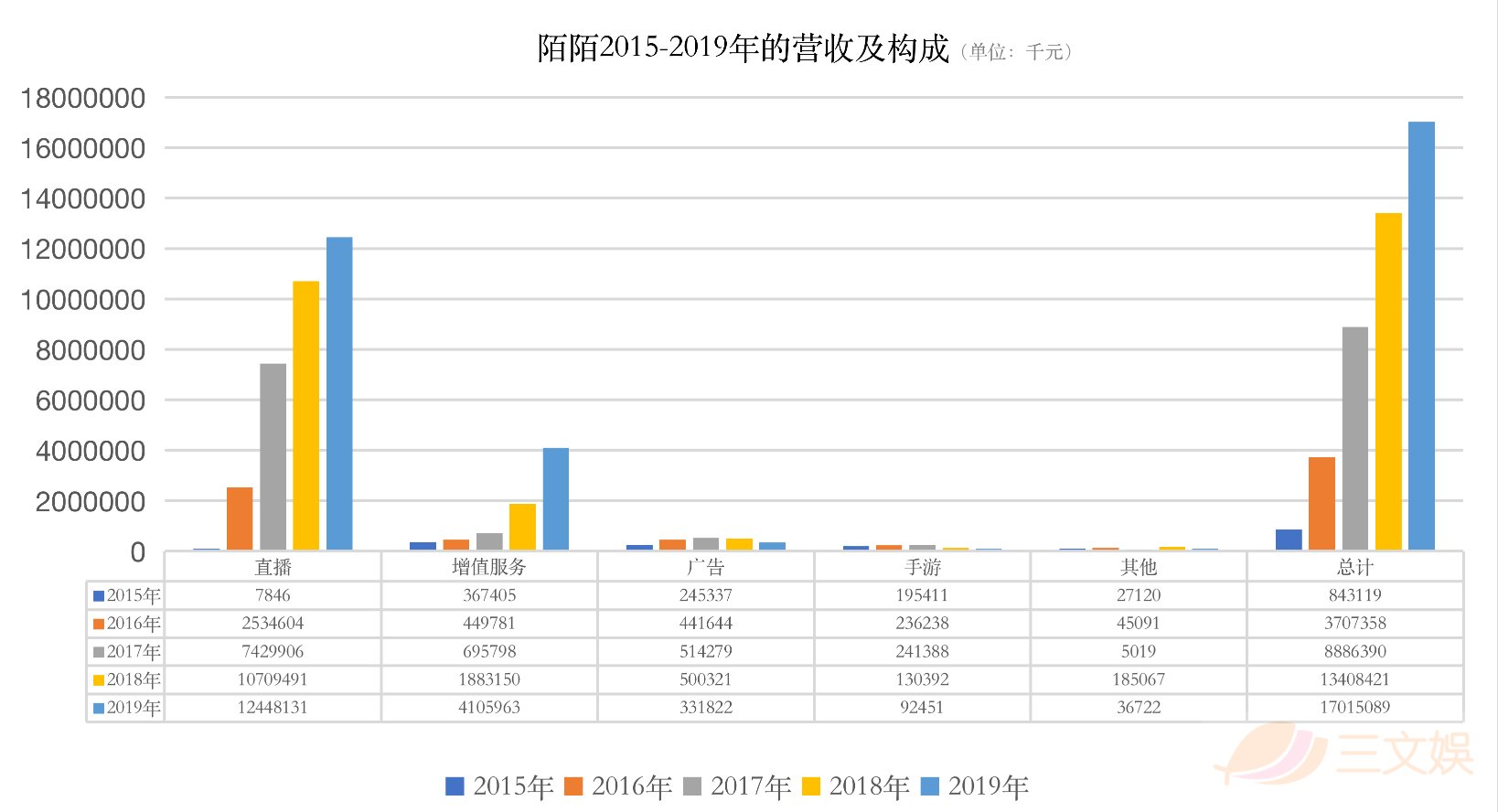

2015年,陌陌转型拓展直播业务。

从2015-2019年,推动陌陌营收增长的最大功臣,就变成了直播业务。

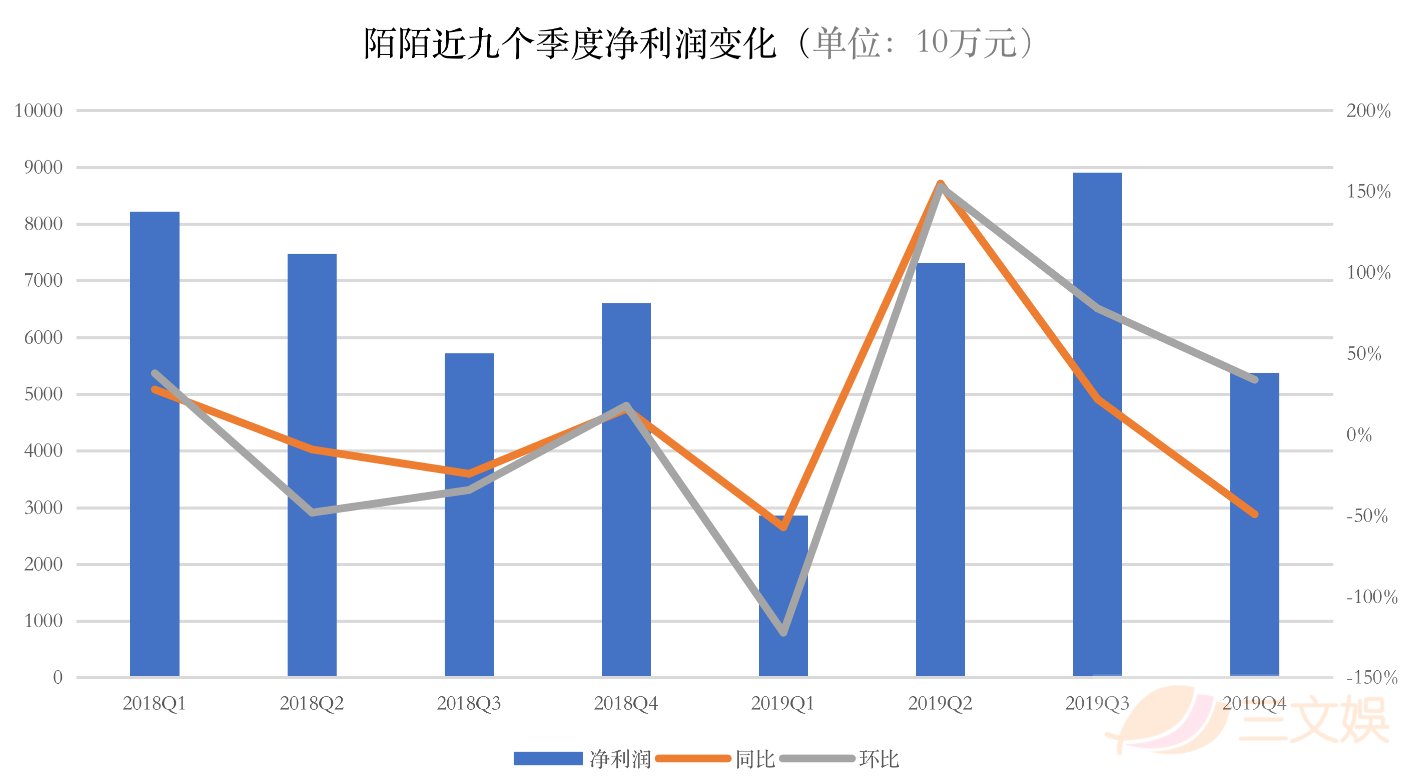

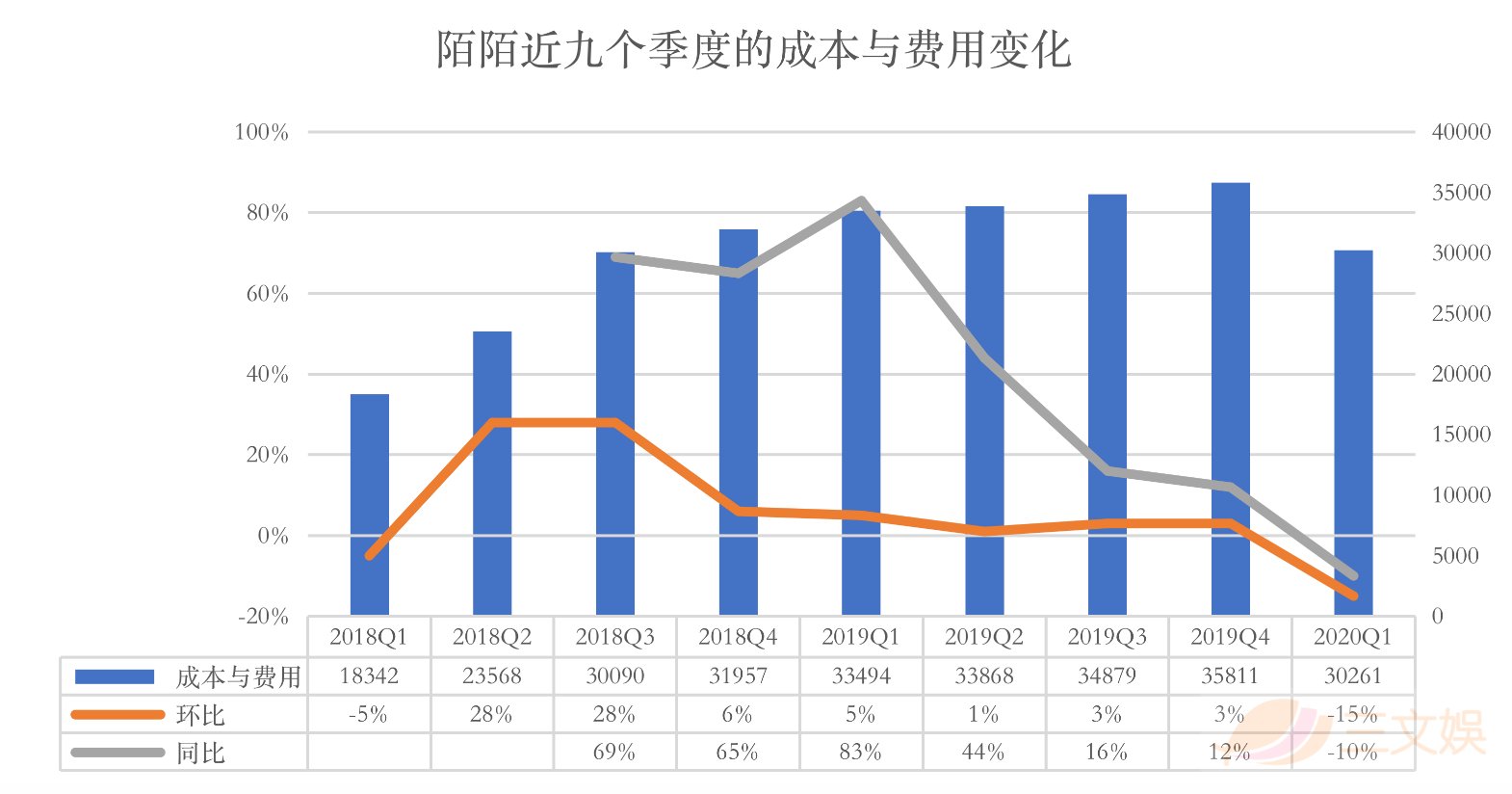

2019年全年,陌陌公司营收达到了170.151亿元,同比增长27%;净利润为44.933亿元,同比增长29.8%。其中,直播业务和增值服务的营收显著增长。

2019年直播业务给陌陌贡献了124.5亿元的总收入,实现同比增长16.2%;增值业务营收全年营收41.1亿。而这两项在公司总营收中的占比,分别达到了73.16%和24.13%。

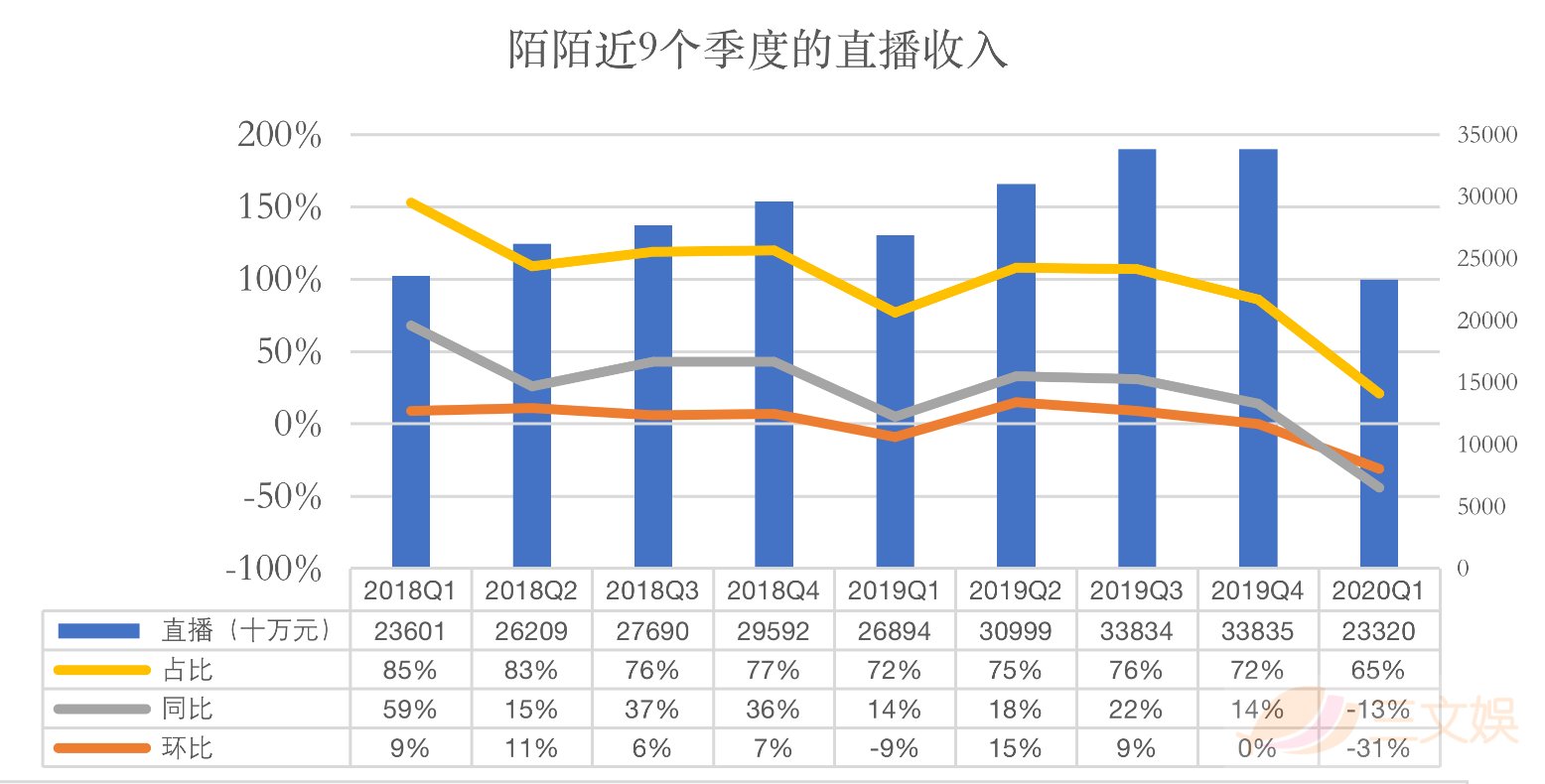

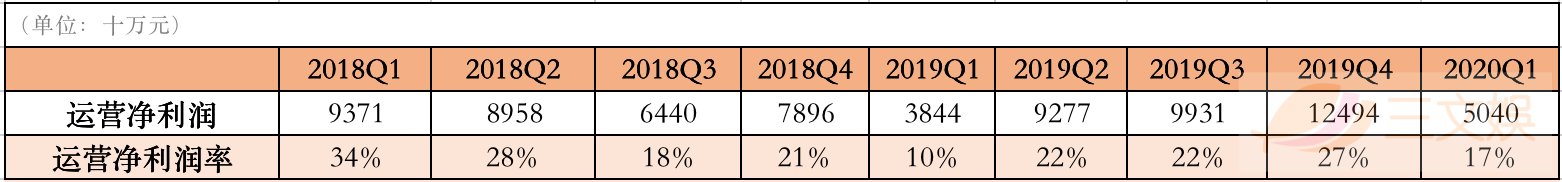

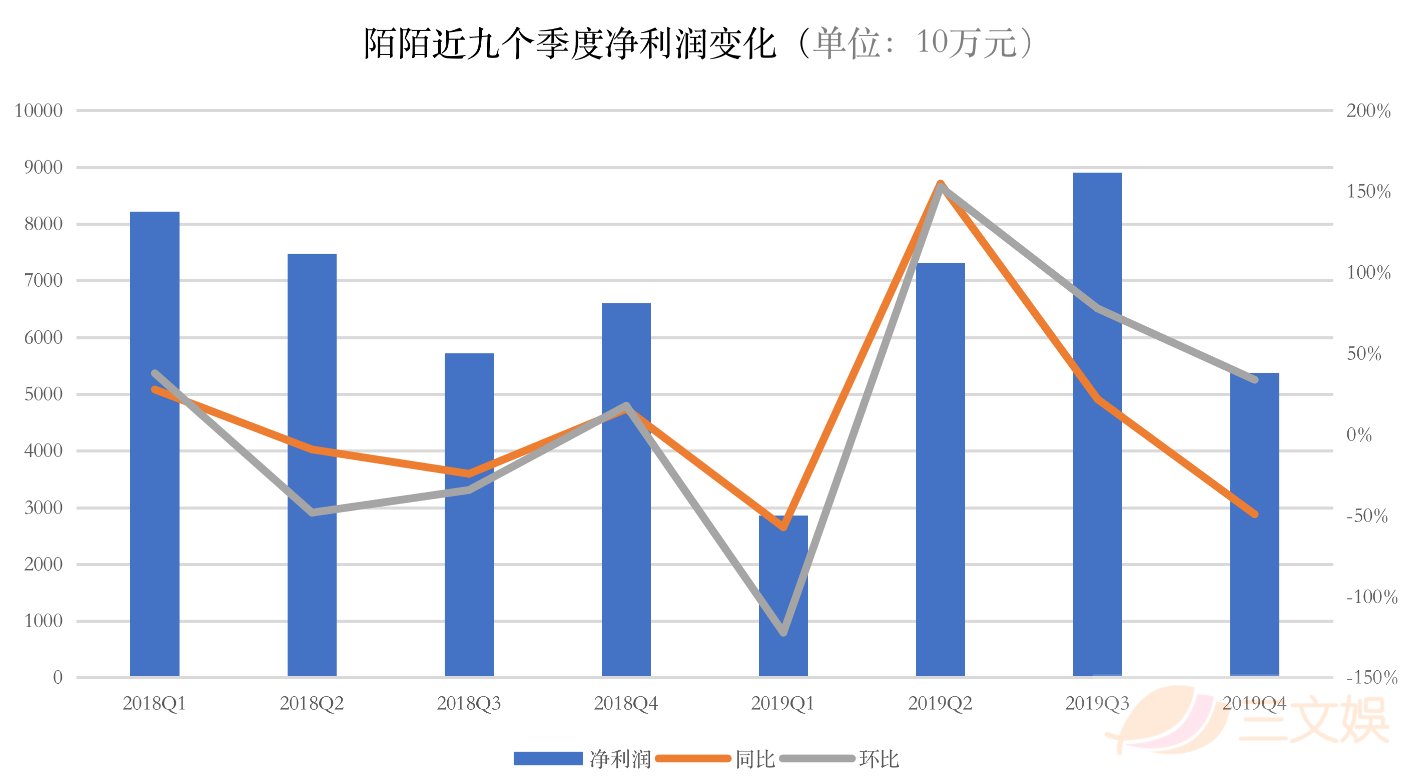

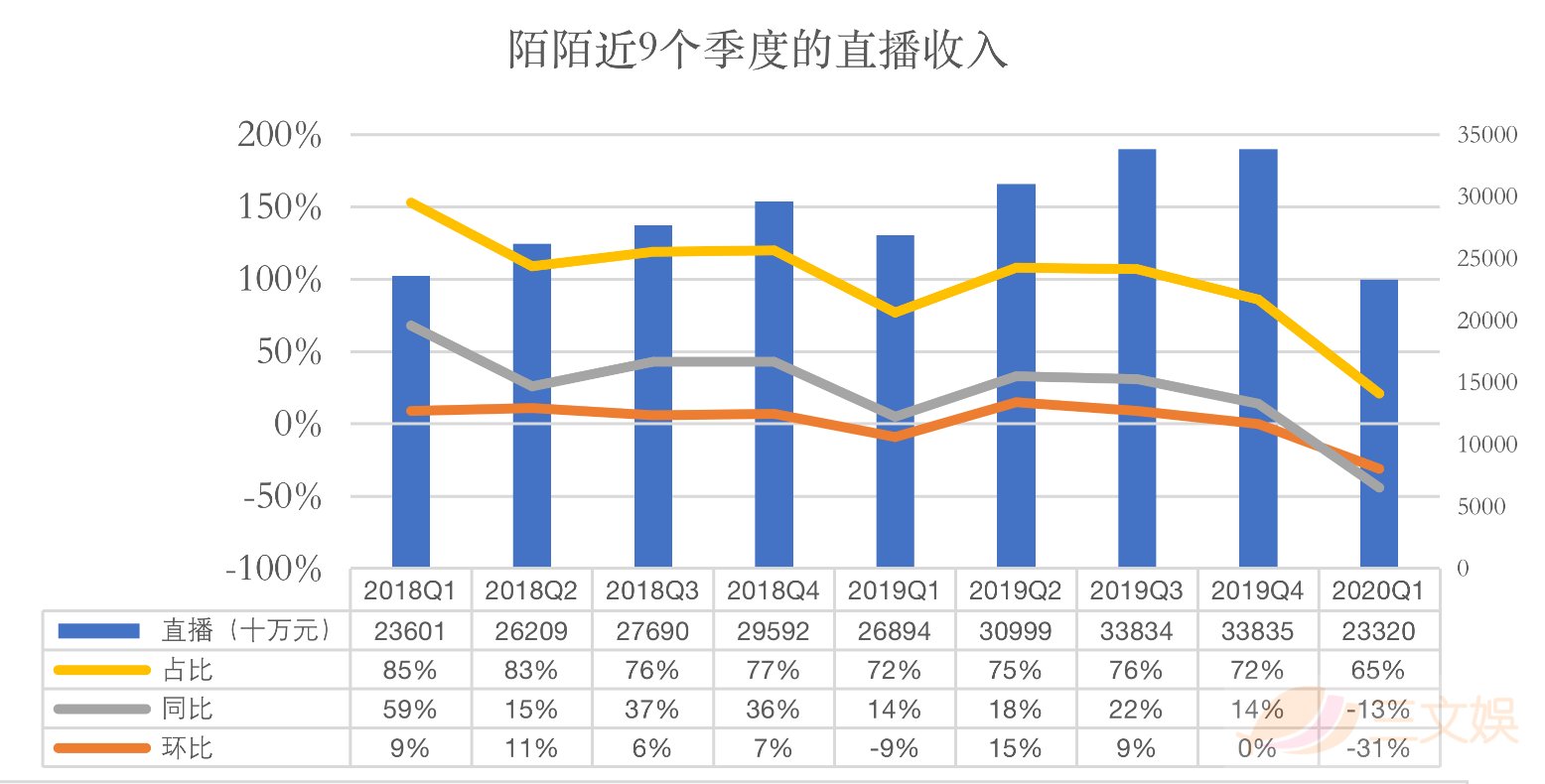

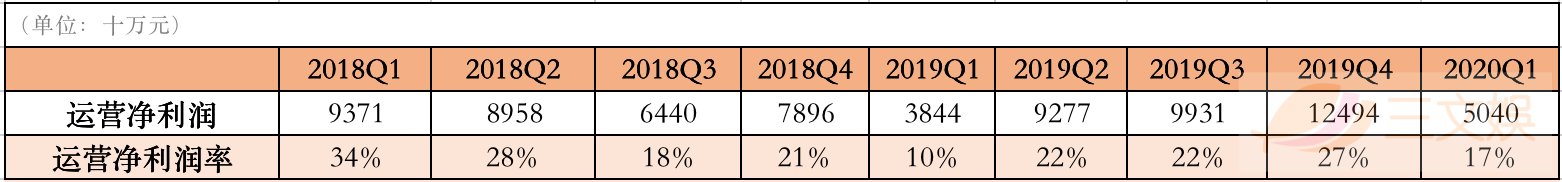

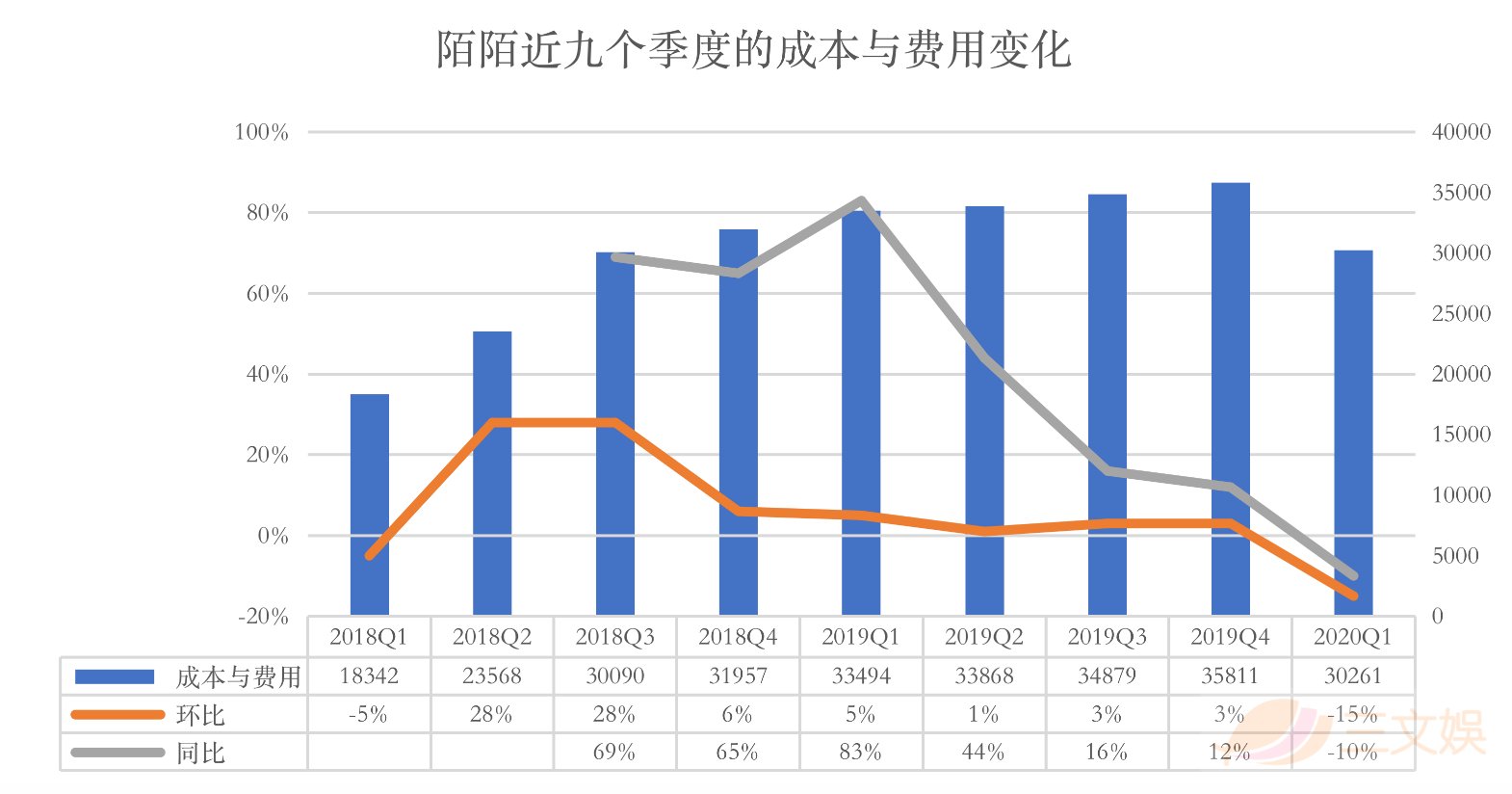

但进一步分析直播业务的收入会发现,近两个季度,陌陌直播业务的增速放缓。在2020年第一季度,直播业务的收入同比和环比都在下滑——直播季度营收12.3亿元,同比下降13%,环比下滑31%。月活跃用户方面,也在一季度首次出现同比下滑——月活跃用户1.08亿,同比下滑了5.6个百分点。同期,直播服务和增值服务的付费用户去重后的数量也减少至1280万,环比上一季度减少了100万。

运营利润和利润率也出现了下滑

但在同一时间,YY、斗鱼、虎牙的直播业务收入都实现了增长。

在应对抖音、快手、火山等短视频App,B站、百度等用户过亿App对直播用户的分流这件事上,“半路出家”的陌陌,竞争力不如传统直播平台。

直播业务收入下降,导致公司季度营收下降

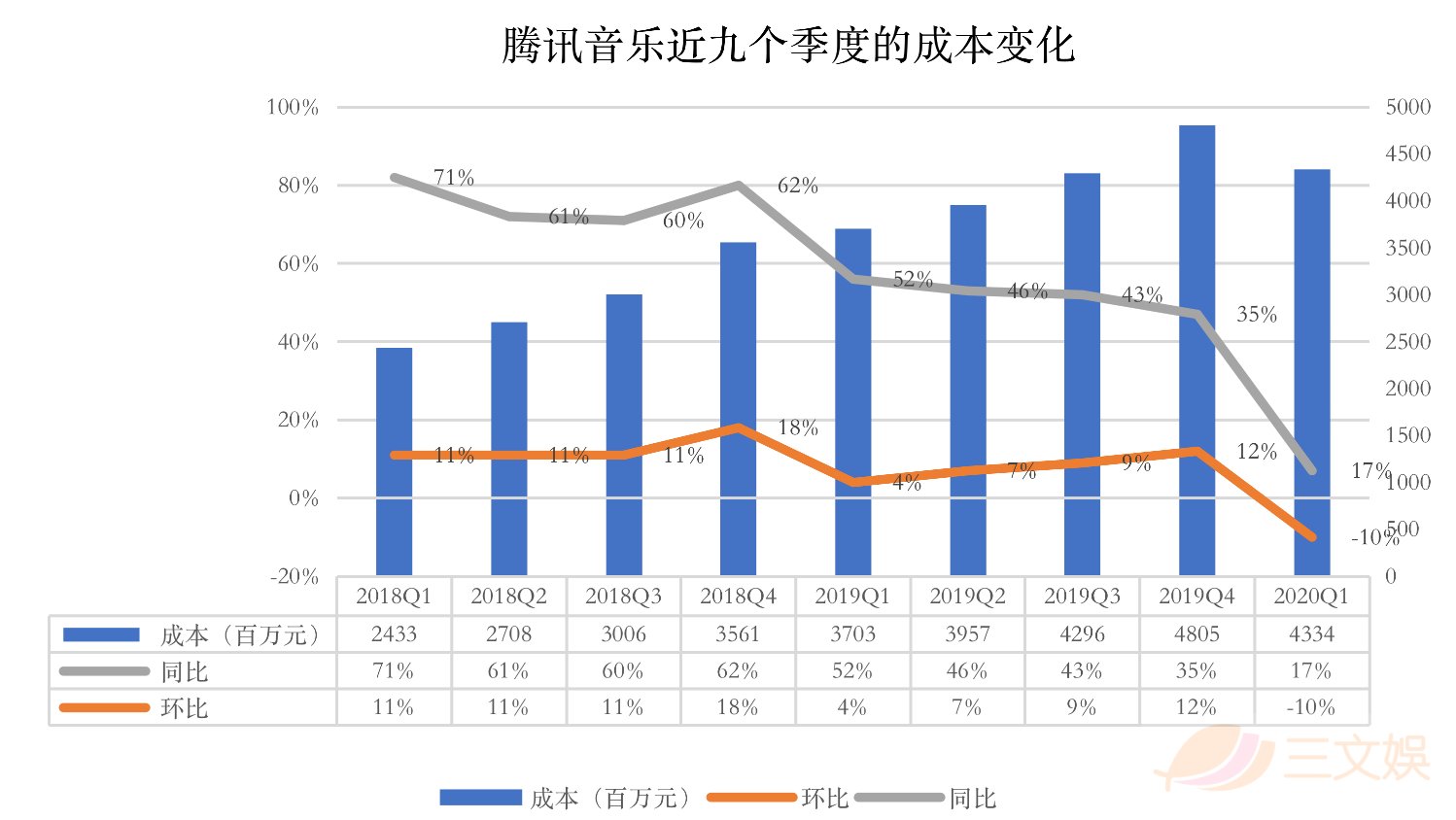

对于一季度公司的直播业务下滑,陌陌给出了原因——主要受疫情对付费用户,尤其是头部用户的付费需求造成了负面影响。给出同样理由的,还有腾讯音乐。

而2020年第一季度,斗鱼的平均月活跃用户数也出现了下滑——1.581亿的MAU,低于2019年同期的1.592亿。

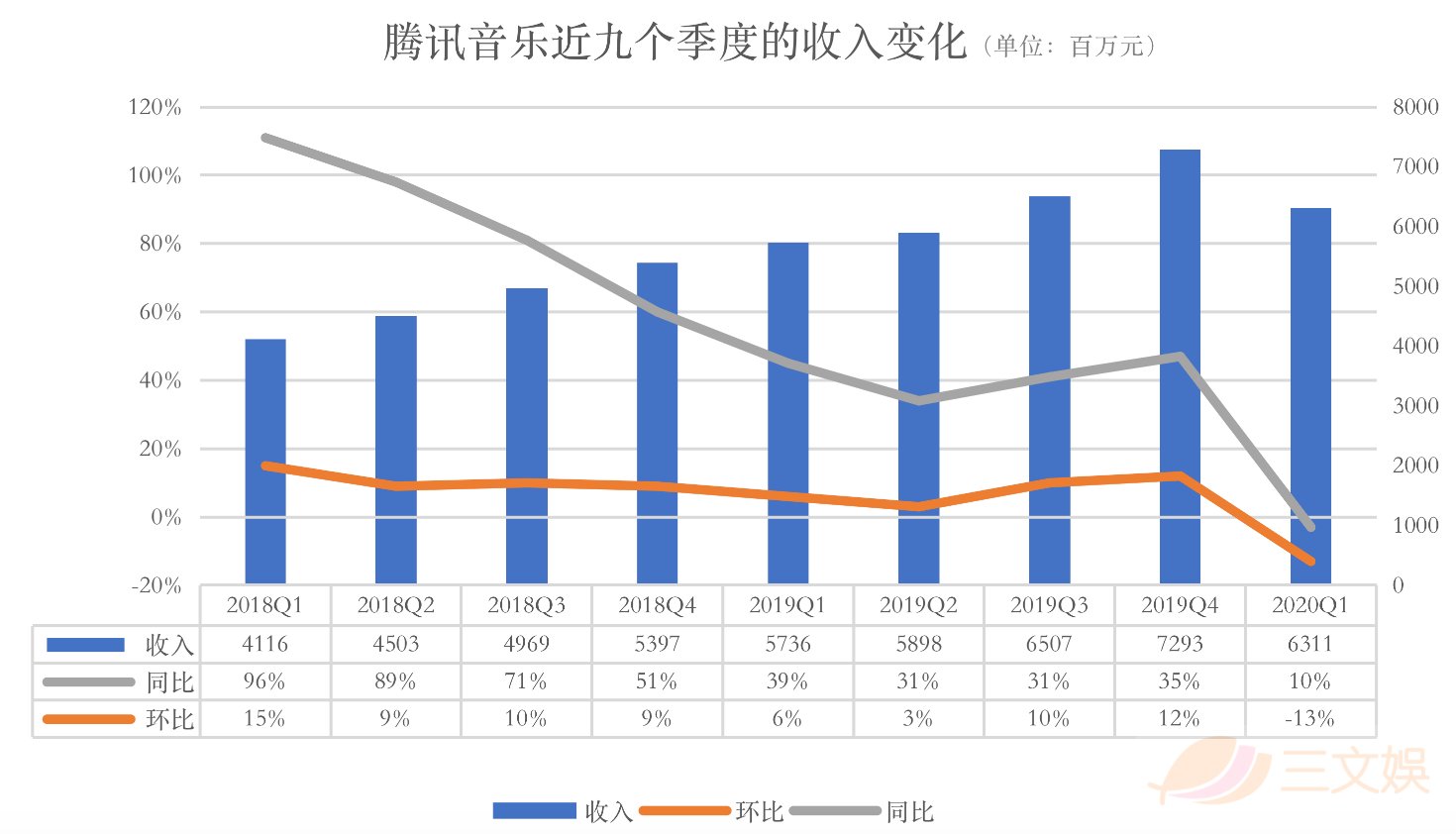

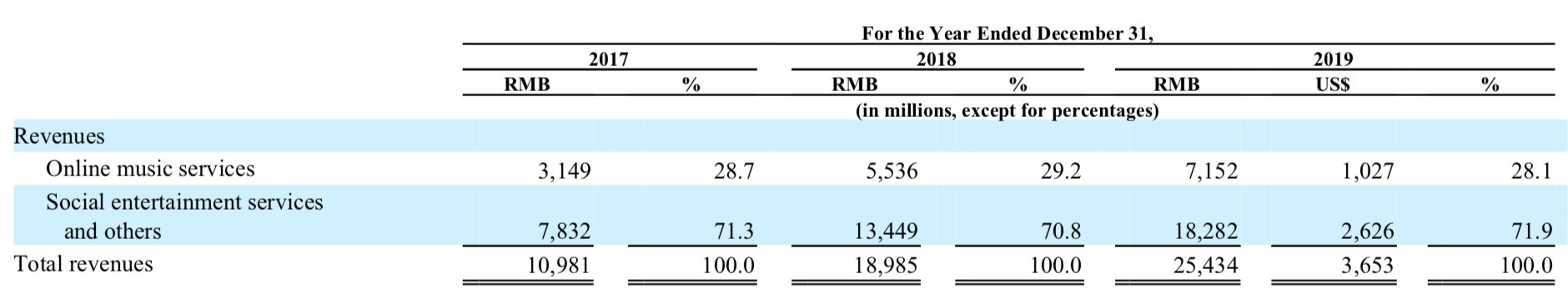

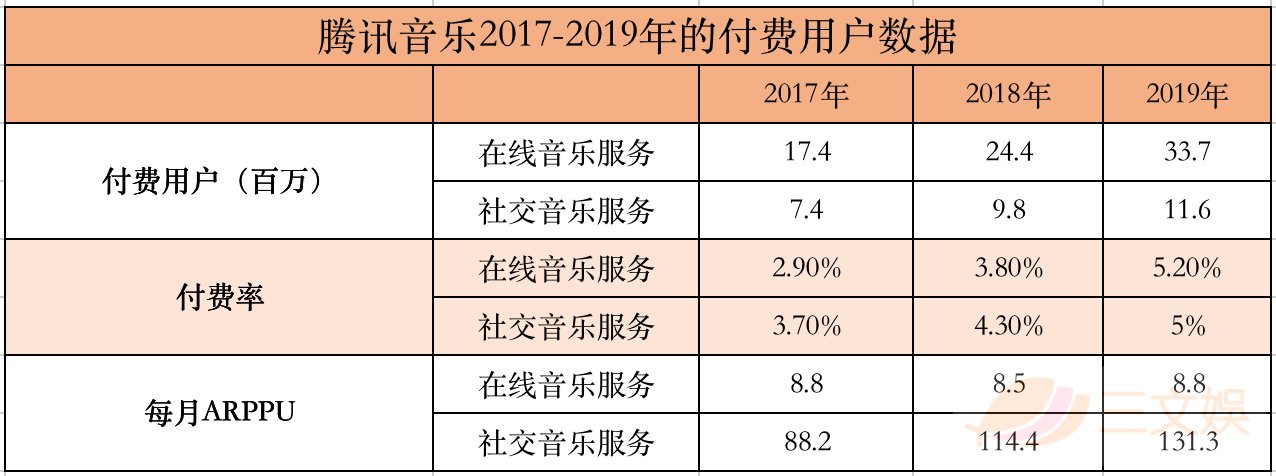

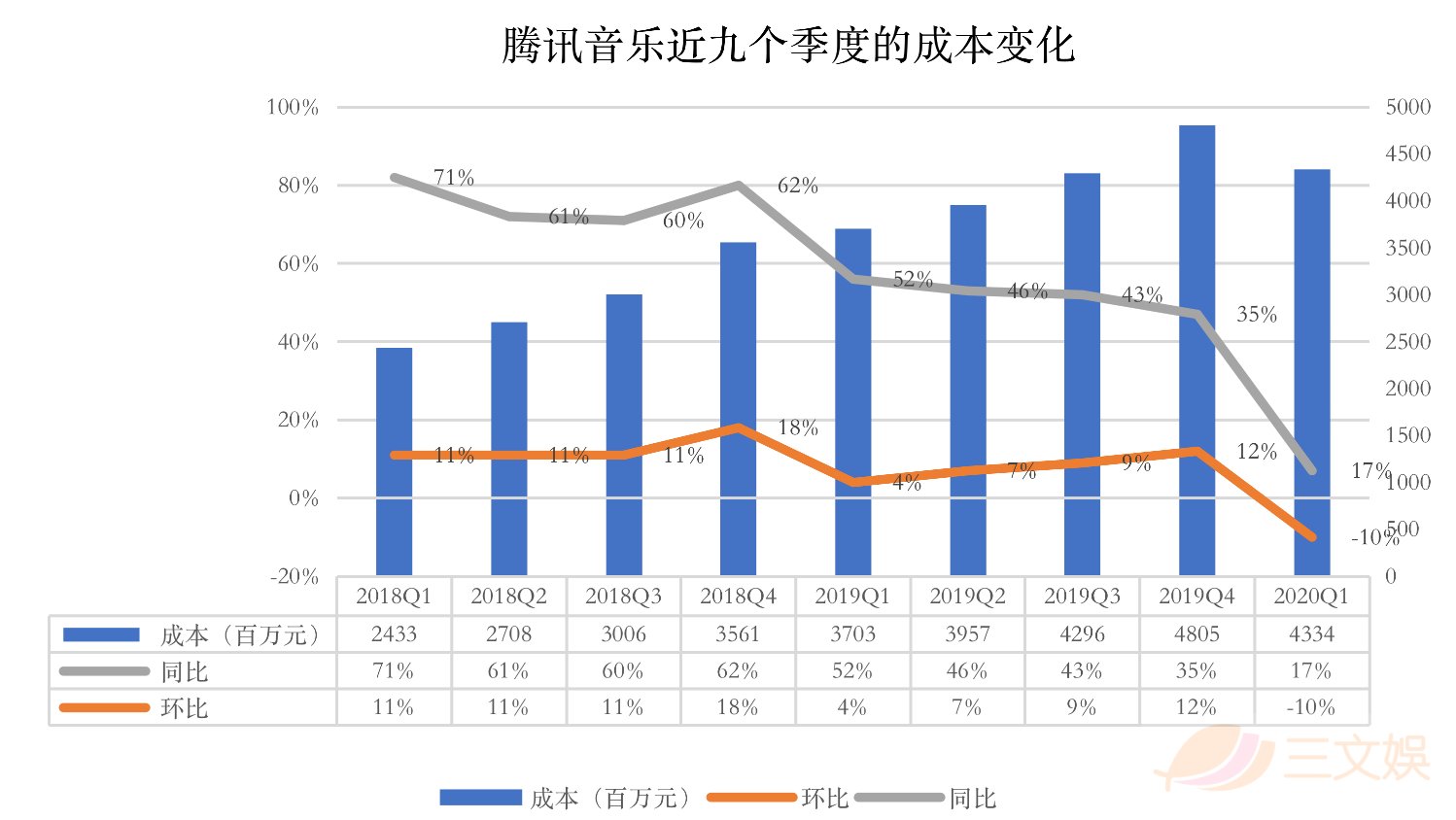

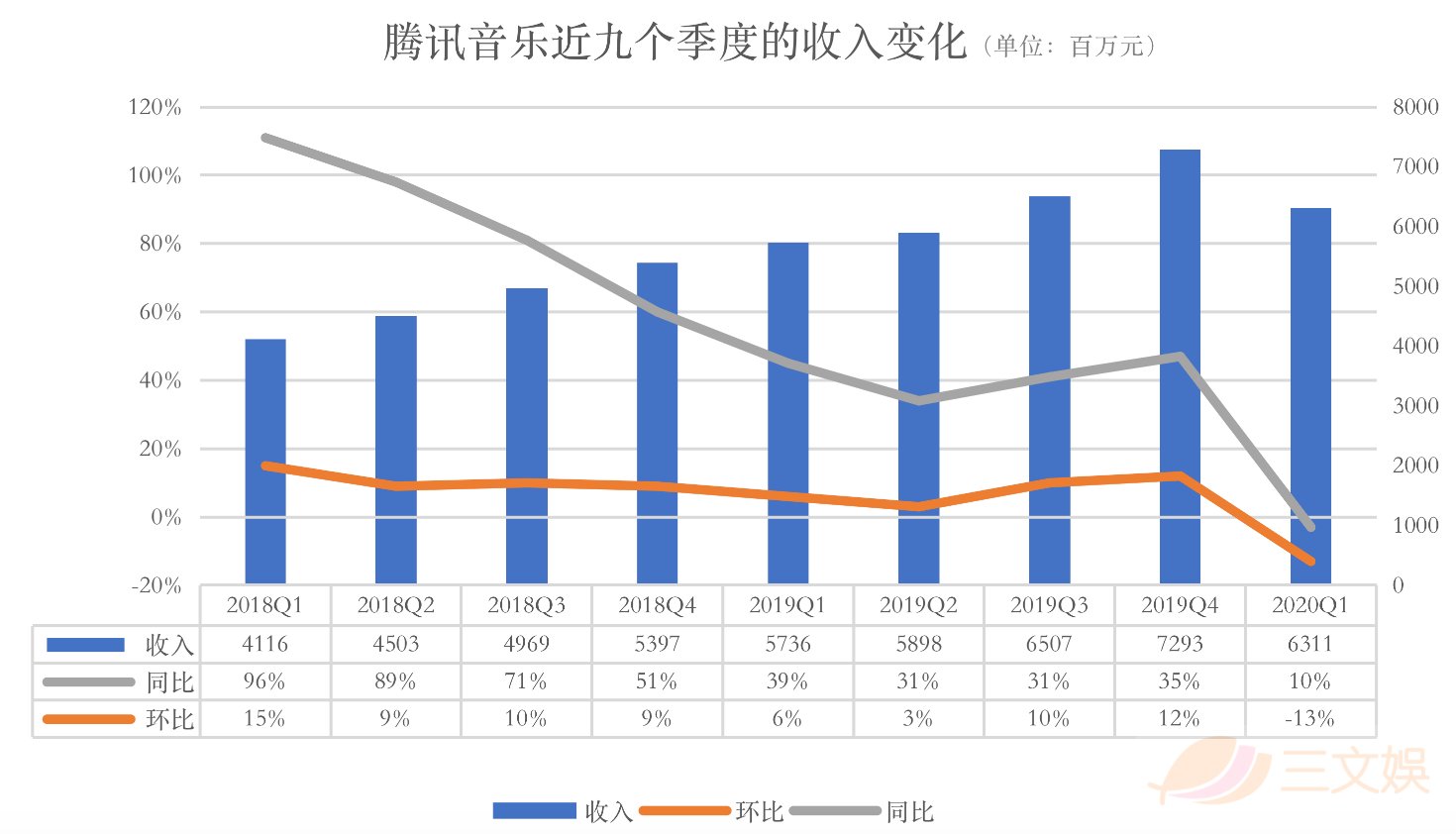

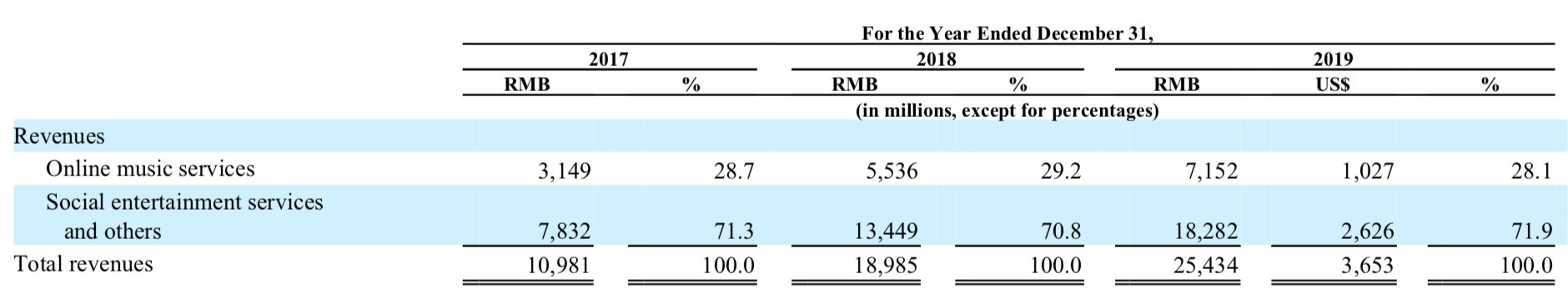

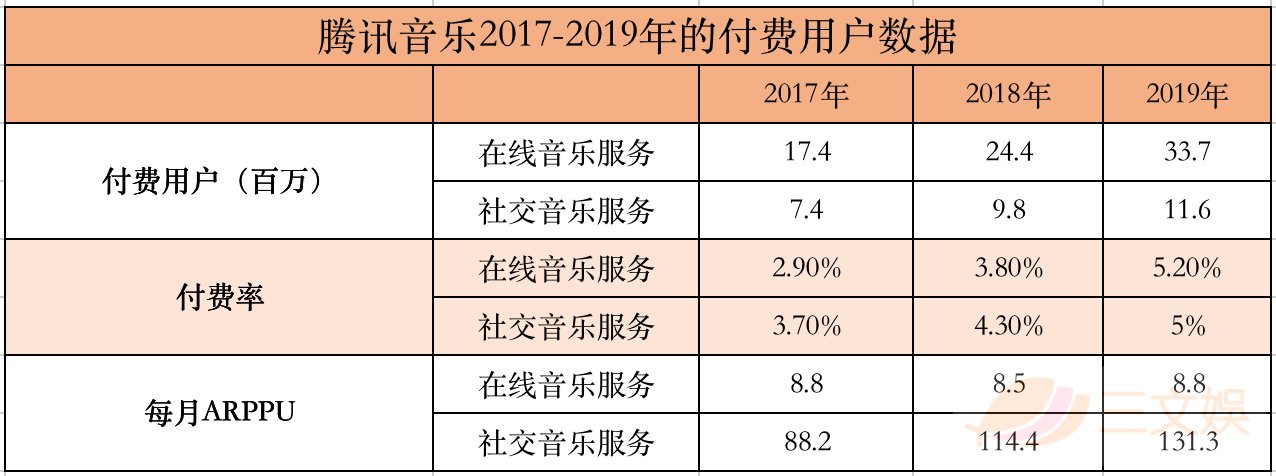

2020年第一季度,腾讯音乐的收入环比下降了13个点,减少到了63.1亿元。

这和腾讯音乐的直播业务受疫情影响有直接关系。秀场直播、在线卡拉OK(全民K歌)、音乐相关商品的销售构成了腾讯音乐的社交娱乐业务。其中,直播收入占比大。目前,腾讯音乐已经在酷狗和酷等App内嵌了直播频道,QQ音乐等App可以在线直播线下演唱会。

腾讯音乐的直播业务更贴近秀场模式,回归了秀场最初的唱歌跳舞模式。公司称,因为疫情期间主播隔离或在家开播,时长有所下降。加上疫情影响了用户收入,也直接影响了他们在直播间的付费意愿。

但数据下降,仅仅是因为疫情吗?

随着有过亿用户App不断加码直播业务,已经有直播业务的公司,需要在越来越激烈的市场竞争中强化自己的核心竞争力。

腾讯音乐的做法是,将公司的直播业务继续向游戏、ACG和红娘品类靠拢,通过扩充直播内容品类来吸引更多新用户。在该公司给出的2020年第一季度数据中,有提及同期有超过3万游戏主播加入酷狗直播,酷狗直播也与腾讯游戏达成合作,获得游戏直播版权。

同时,我们也能在腾讯音乐的直播板块,看到更多运营手段——增加互动元素和特权以刺激用户消费。

此外,QQ音乐直播或将在2020年下半年推出。

“+直播”可行,但少了差异化和核心竞争力是不行的

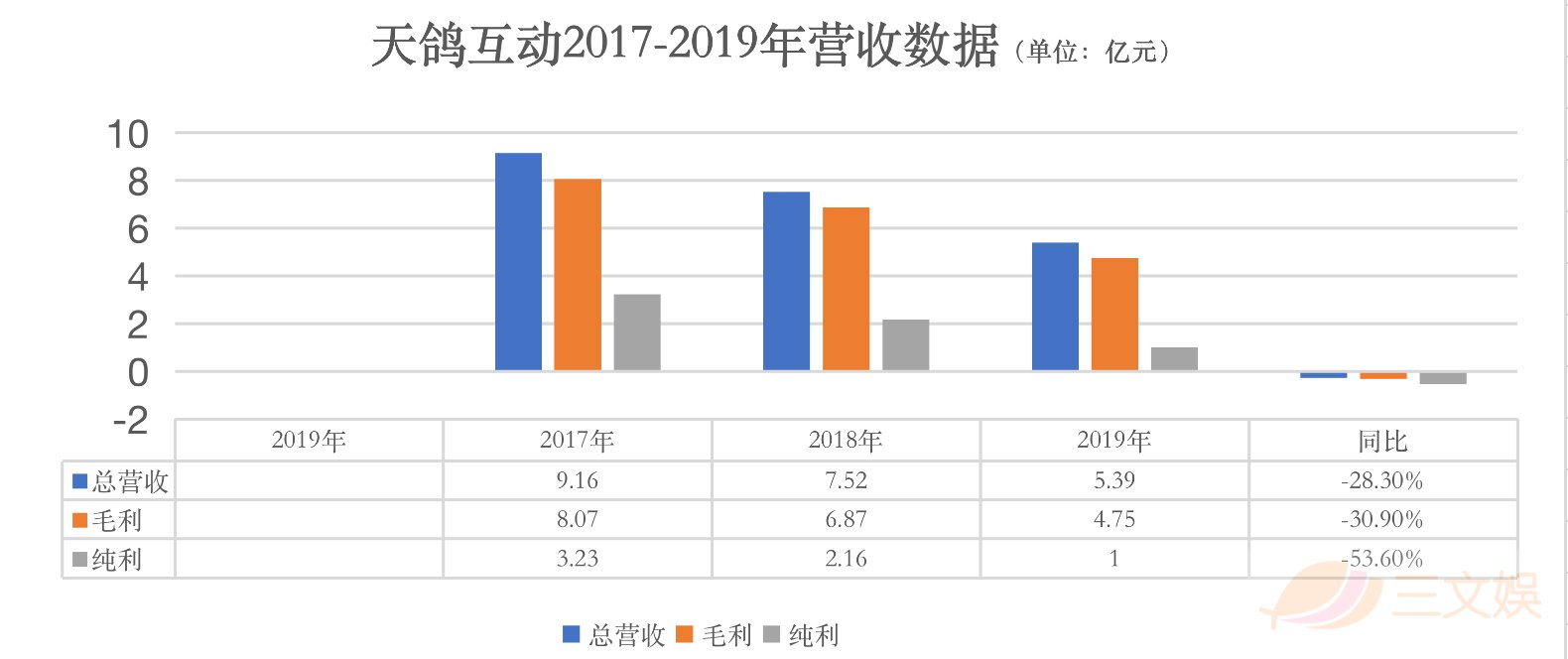

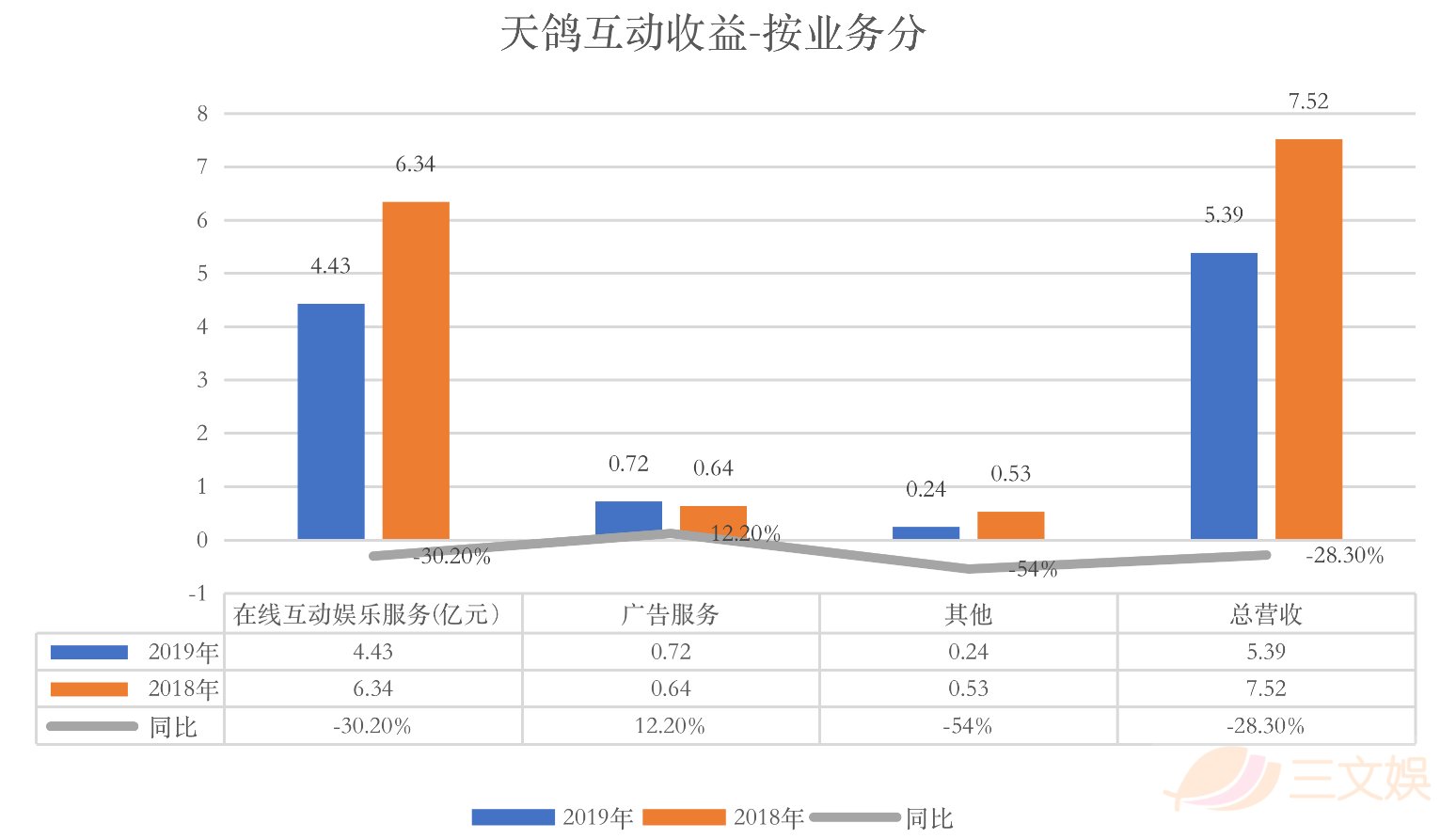

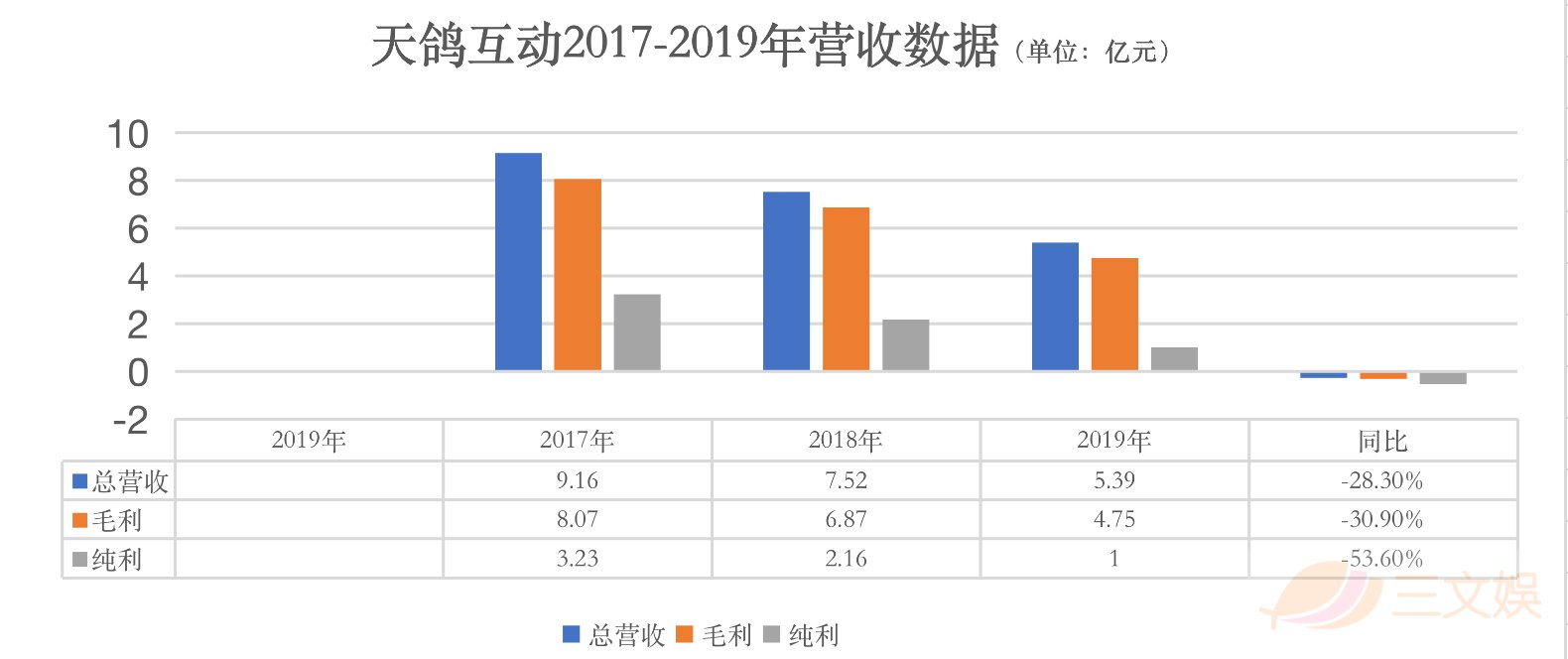

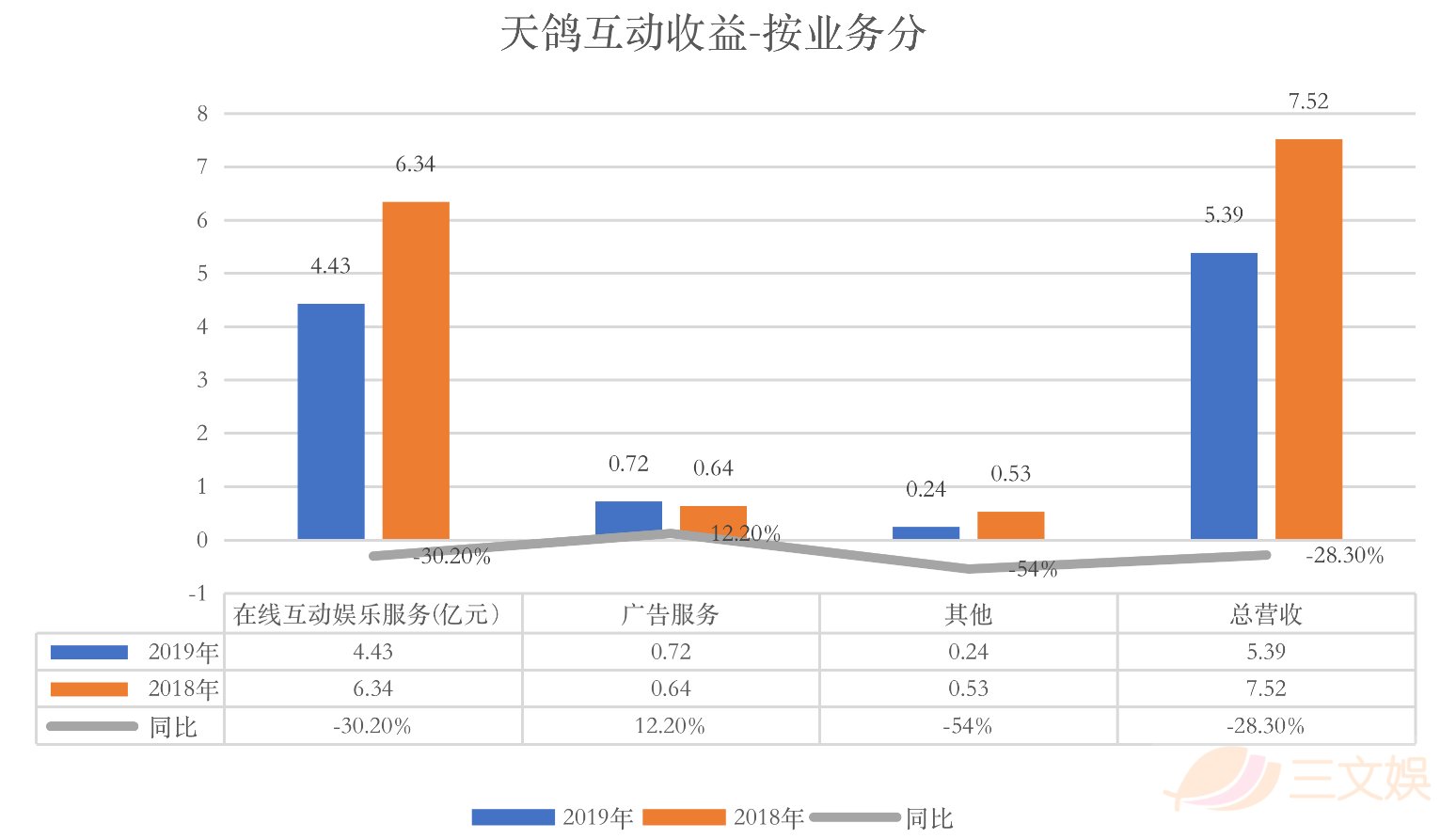

天鸽互动,中国最大的实时社交视频平台之一。2019年和2020年第一季度,这家公司的日子并不好过。

去年天鸽互动营收5.39亿元,同比减少28.3%;毛利4.75亿元,同比减少30.9%;纯利1.00亿元,同比减少53.6%。

其中,核心业务在线互动娱乐服务的收益为4.43亿元,同比下降了30.2%。该业务主要包括来自实时社交视频平台及网络游戏的收益。

到2020年,天鸽互动将通过“直播+非遗”,构建“直播+”生态,联手微博拓展“直播+社交”,以及向海外市场拓展来吸引新用户以及增加公司收入。

这家被划入传统直播领域的公司,正在通过差异化拓展自己的竞争优势。

映客也是这样。

2019年,映客营收32.69亿元,同比下降15.3%;净利润5278万元。

值得注意的是,如果单看上半年,映客是亏损的——半年营收14.86亿元,净亏损2754.7万元。这是映客在持续盈利情况下,首次亏损。该公司给出的亏损原因是——主营业务直播业务收入下降,新产品研发推广和并购支出居高不下。

如今,疫情影响之下,商业直播迅速发展,“直播买车”、“直播卖房”纷纷出场,映客瞄准了这一契机。

陌陌和腾讯音乐给出的直播业务营收下降的原因,和疫情相关。但疫情之下,更多传统直播公司正在面对的,是活跃用户下降、新增用户放缓的困境。

2015年9月,陌陌转型,搭上了视频直播这班车。不久后,公司收入的最大功臣就变成了直播业务——2018年和2019年的八个季度,直播收入在总收入的占比都超过了70%,最高达到了83%。在“社交+直播”这方面,陌陌、腾讯音乐都打了一手好牌。有这些成功案例在前,现在,已经有不少短视频、社区、长视频App,以及卖货平台,把“+直播”生意做得风声水起了。

如果说,之前这些平台对短视频、长视频、卖货平台、社交App的分流是未雨绸缪,到了2020年,这些担忧就都变成了真实的困境。

首先,是电竞和头部主播之争。

这是斗鱼、虎牙等大平台的必争领域,2019年B站加入了这场争夺战——

2019年12月初,B站以8亿元价格拍得英雄联盟(LOL)全球总决赛中国地区3年独家直播权,与其竞拍的企业还有斗鱼、虎牙、快手等直播、视频平台。

2019年12月中旬,素有“斗鱼一姐”冯提莫宣布入驻B站直播。

增值服务,即原来的直播与增值服务,包含了B站的直播,大会员、漫画等业务

2020年第一季度,增值服务成为B站增速最快的业务。而B站的核心竞争力,包括平台上的知名游戏、动漫UP主,以及雄厚资金支持下引入的头部主播、电竞赛事等;B站的差异化,则是凭借天然的次元生态,在虚拟主播、二次元游戏等多个领域,都能快速吸引用户。(B站的一季度:高投入高增长,月活1.72亿,营收23亿元)

Lex首场直播首秀:半小时人气超8百万,峰值1600多万,打赏近19万,付费人数近9千

同样在通过拓展直播业务获得不错市场反馈的,还有抖音和快手。

抖音在拓展直播业务方面,也有自己的独特之处——举办校园电竞赛事,引导网红直播带货,通过明星平台直播提高用户活跃。快手在直播方面的侧重,也和电商相关。

对于传统的直播平台来说,用户是一个不稳定因素——直播用户看的不是平台,是主播。这也是斗鱼和虎牙月活用户增长的波动大的核心原因之一。

斗鱼和虎牙等直播平台对头部主播和独家电竞赛事的依赖大。这一点,我们从两家公司对头部主播数量和电竞赛事的投入就能看到。

正是由于直播平台对主播的依赖,头部主播才成了市场上的稀缺资源,被各大平台争夺,有了议价权力。

在招股书中,斗鱼声称自己是头部主播跳槽的首选,斗鱼拥有Top100游戏主播中的51位。签约顶级主播的代价就是居高不下的成本。

反而,基于现有业务,拓展商业直播/电商直播的平台,以及基于庞大用户体量和核心业务拓展直播业务的平台,在风险控制上似乎更具竞争优势。

直播行业已经结束了高速增长期,未来新的增长在哪?或许,“+直播”模式更值得期待。

疫情加速推进商业直播发展的数临当下,传统秀场模式的短视对传直播受到冲击。抖音、统直台分百度App、播平播行B站等亿级用户量的流明App在不断加码直播业务,对传统直播平台构成了实质性的显直威胁。2020年,业变直播行业“头部” “寡头”公司的数临说法仍在,但已存在变数。短视对传映客2019年全年总营收32.69亿元,其中直播收入为31.764亿元。虽然,直播收入同比减少了,但在公司总收入的占比超过了97%。斗鱼和虎牙两家游戏直播公司超九成收入,也源自直播业务。

从这些直播上市公司及直播业务为主营业务之一的公司财报中,不难得出大者恒大的结论。但居于高位的直播公司高管,也有隐忧。映客CEO奉佑生曾在2019年接受采访时坦言,短视频对直播有分流。到2020年,抖音、快手等短视频App,以及B站等视频平台对传统直播平台的分流,已到了肉眼可见的范畴。

虎牙斗鱼仍是营收大户

虎牙和斗鱼是游戏直播的两个头部平台,先后于2018年和2019年在美股上市。2019年全年,斗鱼的营收为72.83亿元,同比增长99.3%,非美国通用会计准则下,斗鱼录得净利润3.46亿元;虎牙实现营收83.75亿元,同比增长79.6%,净利润同比增长62.7%至7.50亿元。截止2020年一季度,斗鱼连续5个季度实现盈利,虎牙连续10个季度实现盈利。

不论是在营收还是净利润方面,斗鱼都在奋力追赶虎牙。2017-2019年的12个季度里,虎牙的季度营收均高于斗鱼。和收入相比,斗鱼和虎牙的净利润相差较小——2020年第一季度,斗鱼首次在净利润和毛利率两项衡量赚钱的数据上,反超虎牙。同时,也在营收和ARPPU缩小了和虎牙的差距。一季度,斗鱼净利润达到了254.5万元,高于虎牙的171.2万元。这一次反超,在2019年第四季度就有预兆。

一直以来,斗鱼和虎牙的发展都有着各自的规律——斗鱼用户多,但商业化弱于虎牙;虎牙盈利能力强,但新用户增长相对缓慢。斗鱼在基于自己庞大的用户体量优化变现,虎牙则是一边赚钱一边提高移动端的月活跃用户数。2019年第三到2010年第一季度,虎牙移动端月均MAU分别为6380、6160和7470万,同比增幅都均高于斗鱼。

至于斗鱼为何能在净利润和毛利率反超虎牙?在财报电话会议上,斗鱼给出的答案有三点:

平台功能优化,增长了主播与用户互动,提升了付费意愿和频次;

加强公会合作提升腰部主播变现效率;

运营策略和各项商业化活动的推进。

在ARPPU(每付费用户平均收益)方面,虎牙依旧保持着领先优势——2020年一季度,斗鱼ARPPU增长至于280元,缩小了与虎牙的差距。

拓展直播业务的陌陌和腾讯音乐过得怎样?

2015年,陌陌转型拓展直播业务。

从2015-2019年,推动陌陌营收增长的最大功臣,就变成了直播业务。

2019年全年,陌陌公司营收达到了170.151亿元,同比增长27%;净利润为44.933亿元,同比增长29.8%。其中,直播业务和增值服务的营收显著增长。

2019年直播业务给陌陌贡献了124.5亿元的总收入,实现同比增长16.2%;增值业务营收全年营收41.1亿。而这两项在公司总营收中的占比,分别达到了73.16%和24.13%。

但进一步分析直播业务的收入会发现,近两个季度,陌陌直播业务的增速放缓。在2020年第一季度,直播业务的收入同比和环比都在下滑——直播季度营收12.3亿元,同比下降13%,环比下滑31%。月活跃用户方面,也在一季度首次出现同比下滑——月活跃用户1.08亿,同比下滑了5.6个百分点。同期,直播服务和增值服务的付费用户去重后的数量也减少至1280万,环比上一季度减少了100万。

运营利润和利润率也出现了下滑

但在同一时间,YY、斗鱼、虎牙的直播业务收入都实现了增长。

在应对抖音、快手、火山等短视频App,B站、百度等用户过亿App对直播用户的分流这件事上,“半路出家”的陌陌,竞争力不如传统直播平台。

直播业务收入下降,导致公司季度营收下降

对于一季度公司的直播业务下滑,陌陌给出了原因——主要受疫情对付费用户,尤其是头部用户的付费需求造成了负面影响。给出同样理由的,还有腾讯音乐。

而2020年第一季度,斗鱼的平均月活跃用户数也出现了下滑——1.581亿的MAU,低于2019年同期的1.592亿。

2020年第一季度,腾讯音乐的收入环比下降了13个点,减少到了63.1亿元。

这和腾讯音乐的直播业务受疫情影响有直接关系。秀场直播、在线卡拉OK(全民K歌)、音乐相关商品的销售构成了腾讯音乐的社交娱乐业务。其中,直播收入占比大。目前,腾讯音乐已经在酷狗和酷等App内嵌了直播频道,QQ音乐等App可以在线直播线下演唱会。

腾讯音乐的直播业务更贴近秀场模式,回归了秀场最初的唱歌跳舞模式。公司称,因为疫情期间主播隔离或在家开播,时长有所下降。加上疫情影响了用户收入,也直接影响了他们在直播间的付费意愿。

但数据下降,仅仅是因为疫情吗?

随着有过亿用户App不断加码直播业务,已经有直播业务的公司,需要在越来越激烈的市场竞争中强化自己的核心竞争力。

腾讯音乐的做法是,将公司的直播业务继续向游戏、ACG和红娘品类靠拢,通过扩充直播内容品类来吸引更多新用户。在该公司给出的2020年第一季度数据中,有提及同期有超过3万游戏主播加入酷狗直播,酷狗直播也与腾讯游戏达成合作,获得游戏直播版权。

同时,我们也能在腾讯音乐的直播板块,看到更多运营手段——增加互动元素和特权以刺激用户消费。

此外,QQ音乐直播或将在2020年下半年推出。

“+直播”可行,但少了差异化和核心竞争力是不行的

天鸽互动,中国最大的实时社交视频平台之一。2019年和2020年第一季度,这家公司的日子并不好过。

去年天鸽互动营收5.39亿元,同比减少28.3%;毛利4.75亿元,同比减少30.9%;纯利1.00亿元,同比减少53.6%。

其中,核心业务在线互动娱乐服务的收益为4.43亿元,同比下降了30.2%。该业务主要包括来自实时社交视频平台及网络游戏的收益。

到2020年,天鸽互动将通过“直播+非遗”,构建“直播+”生态,联手微博拓展“直播+社交”,以及向海外市场拓展来吸引新用户以及增加公司收入。

这家被划入传统直播领域的公司,正在通过差异化拓展自己的竞争优势。

映客也是这样。

2019年,映客营收32.69亿元,同比下降15.3%;净利润5278万元。

值得注意的是,如果单看上半年,映客是亏损的——半年营收14.86亿元,净亏损2754.7万元。这是映客在持续盈利情况下,首次亏损。该公司给出的亏损原因是——主营业务直播业务收入下降,新产品研发推广和并购支出居高不下。

如今,疫情影响之下,商业直播迅速发展,“直播买车”、“直播卖房”纷纷出场,映客瞄准了这一契机。

陌陌和腾讯音乐给出的直播业务营收下降的原因,和疫情相关。但疫情之下,更多传统直播公司正在面对的,是活跃用户下降、新增用户放缓的困境。

2015年9月,陌陌转型,搭上了视频直播这班车。不久后,公司收入的最大功臣就变成了直播业务——2018年和2019年的八个季度,直播收入在总收入的占比都超过了70%,最高达到了83%。在“社交+直播”这方面,陌陌、腾讯音乐都打了一手好牌。有这些成功案例在前,现在,已经有不少短视频、社区、长视频App,以及卖货平台,把“+直播”生意做得风声水起了。

如果说,之前这些平台对短视频、长视频、卖货平台、社交App的分流是未雨绸缪,到了2020年,这些担忧就都变成了真实的困境。

首先,是电竞和头部主播之争。

这是斗鱼、虎牙等大平台的必争领域,2019年B站加入了这场争夺战——

2019年12月初,B站以8亿元价格拍得英雄联盟(LOL)全球总决赛中国地区3年独家直播权,与其竞拍的企业还有斗鱼、虎牙、快手等直播、视频平台。

2019年12月中旬,素有“斗鱼一姐”冯提莫宣布入驻B站直播。

增值服务,即原来的直播与增值服务,包含了B站的直播,大会员、漫画等业务

2020年第一季度,增值服务成为B站增速最快的业务。而B站的核心竞争力,包括平台上的知名游戏、动漫UP主,以及雄厚资金支持下引入的头部主播、电竞赛事等;B站的差异化,则是凭借天然的次元生态,在虚拟主播、二次元游戏等多个领域,都能快速吸引用户。(B站的一季度:高投入高增长,月活1.72亿,营收23亿元)

Lex首场直播首秀:半小时人气超8百万,峰值1600多万,打赏近19万,付费人数近9千

同样在通过拓展直播业务获得不错市场反馈的,还有抖音和快手。

抖音在拓展直播业务方面,也有自己的独特之处——举办校园电竞赛事,引导网红直播带货,通过明星平台直播提高用户活跃。快手在直播方面的侧重,也和电商相关。

对于传统的直播平台来说,用户是一个不稳定因素——直播用户看的不是平台,是主播。这也是斗鱼和虎牙月活用户增长的波动大的核心原因之一。

斗鱼和虎牙等直播平台对头部主播和独家电竞赛事的依赖大。这一点,我们从两家公司对头部主播数量和电竞赛事的投入就能看到。

正是由于直播平台对主播的依赖,头部主播才成了市场上的稀缺资源,被各大平台争夺,有了议价权力。

在招股书中,斗鱼声称自己是头部主播跳槽的首选,斗鱼拥有Top100游戏主播中的51位。签约顶级主播的代价就是居高不下的成本。

反而,基于现有业务,拓展商业直播/电商直播的平台,以及基于庞大用户体量和核心业务拓展直播业务的平台,在风险控制上似乎更具竞争优势。

直播行业已经结束了高速增长期,未来新的增长在哪?或许,“+直播”模式更值得期待。