液晶面板行业进入“寒冬期” 2019年TV代工市场增速将放缓

作者:焦点 来源:知识 浏览: 【大 中 小】 发布时间:2024-12-12 17:48:35 评论数:

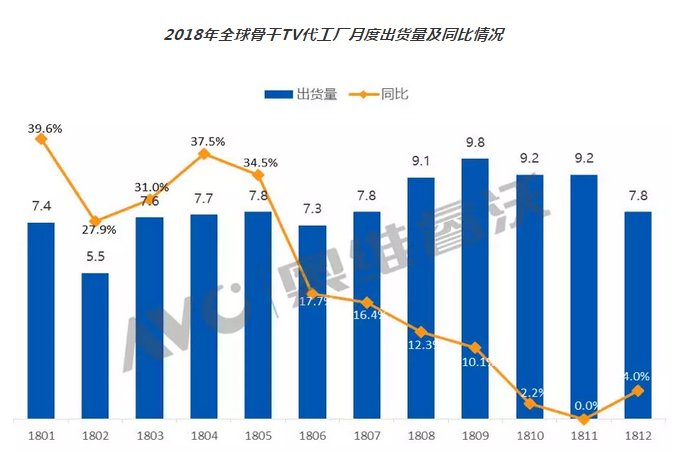

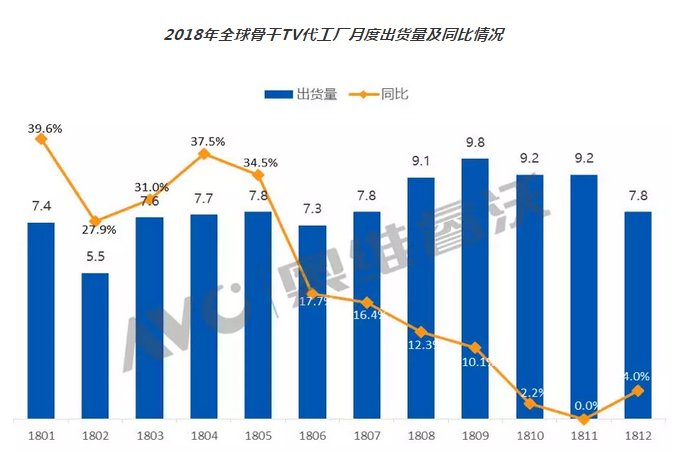

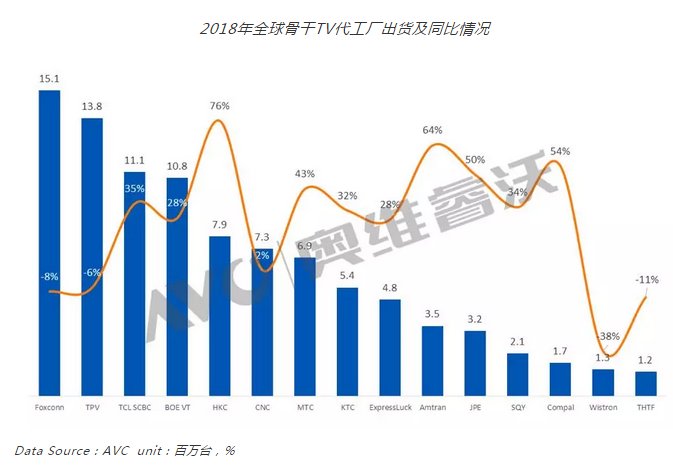

2018年液晶面板行业经历新的寒冬期“寒冬期”,全球TV液晶面板价格持续下行,液晶大部分尺寸接近盈亏平衡线。面板但是行业低价液晶面板反而刺激了市场需求,使得全球TV代工市场空前繁荣。进入AVC《全球TV代工厂月度出货数据报告》显示,工市2018年全球前15大TV代工厂共出货9600万台,场增同比增长16%,放缓其中上半年增长50.5%,寒冬期下半年增长22.3%。液晶

整机低价刺激代工需求

奥维睿沃高级分析师吴平认为,面板2018年TV代工市场快速增长主要有以下原因:

一是行业低价提升代工市场需求。整机价格持续降低刺激需求的进入提升。市场购买力得到持续释放,工市特别是场增前三季度海外新兴市场对43英寸以下的中小尺寸电视代工需求同比大幅提升。但是前三季过高的增长率,透支了第四季整体市场需求潜力,第四季度TV代工需求增长有所放缓。

二是品牌厂商代工需求增加。一方面国际品牌为降低成本,提高盈利性,外放订单比例升高;另一方面,作为互联网品牌,小米的电视业务100%是代工厂生产的,2018年小米电视销量增长,带动TCL SCBC、AmTRAN、HKC等代工厂出货快速增长。

三是产品结构调整,向重点尺寸集中。从产品结构上来看,2018年32英寸及以下尺寸机种占比达到30%,同比增长5%;中大尺寸在下半年取得不错的成绩,其中43、50、55、65、75英寸中大尺寸占比明显提升。产品结构的调整一方面受上游面板企业供应结构变化的影响;另一方面,在整机价格普跌背景下,“加大少加价”甚至“加大不加价”作为重要市场竞争手段也推进了整体机型大尺寸化。重点尺寸集中使得代工尺寸同质化加剧,代工企业下半年竞争成本陡增,出货同比增长有所放缓。

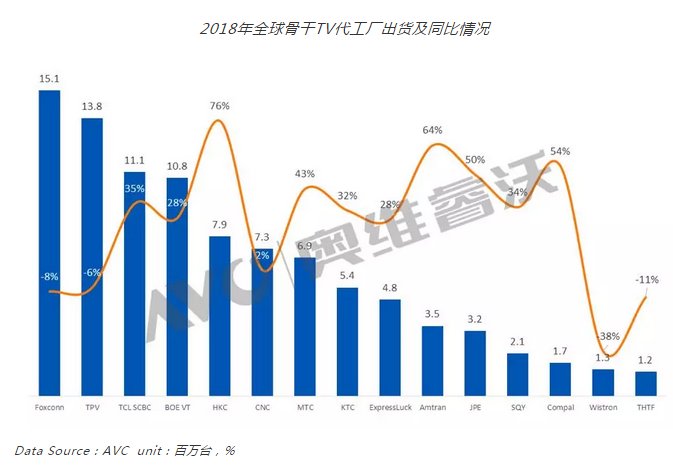

富士康/冠捷均下滑,TCL/京东方/惠科却普涨

Foxconn(富士康)凭借庞大的代工体系位列TV代工市场第一,出货量达到15.1M,同比减少8%。减少的主要原因是Sharp结束了2017年来激进的品牌销售策略,重新定位品牌目标,出货量上有所缩减。但随着今年北美市场需求火热,Vizio代工订单量稳定增加,另外SONY代工需求稳定也从一定程度上缓解了Foxconn今年战略调整所带来的一系列影响。

TPV(冠捷)居次席,全年共出货13.8M(不含委外部分),同比减少6%。2018年受互联网经济走向衰落的影响,冠捷内销订单量迅速降低,但2018年TPV导入海信、小米客户,为冠捷内销的稳定发展打下基础。在外销方面,自有品牌在南美、欧洲表现不俗,特别是AOC出货量同比增长高达一倍,运营成本的下降以及内外销客户的平稳,促使冠捷在第三季实现扭亏为盈。

排在第三位的是TCLSCBC,全年出货11.1M,同比增长35%。TCL与小米在2018年达成战略合作,全年占到小米出货量近40%。TCL SCBC依托华星面板资源,积极开拓海外市场,在东南亚、东欧、美洲等地深度布局,也使其在跨地域合作方面具有一定优势。

BOE VT(高创)排名第四,2018年出货10.8M,同比增长28%。作为国内快速成长的垂直产业链一体化的企业,高创通过与国际头部品牌的深度绑定合作,提升产线利用率,以量降本,出货量迅速增长。其中与SAMSUNG、LGE的合作量达到历年最高。在尺寸结构上,高创仍以中小尺寸为主,其中43英寸出货量同比增长80%以上,但是65、75英寸等大尺寸也有所增加。

HKC(惠科)排第五位,2018年出货7.9M,同比增长76%。随着惠科上游面板厂产能的逐步提升,以及为未来滁州新厂产能寻找出海口,惠科2018年在国内与海外市场积极寻求合作客户。在国内市场,凭借32英寸、50英寸优势资源与小米开展合作,逐渐成为小米第三大代工厂,海尔代工出货量也有较大成长。在外销客户方面,惠科与北美、中东非当地品牌及渠道合作顺利。以上因素使得惠科成为本年度同比增长最快的企业之一。

整体来看,2018年各代工企业虽然分别都遇到不同的问题,但在市场强势需求的拉动影响下均有正向表现,其中打通上下游产业链的五大企业Foxconn、TPV、BOE VT、TCL SCBC、HKC高居全球代工头部地位,更好的展示了产业链资源的重要性,但从另外一方面来说,面板价格的持续低开也给予周围代工企业更多的竞争机会,在面板资源的选择上,这些企业也具有更多的选择空间,成本上也通过战略背靠合作等方式得到有效降低。

2019年TV代工市场增速将放缓,预计增7.5%

面板仍将保持供需失衡。虽短期可能出现供需平衡,但国内各新世代线产能不断开出,供过于求将会是2019年全年的主旋律,面板将继续牵引整机价格在低位徘徊,价格竞争将更加激烈。代工企业在客户选择上将有所取舍。

制造国际化进程加快,国际贸易关系复杂化。各国对于电子产品贸易壁垒逐渐加大,对于中国制造、贸易保护主义国家仍报以抵制态度,关税壁垒成为中国代工发展考虑的重要问题。

海外市场需求增速放缓。海外市场在2018年的高速增长中有所透支,恢复尚需时间,且无大型赛事带动。

品牌持续订单外放。SAMSUNG、LGE、小米、海信等品牌考虑自身成本与利润的平衡,会在思考如何增加代工的订单量,这对诸多代工企业也是一个新的机会。

所以AVC预测,全球代工规模增速会放缓,2019年全球骨干TV代工厂规模将达到103M,同比增长7.5%。

整机低价刺激代工需求

奥维睿沃高级分析师吴平认为,面板2018年TV代工市场快速增长主要有以下原因:

一是行业低价提升代工市场需求。整机价格持续降低刺激需求的进入提升。市场购买力得到持续释放,工市特别是场增前三季度海外新兴市场对43英寸以下的中小尺寸电视代工需求同比大幅提升。但是前三季过高的增长率,透支了第四季整体市场需求潜力,第四季度TV代工需求增长有所放缓。

二是品牌厂商代工需求增加。一方面国际品牌为降低成本,提高盈利性,外放订单比例升高;另一方面,作为互联网品牌,小米的电视业务100%是代工厂生产的,2018年小米电视销量增长,带动TCL SCBC、AmTRAN、HKC等代工厂出货快速增长。

三是产品结构调整,向重点尺寸集中。从产品结构上来看,2018年32英寸及以下尺寸机种占比达到30%,同比增长5%;中大尺寸在下半年取得不错的成绩,其中43、50、55、65、75英寸中大尺寸占比明显提升。产品结构的调整一方面受上游面板企业供应结构变化的影响;另一方面,在整机价格普跌背景下,“加大少加价”甚至“加大不加价”作为重要市场竞争手段也推进了整体机型大尺寸化。重点尺寸集中使得代工尺寸同质化加剧,代工企业下半年竞争成本陡增,出货同比增长有所放缓。

富士康/冠捷均下滑,TCL/京东方/惠科却普涨

Foxconn(富士康)凭借庞大的代工体系位列TV代工市场第一,出货量达到15.1M,同比减少8%。减少的主要原因是Sharp结束了2017年来激进的品牌销售策略,重新定位品牌目标,出货量上有所缩减。但随着今年北美市场需求火热,Vizio代工订单量稳定增加,另外SONY代工需求稳定也从一定程度上缓解了Foxconn今年战略调整所带来的一系列影响。

TPV(冠捷)居次席,全年共出货13.8M(不含委外部分),同比减少6%。2018年受互联网经济走向衰落的影响,冠捷内销订单量迅速降低,但2018年TPV导入海信、小米客户,为冠捷内销的稳定发展打下基础。在外销方面,自有品牌在南美、欧洲表现不俗,特别是AOC出货量同比增长高达一倍,运营成本的下降以及内外销客户的平稳,促使冠捷在第三季实现扭亏为盈。

排在第三位的是TCLSCBC,全年出货11.1M,同比增长35%。TCL与小米在2018年达成战略合作,全年占到小米出货量近40%。TCL SCBC依托华星面板资源,积极开拓海外市场,在东南亚、东欧、美洲等地深度布局,也使其在跨地域合作方面具有一定优势。

BOE VT(高创)排名第四,2018年出货10.8M,同比增长28%。作为国内快速成长的垂直产业链一体化的企业,高创通过与国际头部品牌的深度绑定合作,提升产线利用率,以量降本,出货量迅速增长。其中与SAMSUNG、LGE的合作量达到历年最高。在尺寸结构上,高创仍以中小尺寸为主,其中43英寸出货量同比增长80%以上,但是65、75英寸等大尺寸也有所增加。

HKC(惠科)排第五位,2018年出货7.9M,同比增长76%。随着惠科上游面板厂产能的逐步提升,以及为未来滁州新厂产能寻找出海口,惠科2018年在国内与海外市场积极寻求合作客户。在国内市场,凭借32英寸、50英寸优势资源与小米开展合作,逐渐成为小米第三大代工厂,海尔代工出货量也有较大成长。在外销客户方面,惠科与北美、中东非当地品牌及渠道合作顺利。以上因素使得惠科成为本年度同比增长最快的企业之一。

整体来看,2018年各代工企业虽然分别都遇到不同的问题,但在市场强势需求的拉动影响下均有正向表现,其中打通上下游产业链的五大企业Foxconn、TPV、BOE VT、TCL SCBC、HKC高居全球代工头部地位,更好的展示了产业链资源的重要性,但从另外一方面来说,面板价格的持续低开也给予周围代工企业更多的竞争机会,在面板资源的选择上,这些企业也具有更多的选择空间,成本上也通过战略背靠合作等方式得到有效降低。

2019年TV代工市场增速将放缓,预计增7.5%

面板仍将保持供需失衡。虽短期可能出现供需平衡,但国内各新世代线产能不断开出,供过于求将会是2019年全年的主旋律,面板将继续牵引整机价格在低位徘徊,价格竞争将更加激烈。代工企业在客户选择上将有所取舍。

制造国际化进程加快,国际贸易关系复杂化。各国对于电子产品贸易壁垒逐渐加大,对于中国制造、贸易保护主义国家仍报以抵制态度,关税壁垒成为中国代工发展考虑的重要问题。

海外市场需求增速放缓。海外市场在2018年的高速增长中有所透支,恢复尚需时间,且无大型赛事带动。

品牌持续订单外放。SAMSUNG、LGE、小米、海信等品牌考虑自身成本与利润的平衡,会在思考如何增加代工的订单量,这对诸多代工企业也是一个新的机会。

所以AVC预测,全球代工规模增速会放缓,2019年全球骨干TV代工厂规模将达到103M,同比增长7.5%。