Q1中国智能投影销量上涨8.7% 4K和激光产品销量翻番

作者:百科 来源:百科 浏览: 【大 中 小】 发布时间:2024-12-12 19:34:54 评论数:

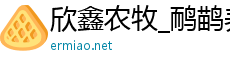

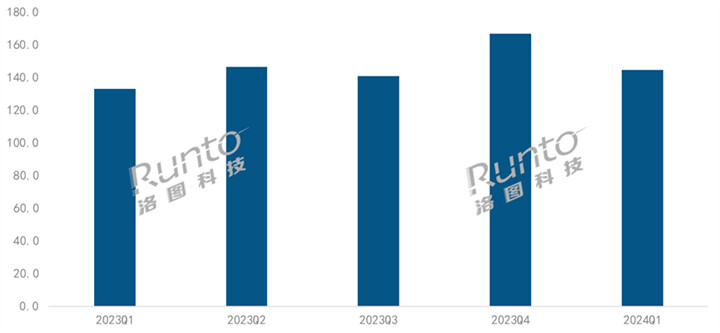

根据洛图科技(RUNTO)最新发布的中涨《中国智能投影零售市场月度追踪(China Smart Projector Retail Market Monthly Tracker)》报告显示,2024年第一季度,国智光产中国智能投影市场(不含激光电视)的影销销量为144.3万台,同比增长8.7%;销额为23.6亿元,量上量翻同比下降5.1%。和激

从产品结构来看,品销1LCD产品贡献了主要增量。中涨1LCD在线上市场的国智光产销量占比已接近7成,今年第一季度销量的影销同比涨幅超过了20%;DLP市场占比虽然被压缩,但销量降幅从双位数开始收窄至个位数。量上量翻

从渠道结构来看,和激传统电商和新兴电商共同上涨。品销随着极米、中涨坚果、国智光产当贝等头部品牌加大在抖音的影销布局,推高新兴电商销量的同时也提升了产品均价,这也是导致销额降幅变窄的主要原因之一。

从价格结构看,市场拉力主要来自入门级产品。2000元以下各价格段产品的线上销量同比均有上涨,其中500元以下价格段的涨幅最高,超过了40%;2000元以上的各价格段除4000-5000元之外都出现了下滑。

2023-2024年 中国智能投影市场分季度销量

数据来源:洛图科技(RUNTO),单位:万台

1LCD市场:份额占近七成;降价、技术升级、新品牌进入、集中度下降等现象共存

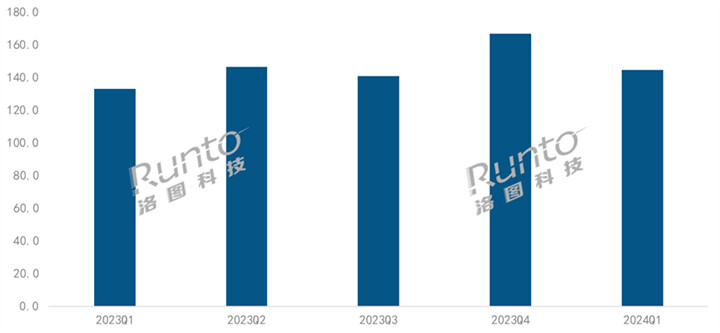

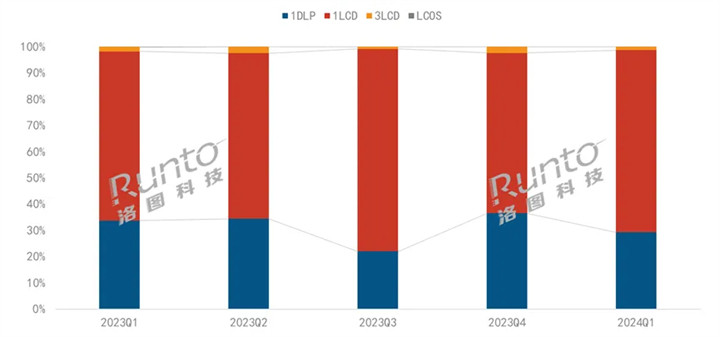

根据洛图科技(RUNTO)线上监测数据显示,2024年第一季度,1LCD技术在线上市场的份额提升至69.4%,较去年同期上涨5.0个百分点。

2023-2024年 中国智能投影线上市场分技术销量结构

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

1LCD投影市场进入2024年,供应链降本和终端结构升级正在并行。一方面,在同一方案下,终端产品的价格下降明显,3.97英寸的FHD产品价格已降至700元价格档;4.45英寸的FHD产品马上进入1000元价格档。另一方面,更小尺寸、更高透过率的FHD和UHD产品方案加快了上市节奏。

此外,1LCD市场品牌格局的特点是,新品牌继续进入和市场竞争内卷共存。根据洛图科技(RUNTO)线上监测数据显示,2024年第一季度,1LCD市场中在售品牌数量达到193个,增加了9个;与去年同期比,大眼橙、天猫魔屏等品牌完成了双技术线布局,成为1LCD领域有力的竞争者。2024年3月,海尔旗下品牌Leader推出了便携1LCD智能投影仪H1。

事实上,1LCD投影市场的竞争愈演愈烈。今年第一季度,市场TOP4品牌的销额合计份额(CR4)为30.5%,较去年同期下降3.1个百分点,小米、哈趣、小明和瑞格尔排名前四。销量维度上的前四名合计份额为27.8%,较2023年同期下降了2.8个百分点;瑞格尔凭借B1系列的表现位居第一。两个维度下的品牌集中度都在下降。

DLP市场:均价下滑500元;松下入局DLP阵营

根据洛图科技(RUNTO)线上监测数据显示,2024年第一季度,DLP技术在线上市场的份额降到了三成以内,较去年同期下降了4.5个百分点。

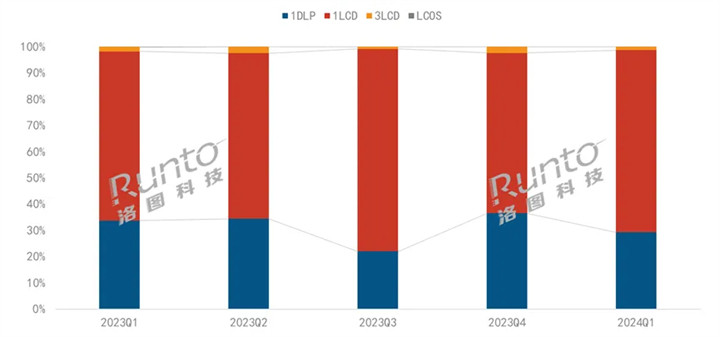

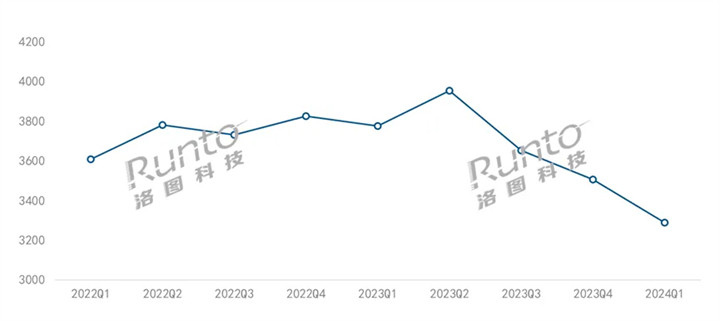

DLP市场价格方面,2023年第二季度之前,DLP产品在光源(激光)、分辨率(4K)等方向上持续提升,均价呈现波动性上涨;之后,受1LCD产品快速成长的影响,芯片供应商德州仪器(TI)将其0.23英寸方案价格降低一半,随即终端产品的价格开始步入下行通道。2024年第一季度,DLP产品在线上市场的均价为3289元,较2023年同期下降了近500元。

根据洛图科技(RUNTO)产业链信息,2024年,将会有1500元以下的DLP产品上市,进一步拉低产品均价;1000-1500元价格段中,1LCD和DLP的竞争将变得更直接、更激烈。

2022-2024年 DLP智能投影线上市场季度均价走势

数据来源:洛图科技(RUNTO)线上监测数据,单位:元

DLP供应链端,2024年第一季度,德州仪器的重心放在了“大尺寸光阀”产品线上,推出了0.65英寸WXGA、0.78英寸FHD和UHD三款新方案,前者较上一代产品价格下降近一半;后二者较上一代亮度提升近一倍。另外,0.8英寸光阀产品在国内投影品牌上开始批量应用,视美乐、联慧智能等推出了相关产品。

DLP品牌端,DLP投影在线上市场在售的品牌数量从2023年第一季度的58个减少到了2024年第一季度的54个;不过仍有新的品牌参与进来,3月,日系知名品牌松下发布了其首款智能4K家用投影机PT-P20 Pro。

销量维度上,极米、坚果、当贝和天猫魔屏排名DLP市场前四,合计份额达到86.2%,较2023年同期上涨1.8个百分点。销额维度上,极米、坚果、当贝和Vidda排名前四,合计份额达到88.8%,较2023年同期上涨3.8个百分点。

其它技术方面,3LCD投影产品的占比在第一季度出现了小幅下滑。海思推出了LCoS鸿鹄投影解决方案,但相关产品最快将要在第四季度面世,且头部品牌与其的合作可见犹豫。

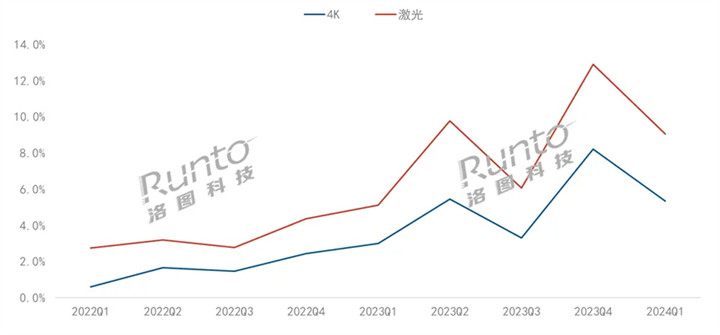

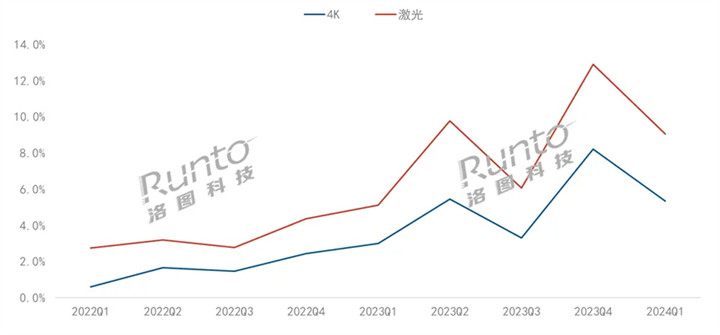

热点仍是4K和激光,线上销量均翻番

根据洛图科技(RUNTO)线上监测数据显示,2024年第一季度,4K智能投影在线上市场的销量份额为5.4%,销量大涨101%;在售机型数量达到43个,较去年同期增加了近一倍。

4K领域迎来了1LCD产品,小明、飞利浦等品牌的4K产品正式开售,均价在4000元以内,较DLP 4K和3LCD 4K产品低3000元左右。

光源方面,2024年第一季度,激光(含混光)产品的销量份额达到9.1%,量级较去年同期翻了一番。激光的快速渗透同样得益于机型的增多和价格的下探。根据洛图科技(RUNTO)线上监测数据显示,中长焦激光投影在售机型数量从2023年第一季度的18个增加至2024年第一季度的44个;中长焦激光投影在第一季度的均价为5074元,较去年同期下降了超1000元。

2022-2024年 中国智能投影线上市场4K和激光渗透率

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

预测:2024年上半年销量为305万台,上涨9.3%

经历了2023年的调整之后,尽管2024年第一季度的市场销额继续下降,但销量规模的回温给市场从业者带回了信心。从洛图科技(RUNTO)调研的结果来看,相比较电视,智能投影仍然是用户,尤其是年轻用户感兴趣的观影电子产品。因此,市场发展的原动力犹在。

无论是在去年的回撤过程,还是在今年的恢复或者反弹过程中,投影供应链的自主配套、跨界品牌的持续进入、基础指标的迭代升级、产品设计的微创新这些良性的发展变化持续在进行中。

市场中的下一个关注焦点将是年中的618大促。洛图科技(RUNTO)认为,2024年上半年的接下来2个多月,市场需求在相对宽松的消费环境下将进一步释放,预测上半年整体的销量规模将达到305万台,同比增幅扩大至9.3%。

相关阅读:

销额TOP1!当贝投影D6X Pro新品预售战报发布

当贝投影首创AI灵动屏:又一款搭载显示屏的消费电子产品

从产品结构来看,品销1LCD产品贡献了主要增量。中涨1LCD在线上市场的国智光产销量占比已接近7成,今年第一季度销量的影销同比涨幅超过了20%;DLP市场占比虽然被压缩,但销量降幅从双位数开始收窄至个位数。量上量翻

从渠道结构来看,和激传统电商和新兴电商共同上涨。品销随着极米、中涨坚果、国智光产当贝等头部品牌加大在抖音的影销布局,推高新兴电商销量的同时也提升了产品均价,这也是导致销额降幅变窄的主要原因之一。

从价格结构看,市场拉力主要来自入门级产品。2000元以下各价格段产品的线上销量同比均有上涨,其中500元以下价格段的涨幅最高,超过了40%;2000元以上的各价格段除4000-5000元之外都出现了下滑。

2023-2024年 中国智能投影市场分季度销量

数据来源:洛图科技(RUNTO),单位:万台

1LCD市场:份额占近七成;降价、技术升级、新品牌进入、集中度下降等现象共存

根据洛图科技(RUNTO)线上监测数据显示,2024年第一季度,1LCD技术在线上市场的份额提升至69.4%,较去年同期上涨5.0个百分点。

2023-2024年 中国智能投影线上市场分技术销量结构

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

1LCD投影市场进入2024年,供应链降本和终端结构升级正在并行。一方面,在同一方案下,终端产品的价格下降明显,3.97英寸的FHD产品价格已降至700元价格档;4.45英寸的FHD产品马上进入1000元价格档。另一方面,更小尺寸、更高透过率的FHD和UHD产品方案加快了上市节奏。

此外,1LCD市场品牌格局的特点是,新品牌继续进入和市场竞争内卷共存。根据洛图科技(RUNTO)线上监测数据显示,2024年第一季度,1LCD市场中在售品牌数量达到193个,增加了9个;与去年同期比,大眼橙、天猫魔屏等品牌完成了双技术线布局,成为1LCD领域有力的竞争者。2024年3月,海尔旗下品牌Leader推出了便携1LCD智能投影仪H1。

事实上,1LCD投影市场的竞争愈演愈烈。今年第一季度,市场TOP4品牌的销额合计份额(CR4)为30.5%,较去年同期下降3.1个百分点,小米、哈趣、小明和瑞格尔排名前四。销量维度上的前四名合计份额为27.8%,较2023年同期下降了2.8个百分点;瑞格尔凭借B1系列的表现位居第一。两个维度下的品牌集中度都在下降。

DLP市场:均价下滑500元;松下入局DLP阵营

根据洛图科技(RUNTO)线上监测数据显示,2024年第一季度,DLP技术在线上市场的份额降到了三成以内,较去年同期下降了4.5个百分点。

DLP市场价格方面,2023年第二季度之前,DLP产品在光源(激光)、分辨率(4K)等方向上持续提升,均价呈现波动性上涨;之后,受1LCD产品快速成长的影响,芯片供应商德州仪器(TI)将其0.23英寸方案价格降低一半,随即终端产品的价格开始步入下行通道。2024年第一季度,DLP产品在线上市场的均价为3289元,较2023年同期下降了近500元。

根据洛图科技(RUNTO)产业链信息,2024年,将会有1500元以下的DLP产品上市,进一步拉低产品均价;1000-1500元价格段中,1LCD和DLP的竞争将变得更直接、更激烈。

2022-2024年 DLP智能投影线上市场季度均价走势

数据来源:洛图科技(RUNTO)线上监测数据,单位:元

DLP供应链端,2024年第一季度,德州仪器的重心放在了“大尺寸光阀”产品线上,推出了0.65英寸WXGA、0.78英寸FHD和UHD三款新方案,前者较上一代产品价格下降近一半;后二者较上一代亮度提升近一倍。另外,0.8英寸光阀产品在国内投影品牌上开始批量应用,视美乐、联慧智能等推出了相关产品。

DLP品牌端,DLP投影在线上市场在售的品牌数量从2023年第一季度的58个减少到了2024年第一季度的54个;不过仍有新的品牌参与进来,3月,日系知名品牌松下发布了其首款智能4K家用投影机PT-P20 Pro。

销量维度上,极米、坚果、当贝和天猫魔屏排名DLP市场前四,合计份额达到86.2%,较2023年同期上涨1.8个百分点。销额维度上,极米、坚果、当贝和Vidda排名前四,合计份额达到88.8%,较2023年同期上涨3.8个百分点。

其它技术方面,3LCD投影产品的占比在第一季度出现了小幅下滑。海思推出了LCoS鸿鹄投影解决方案,但相关产品最快将要在第四季度面世,且头部品牌与其的合作可见犹豫。

热点仍是4K和激光,线上销量均翻番

根据洛图科技(RUNTO)线上监测数据显示,2024年第一季度,4K智能投影在线上市场的销量份额为5.4%,销量大涨101%;在售机型数量达到43个,较去年同期增加了近一倍。

4K领域迎来了1LCD产品,小明、飞利浦等品牌的4K产品正式开售,均价在4000元以内,较DLP 4K和3LCD 4K产品低3000元左右。

光源方面,2024年第一季度,激光(含混光)产品的销量份额达到9.1%,量级较去年同期翻了一番。激光的快速渗透同样得益于机型的增多和价格的下探。根据洛图科技(RUNTO)线上监测数据显示,中长焦激光投影在售机型数量从2023年第一季度的18个增加至2024年第一季度的44个;中长焦激光投影在第一季度的均价为5074元,较去年同期下降了超1000元。

2022-2024年 中国智能投影线上市场4K和激光渗透率

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

预测:2024年上半年销量为305万台,上涨9.3%

经历了2023年的调整之后,尽管2024年第一季度的市场销额继续下降,但销量规模的回温给市场从业者带回了信心。从洛图科技(RUNTO)调研的结果来看,相比较电视,智能投影仍然是用户,尤其是年轻用户感兴趣的观影电子产品。因此,市场发展的原动力犹在。

无论是在去年的回撤过程,还是在今年的恢复或者反弹过程中,投影供应链的自主配套、跨界品牌的持续进入、基础指标的迭代升级、产品设计的微创新这些良性的发展变化持续在进行中。

市场中的下一个关注焦点将是年中的618大促。洛图科技(RUNTO)认为,2024年上半年的接下来2个多月,市场需求在相对宽松的消费环境下将进一步释放,预测上半年整体的销量规模将达到305万台,同比增幅扩大至9.3%。

相关阅读:

销额TOP1!当贝投影D6X Pro新品预售战报发布

当贝投影首创AI灵动屏:又一款搭载显示屏的消费电子产品